Zitierfähige Version

- Revision von Akkreditiv vom 19.02.2018 - 15:05

- Revision von Akkreditiv vom 27.09.2017 - 15:17

- Revision von Akkreditiv vom 24.08.2017 - 12:57

- Revision von Akkreditiv vom 08.02.2013 - 12:00

- Revision von Akkreditiv vom 30.01.2013 - 10:23

- Revision von Akkreditiv vom 26.03.2012 - 17:10

- Revision von Akkreditiv vom 06.05.2011 - 10:07

- Revision von Akkreditiv vom 01.03.2010 - 11:48

- Revision von Akkreditiv vom 25.11.2009 - 10:26

- Revision von Akkreditiv vom 21.10.2009 - 18:17

- Revision von Akkreditiv vom 30.09.2009 - 09:14

- Revision von Akkreditiv vom 17.09.2009 - 13:18

- Revision von Akkreditiv vom 08.07.2009 - 16:41

- Revision von Akkreditiv vom 10.05.2008 - 11:39

Akkreditiv

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

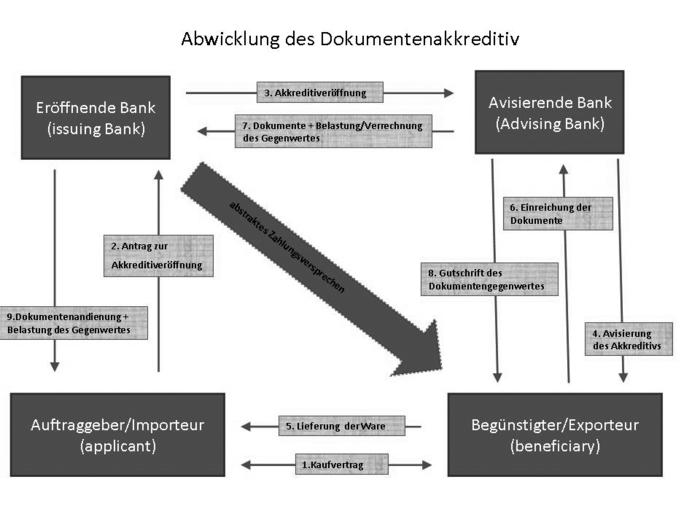

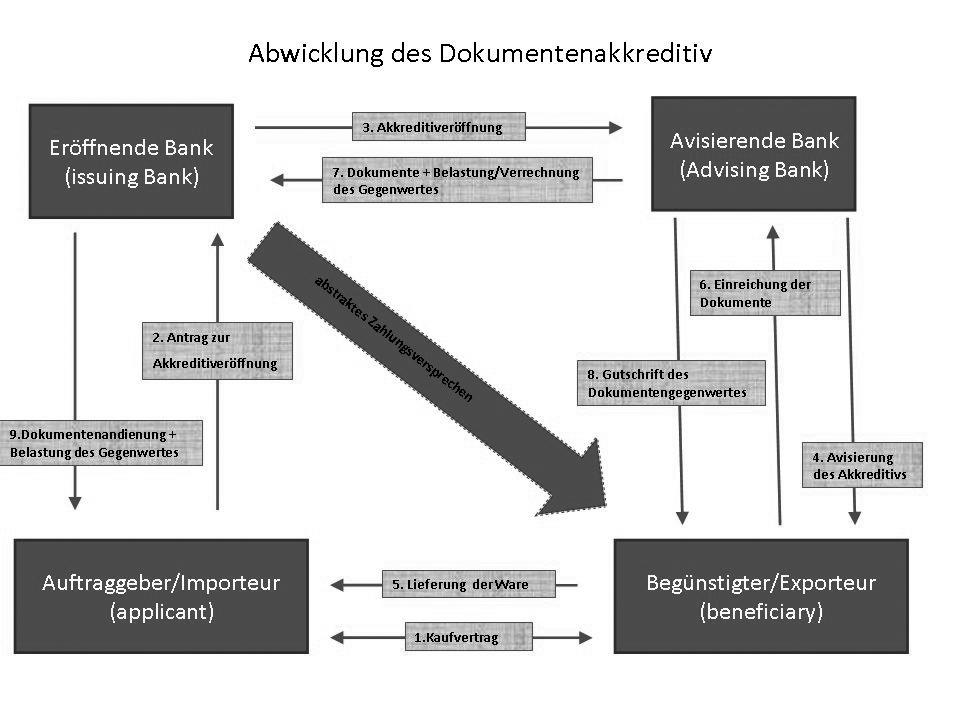

1. Charakterisierung: a) Begriff: Der Ausdruck Akkreditiv bedeutet eine Verpflichtung einer Bank (eröffnende Bank, Akkreditivbank) im Auftrag und nach Weisung eines Kunden (Akkreditivauftraggeber; z.B. ein Importeur) gegen Übergabe vorgeschriebener Dokumente eine Zahlung an einen Dritten (Akkreditivbegünstigter, z.B. ein Exporteur) zu leisten, sofern die Akkreditivbedingungen erfüllt sind (Dokumentenakkreditiv); vgl. Abbildung „Abwicklung eines Dokumentenakkreditivs”. Akkreditive sind „abstrakt”, d.h. ihrer Natur nach von den Kaufverträgen oder anderen Verträgen, auf denen sie möglicherweise beruhen, unabhängige, losgelöste Geschäfte.

– b) Funktionen: Die maßgebliche Funktion von Akkreditiven ist aus der Sicht eines akkreditivbegünstigten Exporteurs die Zahlungssicherung: Der Exporteur erhält neben der Zahlungsverpflichtung des Importeurs als weitere und maßgebliche Sicherheit das unwiderrufliche Zahlungsversprechen einer Bank. Für den Importeur (Akkreditivauftraggeber) liegt die wichtigste Funktion von Akkreditiven in der Sicherstellung des vertragsgemäßen Warenexports: Der akkreditivbegünstigte Exporteur erhält erst Zahlung aus dem Akkreditiv, wenn er durch die in den Akkreditivbedingungen festgelegten (Export-)Dokumente den kontraktgemäßen Warenexport (mittelbar, denn das Akkreditiv bleibt abstrakt) nachweist.

2. Arten:

(1) Das Dokumentenakkreditiv, bei dem die Auszahlung des Geldbetrages nur gegen Vorlage bestimmter Dokumente (Warenakkreditiv) erfolgt, z.B. gegen Dokumente, die das Recht an der Ware verkörpern (u.a. Traditionspapiere = Konnossemente).

(2) Das Barakkreditiv, bei dem die Leistung gegen Legitimationsnachweis erbracht wird. Die Auszahlung des Geldbetrages erfolgt i.d.R. ohne bes. Gegenleistung des Begünstigten (z.B. beim Kreditbrief). Das Barakkreditiv kommt in der Praxis kaum noch vor.

a) Akkreditiv nach der Sicherheit des Exporteurs:

(1) Widerrufliches Akkreditiv: Ein widerrufliches Akkreditiv kann von der eröffnenden Bank jederzeit und ohne vorherige Nachricht an den Akkreditivbegünstigten geändert oder annulliert werden. Widerrufliche Akkreditive kommen in der Praxis selten vor.

(2) Unwiderrufliches unbestätigtes Akkreditiv: Ein unwiderrufliches Akkreditiv begründet eine feststehende Verpflichtung der eröffnenden Bank zur Akkreditivleistung (je nach Art des Akkreditivs: Sichtzahlung, hinausgeschobene Zahlung, Akzeptleistung oder Negoziierung), sofern vom Akkreditivbegünstigen die Akkreditivbedingungen erfüllt werden. Nach der Akkreditiveröffnung kann dem Exporteur diese Sicherheit (von wenigen Ausnahmerisiken wie z.B. Zahlungsunfähigkeit der akkreditiveröffnenden Bank, Eintritt politischer Risiken u.Ä. abgesehen) nicht mehr entzogen werden.

(3) Unwiderrufliches bestätigtes Akkreditiv: Die Bestätigung eines unwiderruflichen Akkreditivs durch eine Bestätigungsbank begründet zusätzlich zur Akkreditivverpflichtung der eröffnenden Bank eine feststehende Verpflichtung der Bestätigungsbank zur Akkreditivleistung, sofern vom Akkreditivbegünstigten die Akkreditivbedingungen erfüllt werden. Die Bestätigung von Akkreditiven dient der zusätzlichen Absicherung des Exporteurs vor Risiken, die unbestätigte Akkreditive nicht bzw. nicht hinreichend abzudecken vermögen. Dies sind v.a. das Risiko der Insolvenz der akkreditiveröffnenden Bank sowie die politischen Risiken (Zahlungs-, Transferverbote etc.).

b) Akkreditiv nach den Zahlungs- bzw. Benutzungsmodalitäten:

(1) Sichtzahlungsakkreditiv (Sichtakkreditiv);

(2) Akkreditiv mit hinausgeschobener Zahlung (Deferred-Payment-Akkreditiv);

(3) Akzeptakkreditiv (Remboursakkreditiv).

c) Sonderformen: Commercial Letter of Credit (CLC) bzw. negoziierbares Akkreditiv, Stand-by Letter of Credit, übertragbares Akkreditiv, Packing Credit (Anticipatory Credit, Bevorschussungskredit), revolvierendes Akkreditiv (Revolving Credit) sowie Gegenakkreditiv (Back-to-Back-Akkreditiv).

3. Vertragsbestandteil sind i.d.R. die Einheitlichen Richtlinien und Gebräuche für Dokumentenakkreditive (ERA) der Internationalen Handelskammer Paris.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon