Zitierfähige Version

Steuerpolitik

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

Inhaltsverzeichnis

Finanzwissenschaft/Wirtschaftspolitik

1. Begriff: Einsatz steuerlicher Maßnahmen im Dienste der Finanz- und Wirtschaftspolitik (Finanzpolitik).

2. Ziele: a) Fiskalische Ziele: Steigerung des Steueraufkommens.

b) Nicht fiskalische Ziele: Die Steuerpolitik kann jegliche staatspolitischen Ziele verfolgen, z.B. allokative Ziele durch differenzierte Umsatzsteuersätze, wachstumspolitische Ziele durch erhöhte Abschreibungen, distributive Ziele durch einen progressiven Einkommensteuertarif und konjunkturpolitische Ziele durch eine Built-in Flexibility.

3. Ansätze: a) Auswahl der Steuerobjekte, z.B. Neueinführung oder Abschaffung von Steuern.

b) Steuertechnik, diesbezüglich vielfältige Eingriffsmöglichkeiten, z.B. Steuerbefreiungen, Ausdehnung oder Einschränkung der Steuerbemessungsgrundlage, Steuersatzänderungen.

4. Wirkungen: In allen Bereichen der Volkswirtschaft (Einkommensentstehung, -verwendung und -verteilung, bei privaten Haushalten wie bei Unternehmen und auch im Ausland) zeigen sich Wirkungen, wobei die Interdependenzen der Auswirkungen einen hohen Komplexitätsgrad aufweisen und häufig nicht-deterministisch sind. Für staatliche Entscheidungsträger ist die Kenntnis der Wirkungen seiner Maßnahmen unerlässlich, doch nie umfassend erreichbar, so dass man beabsichtigte und unbeabsichtigte Wirkungen unterscheiden muss.

5. Grenzen: Liegen in den ökonomischen und psychischen Grenzen der Besteuerung i.Allg., im Besonderen jedoch in den Vorstellungen vom Sinn und Zweck der einzelnen Steuern. Ferner muss eine aktive Steuerpolitik stets beachten, dass in demokratisch regierten Staaten Variationen im Steuergefüge nur sehr langsam in die Tat umgesetzt werden können, woraus eine strukturelle Schwerfälligkeit der Steuerpolitik resultiert.

Betriebswirtschaftslehre

Der auf das Objekt Steuern bezogene Teilbereich der allgemeinen Unternehmenspolitik, mit der die Erreichung der Unternehmensziele gewährleistet werden soll.

1. Ziele: In der sog. betriebswirtschaftlichen Steuerlehre werden zahlreiche steuerpolitische

vornehmlich steuerbilanzpolitische

Ziele diskutiert. In allgemein gültiger Form kann eine steuerpolitische Zielfunktion definiert werden als: Minimiere den Barwert der Steuerauszahlung, der sich durch die Wirkungen des Einsatzes steuerpolitischer Mittel auf die Größen Steuerhöhe und Zahlungszeitpunkt erzielen lässt, und beachte hierbei die Gewährleistung des vorgegebenen Erfolgsniveaus.

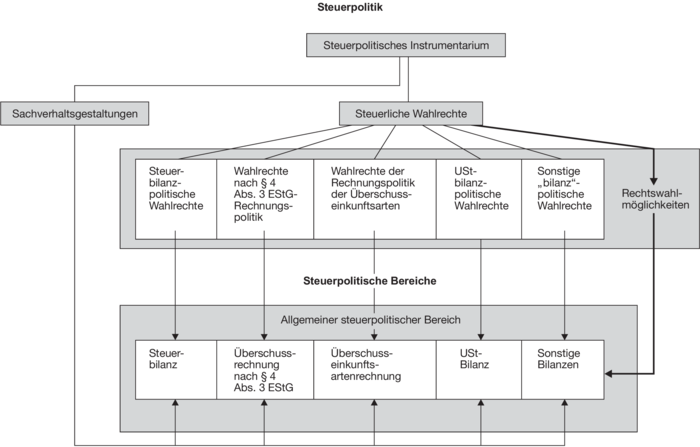

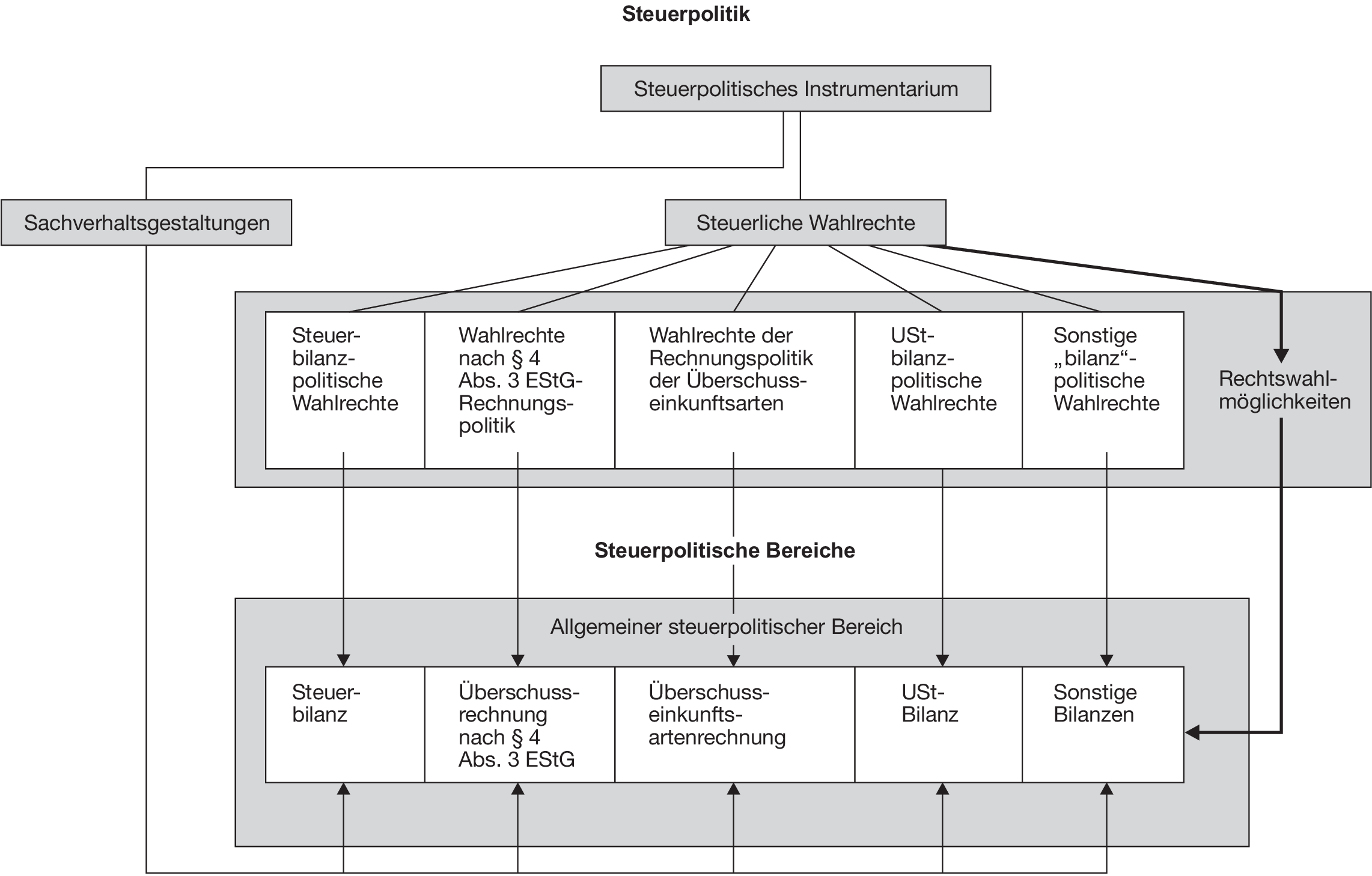

2. Mittel: Vgl. Abbildung „Steuerpolitisches Instrumentarium”.

a) Sachverhaltsgestaltung: Die über die bloße Ausübung der steuerlichen Wahlrechte hinausgehende steuerlich motivierte Beeinflussung des verwirklichten Sachverhalts unter den oben genannten Zielsetzungen (z.B. Wahl der Rechtsform, Bestimmung des Standorts, Anschaffung geringwertiger Wirtschaftsgüter).

b) Ein steuerliches Wahlrecht folgt immer erst auf einen realisierten Sachverhalt. Ein Wahlrecht liegt dann vor, wenn an den verwirklichten Sachverhalt nicht zwingend eine bestimmte Rechtsfolge anknüpft, sondern der Steuerpflichtige entweder bestimmen kann, welche von mindestens zwei alternativen Rechtsfolgen bei ihm Anwendung finden soll, oder er die Wahl hat, ohne weitere Sachverhaltsgestaltung eine bestimmte Rechtsfolge eintreten zu lassen oder jegliche Rechtsfolge zu vermeiden.

Differenzierung der steuerlichen Wahlrechte:

(1) Die steuerbilanziellen Wahlrechte (z.B. Wahl der Abschreibungsmethode, Übertragung stiller Reserven nach § 6b EStG, Bewertung von Vorratsvermögen nach Lifo, etc.) dienen der Beeinflussung der Steuerbilanz. Neben der ordentlichen, regelmäßig jährlich zu erstellenden Ertragsteuerbilanz existieren steuerliche Sonderbilanzen (außerordentliche Steuerbilanzen), die zu bestimmten Anlässen anzufertigen sind (z.B. Umwandlung, Beendigung, Gründung) und ebenfalls durch den Einsatz bestimmter Wahlrechte gestaltet werden können.

(2) Wahlrechte, die die Überschussrechnung nach § 4 III EStG beeinflussen (z.B. § 6c EStG, § 7 EStG).

(3) Wahlmöglichkeiten, die es dem Steuerpflichtigen erlauben, auf die Rechenwerke einzuwirken, die der Ermittlung der Überschusseinkunftsarten (Einkünfte) nach § 2 I Nr. 4–7 EStG dienen (z.B. §§ 82g, 82i EStDV).

(4) Außerhalb dieser speziellen Gebiete verbleibt ein großer Bereich, in dem der Steuerpflichtige aufgrund vorhandener Wahlrechte steuerpolitische Aktivitäten entfalten kann. Da diesem Umfeld ein unmittelbarer Bezug zu einer der genannten speziellen Steuerpolitiken fehlt, wird es als allgemeiner steuerpolitischer Teilbereich bezeichnet, der die Wahlrechte umfasst, deren Wirkung über die Beeinflussung der zuvor genannten Rechenwerke hinausgeht (Rechtswahlmöglichkeiten). Insgesamt sind über 100 Rechtswahlmöglichkeiten bekannt (z.B. Option nach § 9 UStG).

3. Wirkungen: a) Die Sachverhaltsgestaltungen zeigen ihre Wirkungen sowohl im allgemeinen steuerpolitischen Bereich als auch in den einzelnen genannten speziellen Steuerpolitiken

b) Steuerpolitische Wahlrechte beeinflussen die Steuerschuld unmittelbar oder mittelbar über eine Beeinflussung der Bemessungsgrundlage, des Steuersatzes oder beider Größen. Weitere Folgen aufgrund der Steuerartendependenzen und Steuerarteninterdependenzen. Ferner lassen sich durch die Ausübung von Wahlrechten Steuerbemessungsgrundlagen persönlich (bestimmten Steuerpflichtigen) oder sachlich (unterschiedlichen Einkunftsarten, Vermögensarten) zuordnen. Weitere Konsequenzen durch die Veränderung der mit den Steuerpflichtigen verbundenen Verwaltungsaufgaben. Von entscheidender Bedeutung ist die Möglichkeit, den Zahlungszeitpunkt zu verschieben.

c) Aus dem Zusammenspiel dieser Konsequenzen ergibt sich die vom Steuerpflichtigen zur Erreichung seines steuerpolitischen Ziels angestrebte Folge. Bei der Durchführung betriebswirtschaftlicher Steuerpolitik sind die durch sie anfallenden Kosten mit in den Vorteilhaftigkeitskalkül einzubeziehen.

4. Ungewissheit: Steuerpolitische Entscheidungen werden von Ungewissheit beeinflusst.

a) Auf der Sachverhaltsseite ist zum einen ungewiss, welche Würdigung der bereits realisierte oder zukünftig zu realisierende Sachverhalt durch die Finanzverwaltung erfährt, zum anderen ist die Sachverhaltsentwicklung mit Ungewissheiten behaftet.

b) Die Steuerrechtsseite unterliegt der Ungewissheit bes. durch die Risiken, die durch Gesetzgebung, Rechtsprechung und Finanzverwaltung verursacht werden.

c) Vermeidung der Ungewissheit ist kaum möglich; allenfalls bezogen auf den Bereich der für den Steuerpflichtigen erkennbaren „eingrenzbaren Ungewissheit” durch verbindliche Zusagen seitens der Finanzverwaltung oder durch Steuerklauseln. Hinsichtlich „uneingrenzbarer Ungewissheiten” (unerwarteter Rechtssprünge) besteht keine Möglichkeit des Steuerpflichtigen, sie im Rahmen seriöser Planungen zu berücksichtigen. Der Steuerpflichtige ist hier bes. auf Übergangsregelungen durch Gesetzgeber und Finanzverwaltung angewiesen, um steuerlich untragbare Ergebnisse für bereits getroffene Dispositionen zu vermeiden.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon