Zitierfähige Version

- Revision von Unternehmungsbewertung vom 14.03.2019 - 14:47

- Revision von Unternehmungsbewertung vom 20.02.2018 - 17:08

- Revision von Unternehmungsbewertung vom 20.02.2018 - 16:54

- Revision von Unternehmungsbewertung vom 27.02.2013 - 14:00

- Revision von Unternehmungsbewertung vom 20.09.2012 - 14:44

- Revision von Unternehmungsbewertung vom 11.02.2010 - 11:56

- Revision von Unternehmungsbewertung vom 08.10.2009 - 16:44

- Revision von Unternehmungsbewertung vom 25.08.2009 - 15:37

- Revision von Unternehmungsbewertung vom 31.07.2009 - 08:46

- Revision von Unternehmungsbewertung vom 05.06.2009 - 14:45

Unternehmungsbewertung

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

Inhaltsverzeichnis

- Überblick

- Theoretische Grundlagen

- Bewertungsverfahren in der Praxis

- Kapitalmarktanomalien als Problem der finanzierungstheoretischen Bewertung

- Alternative Bewertungsverfahren und Lösungsansätze

Verfahren und Prozess zur Bestimmung des Wertes eines Unternehmens als Ganzes bzw. des Werts des Eigenkapitals (Unternehmenswert).

Überblick

Die Bewertung eines Unternehmens als Ganzes ist abzugrenzen von der Bewertung von Unternehmensanteilen (z.B. Aktien) und der Schätzung eines möglichen Kauf- und Verkaufspreises, da der Wert und der bei einer Transaktion erzielbare Preis im Allgemeinen voneinander abweichen (und nur unter restriktiven Annahmen z.B. eines vollkommenen Kapitalmarkts übereinstimmen). Sog. Multiplikatorverfahren sind eher als Preisschätzverfahren aufzufassen, weil sie auf bekannten Preisen anderer Unternehmen basieren (Vergleichsverfahren).

Unternehmensbewertungen werden z.B. für die wertorientierte Unternehmensführung (z.B. bei der Strategiebewertung zur Entscheidungsvorbereitung), bei der externen Rechnungslegung nach HGB und IFRS (Beteiligungsbuchwerte, Impairment-Test beim Goodwill) und bei der Bestimmung von Abfindungen für Minderheitsgesellschafter (§ 305 AktG) durchgeführt.

Aus dem konkreten Zweck für die Unternehmensbewertung sind die jeweils geeigneten Bewertungsverfahren und die zu beachtenden Bewertungsgrundsätze abzuleiten („funktionale Bewertungslehre“ von Münstermann, Busse von Colbe, Sieben, Matschke). Hauptfunktion der Bewertung sind z.B. Entscheidungsfunktion (Entscheidungswert), Gutachterfunktion (objektivierter Wert) und Argumentationsfunktion. Eine solche differenzierte Betrachtung findet man in der US-amerikanischen Bewertungslehre mit ihrer ausgeprägten Kapitalmarktorientierung nicht (Penman, 2016).

Theoretische Grundlagen

Unterscheiden kann man verschiedene Theoriegebäude für die Unternehmensbewertung (zu den Grundsätzen der Unternehmensbewertung siehe Moxter, 1983).

Bei einer Bestimmung des Unternehmenswertes als Grenzpreis kann ausgegangen werden von den unsicheren Zahlungen, die das Unternehmen (als Bewertungsobjekt) für seinen Eigentümer (als individuelles Bewertungssubjekt) generiert und von einer Nutzenfunktion des Bewertungssubjekts (vgl. zur nutzenbasierten Bewertung als „Individualkalkül“ Schosser/Grottke, 2013).

Ebenfalls auf dem individuellen Kalkül des Bewertungssubjekts basiert die investitionstheoretische Unternehmensbewertung, die den Wert eines Unternehmens unter Berücksichtigung individueller Alternativinvestitionsmöglichkeiten (mittels linearer Optimierung) bestimmt (Matschke/Brösel, 2013 und Hering, 2014).

Die Alternative ist die kapitelmarktorientierte Bewertung, speziell die finanzierungtheoretische Unternehmensbewertung. Sie basiert nicht auf dem individuellen Kalkül eines Bewertungssubjekts und erfordert daher keine Kenntnisse der individuell realisierbaren Alternativinvestitionsmöglichkeiten oder dessen Nutzenfunktionen. Dafür sind spezifische Annahmen über den Kapitalmarkt erforderlich. Bewertungsverfahren auf Basis der Annahme eines vollständigen Kapitalmarkts unterstellen z.B., dass ein perfekter „Nachbau“ eines Zahlungsstroms mit am Markt gehandelten Wertpapieren (mit bekannten Preisen) möglich ist (Duplizierung, vollkommene Replikation). Annahmen, wie Marktvollkommenheit und -vollständigkeit, sind jedoch in der Realität nicht erfüllt, weil z.B. Informationen unterschiedlich auf die Marktteilnehmer verteilt sind, Transaktionskosten auftreten und nicht jeder Zahlungsstrom vollständig durch am Markt gehandelte Wertpapiere „nachgebaut“ (repliziert) werden kann.

Das Capital Asset Pricing Modell (CAPM) geht auch von einem vollkommenen Kapitalmarkt aus. Es fordert keine Vollständigkeit, basiert aber auf restriktiven Annahmen (vgl. auch 3. und 4.). Statt mittels CAPM können Diskontierungszinssätze für die Unternehmensbewertung auch durch alternative Modelle zur Erklärung der Aktienrendite abgeleitet werden, wie z.B. das Drei-Faktoren-Modell von Fama und French, 1993, oder deren Fünf-Faktoren-Modell von 2015, die als Varianten der Arbitrage-Pricing-Theory (APT) von Ross (1976) aufgefasst werden können.

Beim Ansatz der Bewertung eines Unternehmens mittels Risiko-Wert-Modell und „unvollständiger Replikation“ sind restriktive Annahmen im Hinblick auf den Kapitalmarkt nicht erforderlich. Grundlage

der Bewertung ist der Erwartungswert der Cashflows eines Unternehmens und deren Risikogehalt (ausgedrückt durch ein Risikomaß, wie z.B. Standardabweichung oder Value at Risk).

Bewertungsgleichungen werden abgeleitet unter der Annahme, dass zwei Zahlungen zum gleichen Zeitpunkt genau dann im Wert übereinstimmen, wenn Erwartungswert und das gewählte Risikomaß

identisch sind (Dorfleitner/Gleißner, 2018).

Bewertungsverfahren in der Praxis

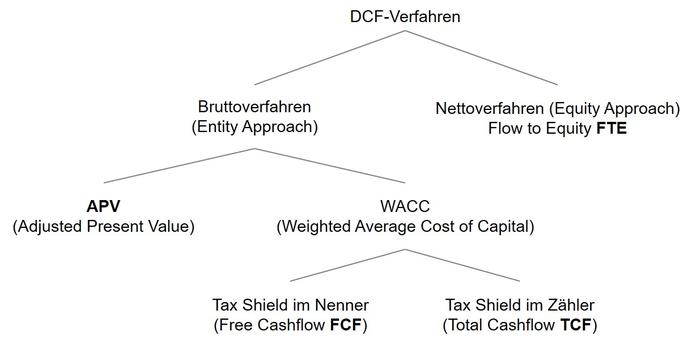

In der Praxis häufig genutzte, auf dem Kapitalwertkalkül basierende Unternehmensbewertungsverfahren sind das Ertragswertverfahren und die Discounted-Cashflow-Verfahren (DCF-Verfahren); häufig in Verbindung mit dem CAPM zur Ableitung von Diskontierungszinssätzen (Henselmann/Barth, 2009). In der Bewertungspraxis basiert die DCF-Bewertung oft auf freien Cashflows (FCF), die diskontiert werden (WACC-Verfahren). Von dem so berechneten Gesamtwert ist der Wert des Fremdkapitals abzuziehen, um den Wert des Eigenkapitals zu erhalten (mit dem Liquidationswert als Wertuntergrenze). Beim Ertragswertverfahren werden direkt die den Eigentümern zustehenden Zahlungsüberschüsse (Flow-to-Equity) als Grundlage der Bewertung genutzt (vgl. Ballwieser/Hachmeister, 2016). Andere Varianten der DCF-Verfahren sind in der Abbildung "DCF-Varianten" zu sehen.

Bei allen diesen Verfahren wird der Erwartungswert einer Zahlung Z zum Zeitpunkt t (E(Z)) mit einem als sicher betrachteten (oft vereinfachend als konstant angenommenen) Diskontierungszinssatz oder Kapitalkostensatz k abgezinst, um den Wert W zu berechnen:

Formel 1

Bei dieser sogenannten Risikozuschlagsmethode wird der Zinssatz einer risikolosen Anlage um einen Risikozuschlag

erhöht, sodass gilt

. Dieser Risikozuschlag ist bei einer

marktorientierten Bewertung abhängig vom Risikoumfang der Zahlungsreihe und einem „Marktpreis für Risiko“ und damit von der Marktrisikoprämie. Letztere ist eine Marktgröße, die von der

Risikoaversion der Marktteilnehmer und damit dem Rendite-Risiko-Profil der Alternativinvestitionsmöglichkeiten (z.B. Aktienportfolio) abhängt (Opportunitätskosten). Der Wert W eines Unternehmens ergibt sich beim Ertragswertverfahren als Summe aller mit den risikoadäquaten Kapitalkostensätzen k abgezinsten zukünftig erwarteten Zahlungen E(Z), die den Eigentümern zufließen.

Formel 2

Zähler und Nenner sind dabei konsistent, d.h. insbesondere entweder vor oder nach Steuern, zu berechnen (Unternehmenssteuern und ggf. persönliche Steuern der Eigentümer). Im Ertragswert

sind Chancen und Gefahren (Risiken) des Unternehmens zu erfassen, d.h. eine ggf. zunächst für den Zweck der Unternehmenssteuerung erstellte, nicht erwartungstreue Planung, muss auf

Erwartungswerte übergeleitet werden. Oft wird bei der Bewertung angenommen, dass ab einer für die Zukunft repräsentativen Periode T sich die Unternehmensstruktur nicht mehr ändert und die Zahlungen Z nur noch mit der konstanten, sicheren Rate w wachsen (Fortführungsphase).

Der bisher gebräuchlichste Weg zur Bestimmung der Kapitalkosten, speziell der Eigenkapitalkosten, ist die Anwendung des Capital Asset Pricing Modells (CAPM); meist basierend auf Aktienrenditeschwankungen statt Ertragsrisiken (Volatilität der Zahlungen). Allerdings bewährt sich das CAPM in der empirischen Kapitalmarktforschung nicht (vgl.4.). Die risikogerechte Anforderung an die Rendite des Eigenkapitals sind die Eigenkapitalkosten, die als Diskontierungszinssatz für das Ertragswertverfahren zu nutzen sind. Die Gesamtkapitalkosten eines Unternehmens beim WACC-Verfahren ergeben sich gewichtet aus den Eigen- und Fremdkapitalkosten. Es besteht aber das „Zirkularitätsproblem“, weil der für die Gewichtung nötige Wert des Eigenkapitals gerade bestimmt werden soll. Beim Adjusted Present Value Verfahren (APV), bei dem zunächst der Wert des unverschuldeten Unternehmens berechnet wird, zu dem der Tax Shield addiert und das Fremdkapital subtrahiert wird, tritt dieses Problem nicht auf. Die Eignung des jeweiligen Verfahrens ist abhängig von verschiedenen Annahmen, z.B. zur Finanzierungspolitik des Unternehmens.

Kapitalmarktanomalien als Problem der finanzierungstheoretischen Bewertung

Zahlreiche empirische Untersuchungen der Kapitalmarktforschung verdeutlichen die geringe oder gar fehlende Fähigkeit des CAPM, Aktienrenditen und diverse weitere Kapitalmarktunvollkommenheiten

zu erklären, die zu Zweifeln an der Eignung des Modells zur Ableitung von Diskontierungszinssätzen geführt haben.

So zeigte die Untersuchung von Banz (1981) den „Size Effect“ (überdurchschnittlich hohe Renditen kleiner Unternehmen) und Basu (1977) stellte fest, dass Aktien mit niedrigem Bewertungsniveau

(niedrigem KGV) überdurchschnittlich hohe Renditen erwarten lassen. Beides kann durch das CAPM nicht erklärt werden. Fama und French (1993) haben ein Mehrfaktoren-Modell etabliert, das als Alternative zum CAPM angesehen werden kann und die empirischen Aktienrenditen besser erklärt. Es bezieht das Buchwert-Kurs-Verhältnis (Bewertungsniveau) und die Unternehmensgröße (Logarithmus

Börsenkapitalisierung) als Erklärungsfaktoren für die Aktienrenditen mit ein. Das Vier-Faktoren-Modell von Carhart (1997) berücksichtigt ergänzend mit dem Momentum (relative Stärke des Kursanstiegs einer Aktie) einen Faktor, für die eine rationale Erklärung fehlt (Jegadeesh/Titman, 1993). Im Fünf-Faktoren-Modell von Fama und French (2015) werden zusätzlich Profitabilität und Investmentintensität (Wachstum) erfasst.

Alternative Bewertungsverfahren und Lösungsansätze

Bei der Unternehmensbewertung werden meist die Risiken im Kapitalkostensatz k erfasst („Risikozuschlagsmethode“). Das Unternehmensrisiko kann stattdessen auch durch einen Risikoabschlag vom Erwartungswert berücksichtigt werden. Dabei wird eine unsichere Zahlung zum Zeitpunkt t auf ein Sicherheitsäquivalent transformiert und dieses mit dem risikolosen Zinssatz

diskontiert. Bei Risiko-Wert-Modellen ist der Risikoabschlag abhängig vom Risikoumfang der Zahlung, ausgedrückt durch ein Risikomaß R(Z), sowie einem Parameter (), der das Rendite-Risiko-Verhältnis der alternativ verfügbaren Investments erfasst (siehe z.B. auch die Sicherheitsäquivalent-Variante des CAPM bei Robichek/Myers, 1966, mit der Kovarianz als Risikomaß):

Formel 3

Durch die Verwendung eines Maßes R(Z) für die Risiken der Zahlungen eines Unternehmens können die Ergebnisse aus Risikoanalyse und Risikoaggregation für die Unternehmensbewertung

genutzt werden (z.B. bei einer „simulationsbasierten Unternehmensbewertung“). Erwartungswert der Zahlung und Risikomaß der Zahlungen können so konsistent aus einer „mehrwertigen Planung“

abgeleitet werden. Durch Auflösung der obigen Gleichung nach k können auch risikogerechte Diskontierungszinssätze berechnet und bei der Unternehmensbewertung gemäß Formel 2 genutzt

werden.

Bei den investitionstheoretischen Bewertungsansätzen erfolgt ebenfalls eine Betrachtung möglicher Zukunftsszenarien (Risiken) des Unternehmens (seiner Risiken) und zusätzlich eine Berücksichtigung

der alternativen individuellen Investitionsmöglichkeiten des Bewertungssubjekts. Zielsetzung ist die Bestimmung eines optimalen Programms von Investitions- und Finanzierungsmöglichkeiten, was

implizit die Ableitung des Unternehmenswerts als Entscheidungswert ermöglicht (sowie der Kapitalkosten). Restriktive Annahmen über den Kapitalmarkt sind nicht nötig.

Besondere Herausforderungen der Unternehmensbewertung bestehen z.B. bei der Berücksichtigung von Länderrisiken, die nicht als Zuschlag auf mittels CAPM berechnete Kapitalkosten erfasst werden

dürfen und beim Insolvenzrisiko. Letzteres erfasst den Sachverhalt, dass Insolvenzwahrscheinlichkeit (Credit Rating) und Insolvenzkosten den Erwartungswert von Cashflows und Erträgen sowie deren zeitliche Entwicklung beeinflussen. Entgegen einer häufigen Annahme zur Fortführungsphase existieren Unternehmen nicht ewig.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon