Capital Asset Pricing Model (CAPM)

Übersicht

zuletzt besuchte Definitionen...

1. Begriff: Auf der Portefeuilletheorie (Portfolio Selection) basierendes Modell des Kapitalmarktes zur Erklärung von Wertpapierrenditen und zur Ableitung von Handlungsempfehlungen; theoretische Alternative u.a. zur Arbitrage Pricing Theory (APT).

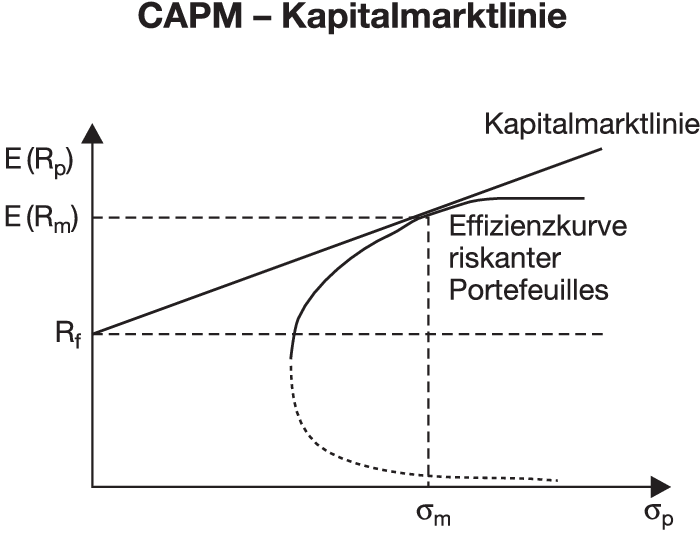

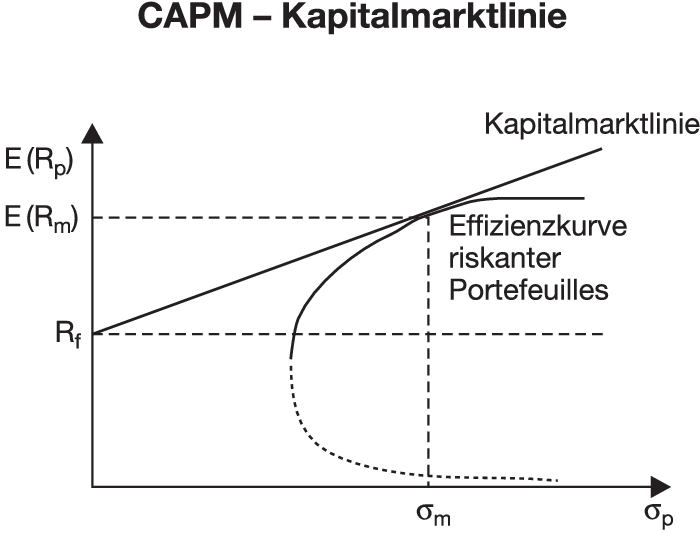

2. Grundlagen: Dem Capital Asset Pricing Model (CAPM) liegt die Erkenntnis der Portefeuilletheorie zugrunde, dass sich durch Mischung von Wertpapieren (Diversifikation) deren Risiko (Renditeschwankungen) reduzieren lässt, sofern die Renditen nicht vollständig positiv korreliert sind. Unter der Annahme risikoscheuer Investoren sind all jene Mischungen effizient, die bei gegebener Renditeerwartung ein minimales Risiko bzw. bei gegebenem Risiko eine maximale Renditeerwartung aufweisen. Die Überleitung zum Kapitalmarktmodell erfolgt durch die explizite Einbeziehung eines vollkommenen Kapitalmarktes an dem bes. Kapital zum gleichen Zinssatz risikolos angelegt und aufgenommen werden kann und alle Marktteilnehmer über homogene, d.h. gleichartige Erwartungen hinsichtlich aller relevanten Momente von Wertpapierrenditen verfügen. Hieraus resultiert eine einzige effiziente Struktur der Portefeuilles riskanter Wertpapiere, die im Gleichgewicht der Struktur des Marktportefeuilles (des Gesamtangebots riskanter Wertpapiere entspricht) und unabhängig vom Grad der Risikoscheu des Investors ist (Tobin-Separation). Jede andere Portefeuillestruktur riskanter Wertpapiere weist bei gleicher Renditeerwartung ein höheres Risiko auf und ist daher ineffizient. Als effizientes Gesamtportefeuille ergibt sich somit stets eine Mischung aus risikoloser Kapitalanlage und dem Marktportefeuille. Welche Mischung gewählt wird, ist vom Grad der Risikoscheu des Investors abhängig. Durch die Einbeziehung des Kapitalmarktes lässt sich anhand der sog. Kapitalmarktlinie ein linearer Zusammenhang zwischen dem Risiko (gemessen als Standardabweichung der Wertpapierrendite σp) eines effizienten Gesamtportefeuilles p und seiner Renditeerwartung E (Rp) herstellen (vgl. Abbildung „Kapitalmarktlinie”).

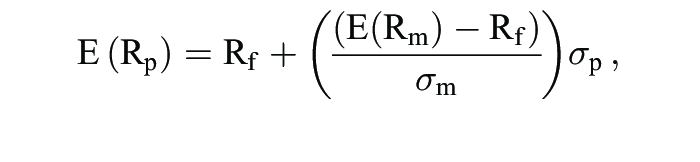

Die Steigung kann als Preis für eine Risikoeinheit, σp als Risikohöhe interpretiert werden. Das Produkt aus beidem gibt dabei die Risikoprämie für die Übernahme des Risikos an. Für die Kapitalmarktlinie gilt formal:

wobei: E (Rp) = Renditeerwartung eines effizienten Gesamtportefeuilles p, Rf = risikoloser Zinssatz, E (Rm) = Renditeerwartung des Marktportefeuilles, σm = Standardabweichung der Rendite des Marktportefeuilles, σp = Standardabweichung der Rendite des effizienten Gesamtportfeuilles p. Die Effizienzkurve riskanter Portefeuilles gibt die effiziente Mischung von Wertpapieren ohne Einbeziehung der risikolosen Geldanlage an.

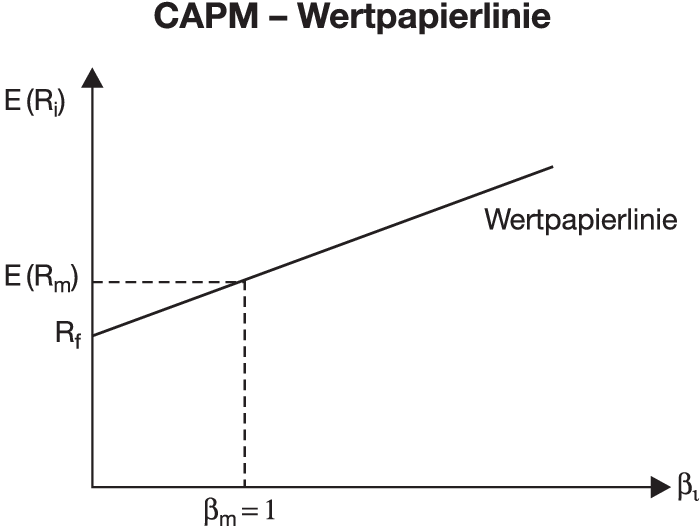

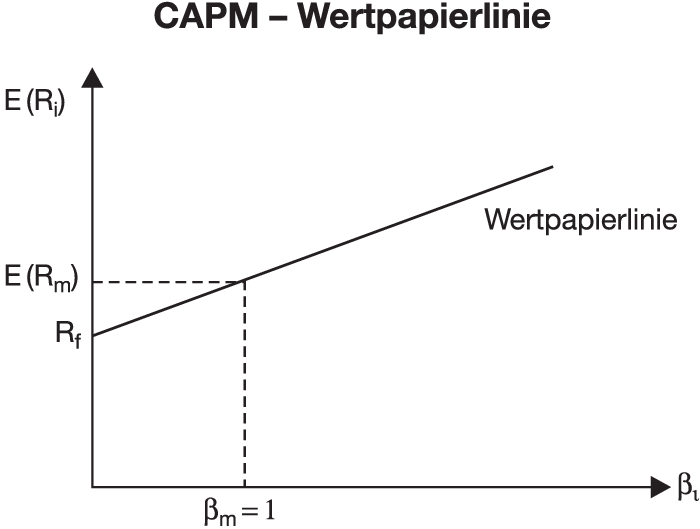

Für die Bewertung eines einzelnen Wertpapiers ist dessen Renditeerwartung E(Ri) in Abhängigkeit von der relativierten Risikogröße ßi als Wertpapierlinie (oder Wertpapiermarktlinie) aus dem Gesamtportefeuille zu isolieren (vgl. Abbildung „Wertpapierline”).

Formal gilt:

E (Ri) = Rf + (E (Rm) - Rf) ßi

Die relativierte Risikohöhe ßi wird als Beta-Faktor (Beta-Koeffizient) bezeichnet und bringt das Risiko des Wertpapiers i im Verhältnis zum Marktportefeuille zum Ausdruck, gemessen als Quotient aus der Kovarianz der Renditen des Marktportefeuilles und des Wertpapiers i und der Varianz der Rendite des Marktportefeuilles (covim / σ2m). Im Beta-Faktor ist nur das systematische Risiko (Marktrisiko) enthalten. Das unsystematische (unternehmensspezifische) Risiko gilt als wegdiversifiziert.

3. Praktische Bedeutung: Die praktische Anwendung ist durch teils restriktive Annahmen des Modells wie etwa die homogener Erwartungen erschwert. Ferner wird zur Bestimmung der Renditeerwartungswerte i.d.R. auf Vergangenheitswerte zurückgegriffen. Dies impliziert jedoch im Zeitablauf konstante Eigenschaften von Wertpapierrenditen. Real sind hier Veränderungen zu beobachten, weshalb eine Bewertung bei Verwendung historischer Daten häufig fehlerhaft ist. Infolge dieser Probleme findet der Gedanke der Risikostreuung (Diversifikation) zwar in zahlreichen Wertpapierfonds seinen Niederschlag, doch weisen diese vielfach völlig unterschiedliche Strukturen auf und weichen von einem einheitlichen Marktportefeuille ab. Als Stellvertreter für das Marktportefeuille werden häufig Indizes wie etwa der Deutsche Aktienindex (DAX) herangezogen. Auf der Grundlage einer sicheren Datenbasis stellt das Capital Asset Pricing Model (CAPM) in der Praxis ein wichtiges Instrument zur Feststellung der Überbewertung (Renditeerwartung des Wertpapiers unterhalb der Wertpapierlinie) bzw. der Unterbewertung (Renditeerwartung oberhalb der Wertpapierlinie) eines Wertpapiers dar.