Zitierfähige Version

- Revision von Verschmelzung vom 19.02.2018 - 16:55

- Revision von Verschmelzung vom 24.10.2017 - 13:10

- Revision von Verschmelzung vom 28.02.2013 - 11:18

- Revision von Verschmelzung vom 28.01.2013 - 17:08

- Revision von Verschmelzung vom 14.09.2010 - 08:28

- Revision von Verschmelzung vom 17.09.2009 - 13:48

- Revision von Verschmelzung vom 30.06.2009 - 17:37

- Revision von Verschmelzung vom 05.06.2009 - 13:51

Verschmelzung

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

Fusion.

I. Begriff:

Übertragung des gesamten Vermögens eines Rechtsträgers auf einen anderen schon bestehenden oder neu gegründeten Rechtsträger im Wege der Gesamtrechtsnachfolge unter Auflösung ohne Abwicklung. Dem Anteilseigner des übertragenden und erlöschenden Rechtsträgers wird eine Beteiligung an dem neuen bzw. übernehmenden Rechtsträger gewährt. Es handelt sich um eine bes. Form der Umwandlung nach dem UmwG (vgl. §§ 2 ff. UmwG).

II. Zwecke:

1. Realisierung beschaffungs- oder absatzpolitischer Vorteile: z.B. Marktbeeinflussung oder -beherrschung durch Ausschaltung des Wettbewerbs, Preisvorteile, Sicherung der Beschaffungsmöglichkeiten, Abbau von Lagerbeständen. Im Zeitalter der Globalisierung besteht nach dem UmwG auch die Möglichkeit der grenzüberschreitenden Verschmelzung (vgl. §§ 122 a ff. UmwG). Daran teilnehmen können Rechtsträger, die dem Recht eines anderen Mitgliedstaats der EU oder eines anderen Vertragsstaats des Abkommens über den Europäischen Wirtschaftsraum unterliegen.

2. Realisierung produktions- und personalwirtschaftlicher Vorteile: z.B. Nutzung der Vorteile einer Verbundwirtschaft durch Arbeitsteilung und Rationalisierung ebenso wie die Zusammenarbeit auf den Gebieten Forschung und Entwicklung sowie der innerbetrieblichen Aus- und Weiterbildung.

3. Realisierung finanzwirtschaftlicher Vorteile: z.B. Erhöhung der Kreditwürdigkeit, Erschließung neuer Kapitalbeschaffungsmöglichkeiten, Sanierung, Erhöhung der Rentabilität durch Ausgleich der Unterschiede in der Kapitalbindung und die Nutzung von Steuervorteilen.

III. Arten:

1. Fusion durch Aufnahme: Eines der sich vereinigenden Unternehmen bleibt bestehen. Die übrigen Unternehmen übertragen ihre Vermögen auf dieses eine fortzuführende Unternehmen (§ 2 Nr. 1 UmwG).

2. Fusion durch Neubildung: Die fusionierenden Unternehmen übertragen ihre Vermögen auf ein dazu neu gegründetes Unternehmen (§ 2 Nr. 2 UmwG).

IV. Formen:

1. Horizontale Verschmelzung: Vereinigung von Unternehmen mit Leistungserstellung der gleichen Stufe.

2. Vertikale Verschmelzung: Vereinigung von Unternehmen, die auf unterschiedlichen (meist hintereinander geschalteten) Stufen der Leistungserstellung tätig sind (z.B. Zulieferer und Hersteller des Hauptprodukts).

3. Mischformen der horizontalen und der vertikalen Verschmelzung.

V. Wege der Rechtsnachfolge:

1. Gesamtrechtsnachfolge: Das übertragende Unternehmen tritt nicht in Liquidation. Die zu übertragenden Vermögensgegenstände und Schulden werden im Ganzen unter Ausschluss der Abwicklung übertragen.

2. Einzelrechtsnachfolge: Das übertragende Unternehmen tritt in Liquidation. Die Vermögensgegenstände und Schulden werden nach den jeweils in Betracht kommenden Vorschriften des Bürgerlichen Rechts einzeln auf das übernehmende Unternehmen übertragen.

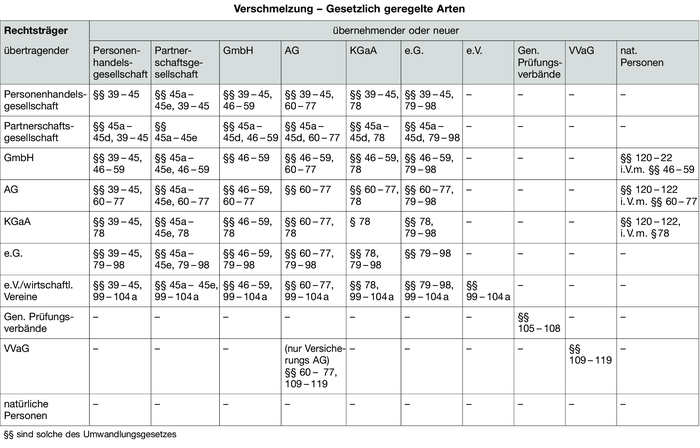

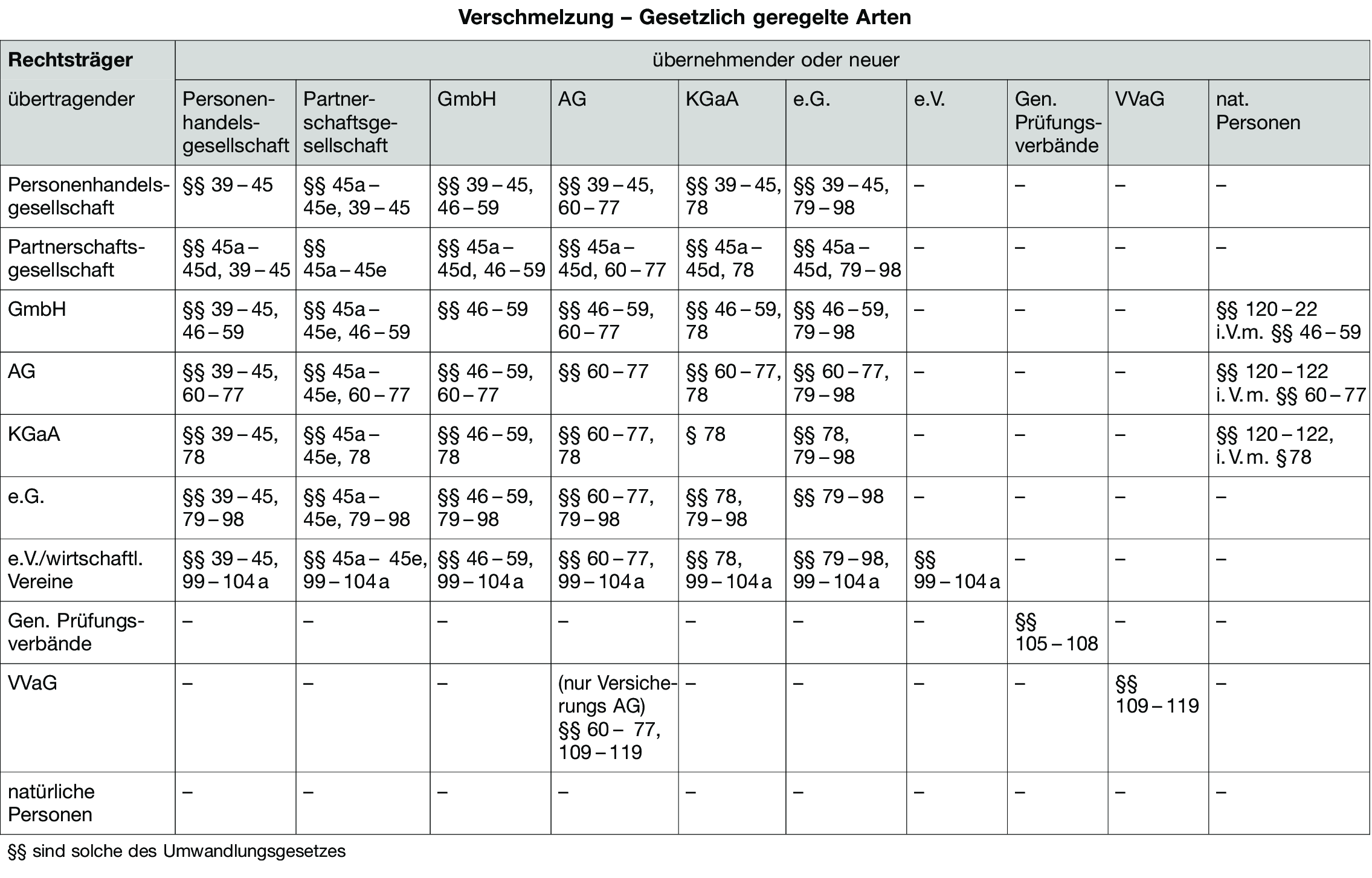

VI. Gesetzlich geregelte Arten nach dem Umwandlungsgesetz:

Im Wege der Gesamtrechtsnachfolge vgl. Tabelle „Verschmelzung

Gesetzlich geregelte Arten”.

VII. Verfahren:

1. Gesetzliche Regelung: §§ 2 ff. UmwG vom 28.10.1994 (BGBl I 3210) m.spät.Änd.

2. Verschmelzungsfähige Rechtsträger: Personenhandelsgesellschaften, Partnerschaftsgesellschaften, Kapitalgesellschaften, eingetragene Genossenschaften, eingetragene Vereine, genossenschaftliche Prüfungsverbände, Versicherungsvereine auf Gegenseitigkeit, lediglich als übertragender Rechtsträger wirtschaftliche Vereine (§ 22 BGB), lediglich als übernehmender Rechtsträger natürliche Personen, die als Alleingesellschafter einer Kapitalgesellschaft deren Vermögen übernehmen.

3. Allgemeine Voraussetzungen: a) Abschluss eines notariell beurkundeten Verschmelzungsvertrages (§§ 4 ff. UmwG).

b) Mindestinhalt des Verschmelzungvertrages (§ 5 UmwG): Name oder Firma und Sitz der beteiligten Rechtsträger; Vereinbarung über die Vermögensübertragung jedes übertragenden Rechtsträgers auf den übernehmenden Rechtsträger; Umtauschverhältnis der Anteile bzw. Angaben über die Mitgliedschaft bei dem übernehmenden Rechtsträger; Zeitpunkt, von dem an diese Anteile oder Mitgliedschaften einen Anspruch auf einen Anteil am Bilanzgewinn gewähren; Zeitpunkt, von dem an die Handlungen des übertragenden Rechtsträgers als für die Rechnung des übernehmenden Rechtsträgers vorgenommen gelten (Verschmelzungs-Stichtag); Rechte, die der übernehmende Rechtsträger einzelnen Anteilsinhabern sowie Inhabern von besonderen Rechten des übertragenden Rechtsträgers gewährt; jeden besonderen Vorteil, der einem Mitglied des Vertretungsorgans oder einem Aufsichtsratsorgan der beteiligten Rechtsträger gewährt wird; Angaben über die Folgen der Verschmelzung für die Arbeitnehmer und ihre Vertretung. Die Angaben über den Umtausch von Anteilen können entfallen, wenn sich alle Anteile des übertragenden Rechtsträgers in der Hand des übernehmenden Rechtsträgers befinden. Einem Betriebsrat ist spätestens einen Monat vor der Verschmelzung der Verschmelzungsvertrag zuzuleiten.

c) Erstattung eines Verschmelzungsberichts durch die Vertretungsorgane der beteiligten Rechtsträger (§ 8 I UmwG) ist nicht erforderlich, wenn alle Anteilsinhaber aller beteiligten Rechtsträger hierauf notariell beurkundet verzichten oder sich alle Anteile des übertragenden Rechtsträgers in der Hand des übernehmenden Rechtsträgers befinden.

d) Prüfung der Verschmelzung durch einen Sachverständigen (Verschmelzungsprüfung): Der Verschmelzungprüfer wird durch das Vertretungsorgan des beteiligten Rechtsträgers oder auf dessen Antrag durch das Gericht bestellt; Verzichtbarkeit wie beim Verschmelzungsbericht.

e) Zustimmung zum Verschmelzungsvertrag durch die Anteilsinhaber der beteiligten Rechtsträger durch Beschluss in einer Versammlung der Anteilsinhaber (§ 13 UmwG).

f) Das Grundkapital der übernehmenden Gesellschaft kann zur Gewährung von Anteilen oder Mitgliedsrechten an die Aktionäre bzw. Gesellschafter der übertragenden Gesellschaft zu erhöhen sein. Eine Erhöhung des Grundkapitals ist unzulässig, soweit die übernehmende Gesellschaft Anteile eines übertragenden Rechtsträgers innehat, ein übertragender Rechtsträger eigene Anteile innehat oder ein übertragender Rechtsträger noch nicht voll eingezahlte Geschäftsanteile bzw. Aktien dieser Gesellschaft innehat (§§ 54, 68 UmwG). Von einer Erhöhung des Grundkapitals darf abgesehen werden, wenn die übernehmende Gesellschaft eigene Geschäftsanteile innehat bzw. eigene Aktien besitzt oder ein übertragender Rechtsträger voll eingezahlte Geschäftsanteile bzw. Aktien der übernehmenden Gesellschaft innehat. Die Erhöhung des Grundkapitals richtet sich nach den Vorschriften der jeweiligen Rechtsform des übernehmenden Rechtsträgers (§ 55 UmwG i.V. mit §§ 55 ff. GmbHG, § 69 UmwG i.V. mit §§ 182 ff. AktG).

g) Registeranmeldung: Die Verschmelzung ist zum Register jedes der beteiligten Rechtsträger binnen einer Frist von acht Monaten seit dem Stichtag der der Verschmelzung zugrunde gelegten Bilanz anzumelden (§§ 16–17 UmwG).

4. Verschmelzung unter Beteiligung von Aktiengesellschaften: a) Der Verschmelzungsvertrag ist vor der Einberufung der Hauptversammlung zum Register einzureichen, das die Einreichung bekannt zu machen hat (§ 61 UmwG).

b) Einen Monat vor der Einberufung zur Hauptversammlung sind der Verschmelzungsvertrag und die Jahresabschlüsse und Lageberichte der an der Verschmelzung beteiligten Rechtsträger der letzten drei Geschäftsjahre in den Geschäftsräumen der Gesellschaft auszulegen (§ 63 UmwG).

c) Der Verschmelzungsbeschluss bedarf einer Mehrheit von mindestens drei Viertel des bei der Hauptversammlung vertretenen Grundkapitals (§ 65 I UmwG).

5. Verschmelzung unter Beteiligung von Gesellschaften mit beschränkter Haftung: a) Der Verschmelzungsvertrag hat zusätzlich für jeden Anteilsinhaber eines übertragenden Rechtsträgers den Nennbetrag des Geschäftsanteils zu bestimmen, den die übertragende GmbH ihm zu gewähren hat (§ 46 UmwG).

b) Der Verschmelzungsvertrag ist den Gesellschaftern spätestens mit der Einberufung zur Gesellschafterversammlung zu übersenden. Die Verschmelzung ist als Gegenstand der Beschlussfassung anzukündigen.

c) Von der Einberufung an sind die Jahresabschlüsse der an der Verschmelzung beteiligten Rechtsträger für die letzten drei Geschäftsjahre in den Geschäftsräumen der Gesellschaft zur Einsicht auszulegen (§ 49 UmwG).

d) Der Verschmelzungsbeschluss der Gesellschafterversammlung bedarf einer Mehrheit von mindestens drei Viertel der abgegebenen Stimmen (§§ 50, 51 UmwG).

6. Besonderheiten bei der Verschmelzung unter Beteiligung von Personengesellschaften: a) Im Verschmelzungsvertrag ist für jeden Anteilsinhaber einer übertragenden Gesellschaft zu bestimmen, ob ihm in der übernehmenden oder neuen Personenhandelsgesellschaft die Stellung eines persönlich haftenden Gesellschafters oder eines Kommanditisten zukommt (§ 40 UmwG).

b) Der Verschmelzungsbeschluss der Gesellschafterversammlung bedarf der Zustimmung aller Gesellschafter, wenn der Gesellschaftsvertrag nichts anderes bestimmt (§ 43 UmwG).

7. Besonderheiten bei der Verschmelzung unter Beteiligung von Partnerschaftsgesellschaften: a) Im Zeitpunkt des Wirksamwerdens müssen alle Anteilsinhaber übertragene Rechtsträger natürliche Personen sein, die einen freien Beruf ausüben (§ 45a UmwG).

b) Der Verschmelzungsbeschluss der Gesellschafterversammlung bedarf der Zustimmung aller anwesenden und die Zustimmung der nicht erschienenen Partner (§ 45d UmwG).

8. Besonderheiten bei der Verschmelzung unter Beteiligung anderer Rechtsformen: a) Ein rechtsfähiger Verein kann im Wege der Verschmelzung nur andere eingetragene Vereine aufnehmen oder mit ihnen einen eingetragenen Verein oder einen Rechtsträger anderer Rechtsformen neu gründen (§§ 99 ff. UmwG).

b) Genossenschaftliche Prüfungsverbände können nur im Wege der Aufnahme eines Verbandes durch einen anderen Verband verschmolzen werden (§§ 105 ff. UmwG).

c) Versicherungsvereine auf Gegenseitigkeit können nur miteinander verschmolzen werden (§§ 109 ff. UmwG).

d) Kapitalgesellschaften können auch mit dem Vermögen eines Alleingesellschafters verschmolzen werden (§§ 120 ff. UmwG). Der Alleingesellschafter ist in das Handelsregister einzutragen (§ 122 UmwG).

e) Für Kommanditgesellschaften auf Aktien gelten die für Aktiengesellschaften geltenden Vorschriften entsprechend (§ 78 UmwG).

VIII. Allgemeine Wirkung:

1. Das Vermögen der übertragenden Gesellschaft(en) geht als Ganzes auf die übernehmende Gesellschaft über. Rechtlich wirksam wird die Verschmelzung mit Eintragung im Register der übernehmenden Gesellschaft.

2. Die übertragenden Gesellschaften erlöschen.

3. Die Gesellschafter bzw. Aktionäre der übertragenden Gesellschaft werden Gesellschafter der übernehmenden Gesellschaft. Legt ein Anteilsinhaber der übertragenden Gesellschaft Widerspruch gegen den Verschmelzungsbeschluss ein, hat der übernehmende Rechtsträger diesem eine angemessene Barabfindung anzubieten (§§ 29 ff. UmwG).

4. Überträgt eine Personenhandelsgesellschaft ihr Vermögen durch Verschmelzung auf einen Rechtsträger mit beschränkter Haftung, so haftet ein Gesellschafter der Personenhandelsgesellschaft für ihre Verbindlichkeiten, wenn innerhalb von fünf Jahren daraus Ansprüche gegen ihn gerichtlich geltend gemacht sind (§ 45 UmwG).

IX. Sonderfragen der aktienrechtlichen Verschmelzung:

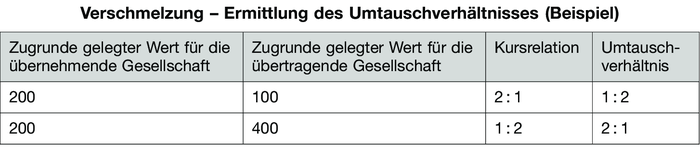

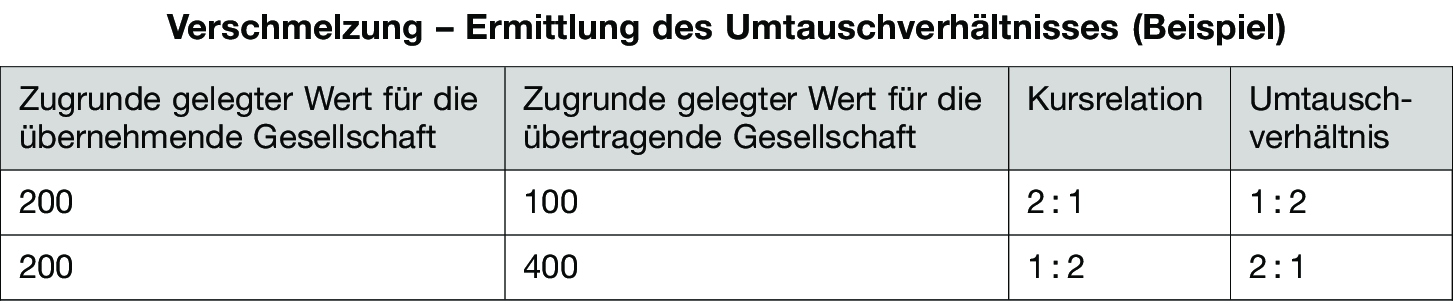

1. Ermittlung des Umtauschverhältnisses: Vgl. auch Tabelle „Verschmelzung

Ermittlung des Umtauschverhältnisses”.

a) Das Umtauschverhältnis drückt aus, in welchem Verhältnis die Anteile an einer übertragenden Gesellschaft gegen Aktien der übernehmenden umzutauschen sind. Das Umtauschverhältnis wird von den Unternehmenswerten bestimmt. Diese orientieren sich am Börsenkurs oder an einem meist auf Ertragswertbasis erstellten Bewertungsgutachten.

b) Die Verschmelzungs-Prüfer haben anzugeben, nach welchen Methoden das Umtauschverhältnis ermittelt wurde, aus welchen Gründen diese Methoden angemessen sind und welches Umtauschverhältnis sich bei verschiedenen Methoden jeweils ergeben würde. Zugleich ist darzulegen, welches Gewicht den verschiedenen Methoden bei der Bestimmung des Umtauschverhältnisses beigemessen worden ist. Der Gesetzgeber hat auf eine Festlegung zulässiger Methoden verzichtet.

c) Vorschläge zur Ermittlung des Umtauschverhältnisses:

(1) Börsenkurse: Begründungen: Börsenkurse entsprechen dem Objektivierungserfordernis. Der Börsenkurs ist geeigneter Maßstab für die Untergrenze des subjektiven Entscheidungswertes und zur Bewertung des Nutzenentgangs durch die Aufgabe des Dividendenrechts.

Gegenargumente: Die Kursentwicklung kann im Hinblick auf die Verschmelzung manipuliert sein. Spekulative und andere Markteinflüsse beeinträchtigen die Funktion des Börsenkurses, die Untergrenze des subjektiven Entscheidungswertes zu markieren. Zur Abfindung einer Vielzahl von Aktionären mit unbekannten Entscheidungswerten bedarf es der Typisierung, der der Börsenkurs nicht zweifelsfrei gerecht werden kann.

(2) Bilanzkurse: Auch nach Auflösung stiller Rücklagen bieten Bilanzkurse nicht die Gewähr für die Bestimmung eines dem Abfindungsgedanken angemessenen Umtauschverhältnisses; denn der Wert eines Unternehmens (Unternehmungswert, Unternehmungsbewertung) wird nicht durch eine auf Einzelbewertungsgrößen (ggf. zum Wiederbeschaffungswert) basierende Gegenüberstellung von Vermögensgegenständen, Schulden und bilanziellem Eigenkapital, sondern von den künftigen Ertragsaussichten (Konzept der zukunftsorientierten Gesamtbewertung) bestimmt.

(3) Ertragswertkurse: Dieser Vorschlag beruht auf der Annahme, dass der Wert eines Unternehmens sich nach dem finanziellen Nutzen bemisst, der künftig aus diesem Unternehmen zu erwarten ist. Der Ansatz entspricht den Erkenntnissen der modernen Unternehmensbewertungslehre zur Ermittlung einer angemessenen Abfindung. Die neue Rechtsprechung verlangt neben dem Ertragswert auch eine am Börsenkurs orientierte „Mindestabfindung”. Methodisch kann der Zukunftserfolg entweder durch Schätzung der zukünftigen Erfolge (prognoseorientiert) oder durch Ableitung eines nachhaltigen Reinertrags aus den Ergebnissen der zurückliegenden Geschäftsjahre (vergangenheitsorientiert) ermittelt werden.

(4) Die älteren Verfahren der Unternehmensbewertung wie das Mittelwertverfahren, das Verfahren der Geschäftsabschreibung, die Methode der Übergewinnkapitalisierung und die der Übergewinnabgeltung sind nach den Erkenntnissen der Unternehmensbewertungslehre nicht geeignet, den Wert eines Unternehmens methodisch einwandfrei zu ermitteln.

2. Übertragungsbilanz/Fusionsbilanz: Umwandlungsbilanz.

X. Steuerliche Behandlung:

1. Grundprinzip: Bei einer Verschmelzung überträgt die untergehende Kapitalgesellschaft ihr Vermögen auf eine andere Gesellschaft (formal: eine Veräußerung des gesamten Vermögens, da der Eigentümer des Vermögens wechselt). Der Anteilseigner der untergehenden Gesellschaft erhält für die Aufgabe seiner bisherigen Anteile im Gegenzug Anteile an der neuen Gesellschaft (formal also: Tausch, durch den die stillen Reserven in den bisherigen Anteilen gewinnrealisierend aufgedeckt werden). Zur Vermeidung der Steuerlasten auf Gesellschafts- und Gesellschafterebene bei Besteuerung gemäß formaler Vorgangsbetrachtung legt das Umwandlungssteuergesetz fest, dass unter Einhaltung bestimmter Bedingungen die Verschmelzung für alle Beteiligten steuerneutral abgewickelt werden kann. Hier ist zu unterscheiden zwischen den Maßnahmen auf der Ebene der beteiligten Gesellschaften und der Anteilseignerebene.

2. Bei der übertragenden Körperschaft: a) Für die Besteuerung der übertragenden Körperschaft maßgeblich ist die Schlussbilanz dieser Gesellschaft. Durch Buchwertfortführung kann die Aufdeckung der stillen Reserven verhindert werden: Die übertragende Körperschaft darf in der Schlussbilanz die bisherigen Buchwerte ansetzen; die übernehmende Gesellschaft muss das Vermögen wiederum mit diesen Werten ansetzen. Nur zulässig, soweit die stillen Reserven bei der übernehmenden Körperschaft später weiter der deutschen Körperschaftsteuer unterliegen und soweit eine Gegenleistung für die Vermögensübertragung entweder gar nicht gewährt wird oder nur in Form von Gesellschaftsrechten erfolgt (§ 11 I UmwStG).

b) Hat die übertragende Gesellschaft in ihrer Schlussbilanz nicht Buchwerte angesetzt, sondern Teilwerte, so entsteht ein Gewinn (Übertragungsgewinn = Wert des Vermögens in der Schlussbilanz abzüglich bisherige Buchwerte). Dieser Übertragungsgewinn unterliegt der Körperschaftsteuer und Gewerbesteuer.

3. Bei der übernehmenden Körperschaft: a) Bilanzierung: Liegt eine Verschmelzung durch Neugründung vor, hat die neu entstehende Körperschaft auf den steuerlichen Übertragungsstichtag eine Eröffnungsbilanz aufzustellen, während bei Verschmelzung zur Aufnahme die Übernahme des Vermögens der untergehenden Körperschaft für die Übernehmerin ein laufender Geschäftsvorfall ist.

b) Gewinnauswirkungen bei der übernehmenden Gesellschaft: Die übernehmende Gesellschaft hat die auf sie übergehenden Wirtschaftsgüter mit den selben Werten anzusetzen, mit denen diese in der Schlussbilanz der untergehenden Gesellschaft angesetzt worden sind (§ 12 I UmwStG). Entsprechend ist ihr Eigenkapital zu erhöhen. Soweit die übernehmende Gesellschaft selbst Anteile an der übertragenden Gesellschaft hält, kommt es bei ihr auch zu einer Gewinnauswirkung: Ausbuchung der untergehenden Anteile, Zufluss der (anteiligen, auf diese Anteile entfallenden) Wirtschaftsgüter als zugehöriger Erlös (§ 12 II UmwStG, § 4 IV UmwStG). Dieser Gewinn (Übernahmegewinn = Gewinn der übernehmenden Gesellschaft aus Differenz Gegenleistung für untergehende Anteile

Buchwert untergehender Anteile) ist zu 95 Prozent steuerfrei (§ 12 II UmwStG 2007), wird also genauso behandelt, als ob die übernehmende Gesellschaft von der untergehenden Gesellschaft Vermögenswerte im Wege der Dividendenausschüttung oder Liquidation erhalten hätte. Ein Verschmelzungsverlust ist steuerlich nicht abzugsfähig. Übersteigen die tatsächlichen früheren Anschaffungskosten der Anteile den aktuellen Buchwert der Anteile (z.B. weil früher eine Teilwertabschreibung vorgenommen worden war), so ist dieser Unterschiedsbetrag zu versteuern (§ 12 II UmwStG i.V. m. § 8b KStG).

4. Folgen auf Gesellschafterebene: Erhalten die Gesellschafter der übertragenden Gesellschaft für ihre untergehenden Anteile an der alten Gesellschaften Anteile an der übernehmenden Gesellschaft, so sollen deren Status und deren steuerlich relevante Bewertung möglichst unverändert bleiben. Daraus folgt: a) Gehörten die Anteile zu einem Betriebsvermögen, so gelten sie als zum Buchwert veräußert (ohne Gewinnrealisierung) und die neuen Anteile werden mit dem Buchwert der alten (fiktive Anschaffungskosten) bewertet.

b) Waren die Anteile Privatvermögen und gehörten sie zu einer wesentlichen Beteiligung (§ 17 EStG, ab 1 Prozent), so werden die neuen Anteile mit den Anschaffungskosten der bisherigen Anteile bewertet.

c) Wird infolge der Verschmelzung aus einer unwesentlichen Beteiligung an der übertragenden Gesellschaft eine wesentliche Beteiligung an der übernehmenden, dann bleiben die in den Anteilen vorhandenen steuerfreien stillen Reserven unversteuert; nur die nach der Verschmelzung entstehenden Wertsteigerungen sind nach § 17 EStG dzu versteuern. Aus diesem Grund werden solche Anteile daher am Tag der Verschmelzung mit ihrem gemeinen Wert angesetzt.

6. Weitere Einzelheiten sind im Umwandlungssteuergesetz geregelt. Da es regelmäßig um erhebliche Summen geht und dann, wenn die Voraussetzungen der Sonderregelungen des UmwStG nicht eingehalten werden, Vorgänge auch entsprechend den üblichen Grundregeln (s.oben) als Veräußerung des gesamten Vermögens begriffen werden könnten, besteht regelmäßig Bedarf nach erfahrener Beratung, um das Risiko steuerlicher Fehler gering zu halten.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon