Zitierfähige Version

- Revision von Unternehmenskonzentration vom 19.02.2018 - 15:52

- Revision von Unternehmenskonzentration vom 29.11.2017 - 15:05

- Revision von Unternehmenskonzentration vom 12.06.2013 - 17:04

- Revision von Unternehmenskonzentration vom 09.01.2013 - 14:28

- Revision von Unternehmenskonzentration vom 18.05.2011 - 13:37

- Revision von Unternehmenskonzentration vom 10.05.2010 - 12:13

- Revision von Unternehmenskonzentration vom 11.02.2010 - 15:18

- Revision von Unternehmenskonzentration vom 23.11.2009 - 16:45

- Revision von Unternehmenskonzentration vom 08.09.2009 - 17:39

- Revision von Unternehmenskonzentration vom 16.07.2009 - 15:15

- Revision von Unternehmenskonzentration vom 20.05.2008 - 11:56

Unternehmenskonzentration

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

I. Formen der Unternehmenskonzentration:

1. Nach der Art des Wachstums von Betrieben oder Unternehmen ist zwischen internem und externem Wachstum zu unterscheiden. Das interne Wachstum ist dadurch gekennzeichnet, dass ein Betrieb oder Unternehmen überproportional, d.h. schneller wächst als seine Mitbewerber. Das externe Wachstum erfolgt z.B. durch Beteiligungen (Konzernbildung) oder Fusionen (vgl. die Zusammenschlusstatbestände in § 37 GWB (Deutsches Kartellrecht), entsprechend auch die Fusionskontrollverordnung der Europäischen Kommission). Während Betriebe nur intern wachsen können, kann das Wachstum von Unternehmen sowohl intern als auch extern vor sich gehen.

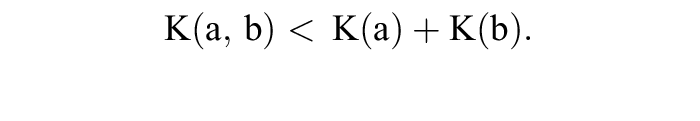

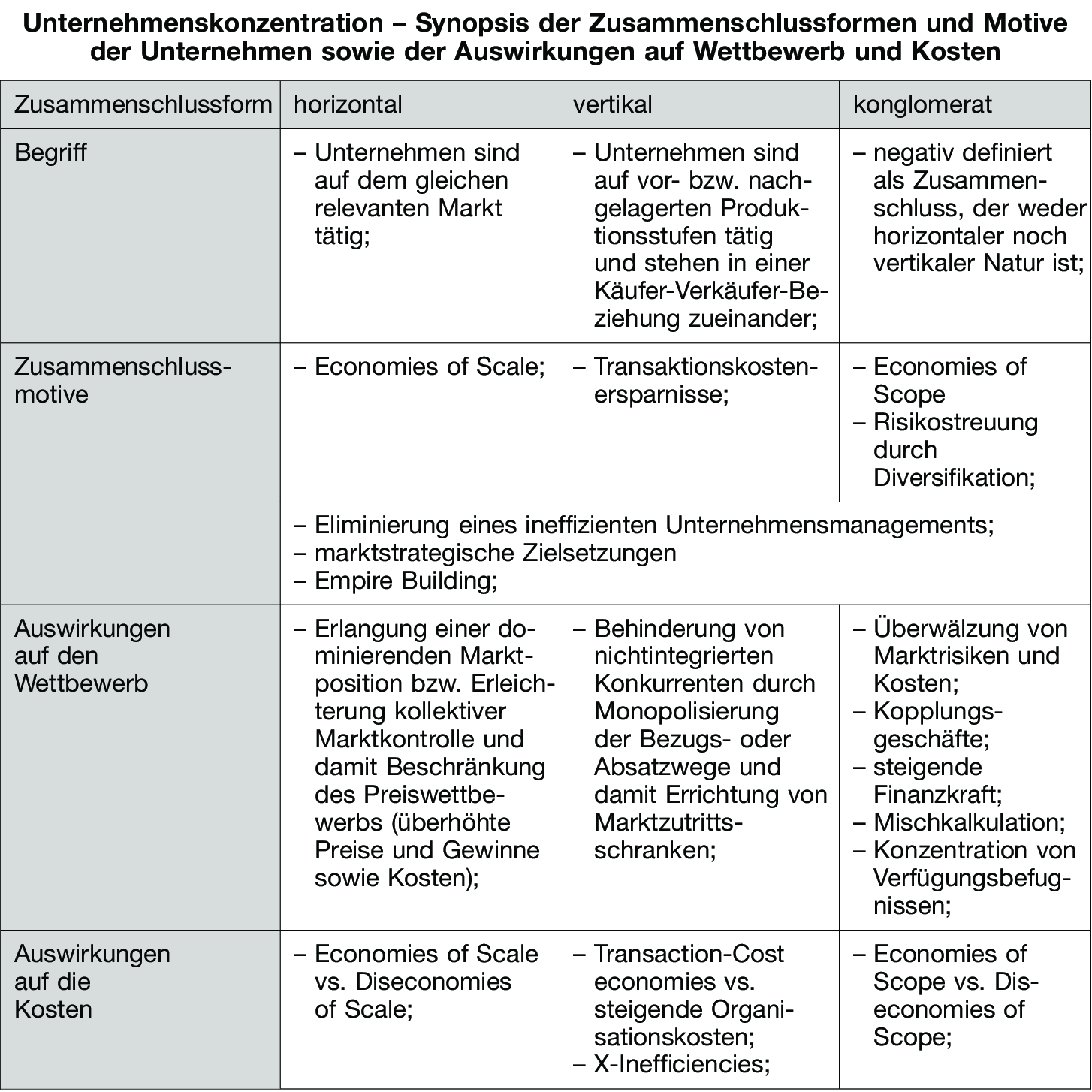

2. Nach der Richtung bzw. der Produktionsstufe können drei Formen der Unternehmenskonzentration unterschieden werden: a) Horizontale Unternehmenskonzentration als Vereinigung von Betrieben oder Unternehmen, die auf der gleichen Produktionsstufe und demselben relevanten Markt tätig sind (z.B. zu marktbeherrschenden Unternehmen (Marktbeherrschung) oder Horizontalkonzernen wie im Fall BMW/Rover).

b) Vertikale Unternehmenskonzentration als Vereinigung von Betrieben oder Unternehmen, die auf aufeinander folgenden Produktionsstufen tätig sind und in einem Käufer-/Verkäuferverhältnis stehen (z.B. die Vereinigung der Rohstoffgewinnung mit der Erzeugung von Halbfabrikaten oder der Produktion mit dem Handel in einem Unternehmen oder Vertikalkonzern). Vertikale Unternehmenskonzentration wird auch als Integration bezeichnet (der Zusammenschluss Daimler-Benz/AEG war im Hinblick auf die Autoelektronik zum Teil ein derartiger vertikaler Zusammenschluss).

c) Diagonale Unternehmenskonzentration als Vereinigung von Betrieben oder Unternehmen, deren Erzeugnisse sowohl produktions- als auch absatzmäßig nichts oder fast nichts miteinander zu tun haben (vgl. den Zusammenschluss Daimler-Benz/AEG bzw. Daimler-Benz/MBB).

3. Nach dem Wirtschaftsraum wird zwischen drei Formen der Unternehmenskonzentration unterschieden:

(1) Regionale Unternehmenskonzentration, wenn die Unternehmenskonzentration in einem bestimmten Teil eines Staates gemeint ist (z.B. Kohle, Stahl oder Werften);

(2) nationale Unternehmenskonzentration, wenn die Unternehmenskonzentration innerhalb eines Landes gemeint ist;

(3) internationale Unternehmenskonzentration, wenn auf die Ausdehnung von Unternehmensverflechtungen über mehrere Volkswirtschaften bezug genommen wird (z.B. multinationale Unternehmen, strategische Allianzen, Globalisierung wie im Fall Daimler-Chrysler).

II. Ursachen/Motive der Unternehmenskonzentration:

Die Ursachen und Motive für Zusammenschlüsse sind vielfältig und zum Teil abhängig von der Konzentrationsrichtung (horizontal, vertikal oder diagonal). Zum einen sind staatliche Rahmenbedingungen zu nennen, wie die Gestaltung des Gesellschafts-, Steuer-, Kartell- oder Patentrechts, die Incentives oder Disincentives für Fusionen enthalten können. Über die staatlichen Rahmenbedingungen hinaus können folgende wichtige Ursachen systematisch unterschieden werden: 1. Bei der horizontalen Unternehmenskonzentration können Kostenersparnisse durch Größenvorteile (Economies of Scale) eine Rolle spielen. Die Bedeutung derartiger Größenkostenersparnisse wird jedoch gemindert durch das Auftreten von X-Ineffizienzen im Sinn von Leibenstein, die durch fehlenden Wettbewerbsdruck und mangelnde Motivation des Managements entstehen und zu überhöhten Kosten führen.

Im Fall vertikaler Fusionen können Transaktionskostenersparnisse (Transaction Cost Economies) eine Rolle spielen. Wenn die Koordination wirtschaftlicher Aktivitäten innerhalb eines Unternehmens (transaktions-)kostengünstiger ist als über den Markt, so wird der Markt als Koordinationsmechanismus zurückgedrängt. Der zunehmenden vertikalen Integration werden jedoch durch steigende Organisationskosten innerhalb eines Unternehmens Grenzen gesetzt.

Bei konglomeraten Fusionen (Konglomerate) können Verbundvorteile (Economies of Scope) auftreten. Verbundvorteile liegen vor, wenn es kostengünstiger ist, zwei Güter a und b in einem statt in mehreren Unternehmen herzustellen:

Ab einer bestimmten Unternehmensgröße können jedoch infolge der Bürokratie von Großunternehmen und der damit verbundenen mangelnden Motivation Diseconomies of Scope auftreten.

2. Risikostreuung: Das Risiko unternehmerischer Entscheidungen kann durch Unternehmenskonzentration gemindert werden. Im Fall des vertikalen Wachstums können z.B. Unsicherheiten beim Bezug vorgelagerter Produkte und beim Absatz eigener Produkte vermindert werden. Diversifizierende Unternehmenszusammenschlüsse (Diversifizierung) bezwecken, Schwankungen im Unternehmensergebnis

sei es aus saisonalen, strukturellen oder konjunkturellen Gründen

auszugleichen, womit zumindest teilweise die Fusionen Daimler/AEG bzw. Daimler/MBB gerechtfertigt worden sind.

3. Marktstrategische Zielsetzungen: Horizontale Fusionen können über steigende Marktanteile die Erringung einer marktbeherrschenden Stellung (Marktbeherrschung) und damit die Realisierung höherer Preise und Gewinne ermöglichen. Das vertikale Wachstum kann über die Beherrschung wichtiger Bezugsquellen und/oder Absatzmöglichkeiten potenziellen Konkurrenten den Marktzutritt erschweren und damit die Wettbewerbschancen der Konkurrenten beeinträchtigen, wodurch die eigene Marktposition zusätzlich abgesichert wird. Im Fall konglomerater Fusionen sind Möglichkeiten der Mischkalkulation gegeben, die es einem Unternehmen ermöglichen, sich den Marktzwängen aufgrund des Wettbewerbsdruckes weitgehend zu entziehen (z.B. die ständige „Subventionierung” einer verlustreichen Nutzfahrzeugproduktion durch die Überschüsse aus dem Pkw-Geschäft).

4. Empire Building: Die mangelnde Kontrolle der Entscheidungsträger eines Unternehmens (Vorstand) durch die Aktionäre bzw. den Aufsichtsrat (Prinzipal-Agent-Problem) kann dazu führen, dass sich die Unternehmensleitung nicht mehr an denselben Zielen wie die Aktionäre orientiert, sondern eigene Ziele verfolgt (Manager-Theorie der Unternehmung). So kann das horizontale, vertikale oder diagonale Wachstum eines Unternehmens für das Management aus mehreren Gründen nutzenmaximierend sein:

(1) Weil die Bezüge des Managements i.d.R. unmittelbar an Größenkennziffern gekoppelt sind;

(2) weil ein größeres Unternehmen die Übernahmewahrscheinlichkeit senkt und damit die Arbeitsplatzsicherheit erhöht;

(3) weil Akquisitionen regelmäßig zu einer weiteren Streuung der Aktien beitragen und damit der Einfluss von Großaktionären gemindert wird;

(4) weil es neue Aufstiegsmöglichkeiten oder das Streben nach Prestige eröffnet.

Das Motiv des Empire Building stellt die Interessen des Managements an dem externen Wachstum eines Unternehmens in den Vordergrund der Erklärung.

Die Abbildung „Synopsis der Zusammenschlussformen und Motive der Unternehmenskonzentration sowie der Auswirkungen auf Wettbewerb und Kosten” gibt einen Überblick.

III. Unternehmenskonzentration und Wettbewerb:

Unternehmenskonzentration kann positive und/oder negative Auswirkungen in gesamtwirtschaftlicher Sicht haben.

1. Die positiven Auswirkungen der Unternehmenskonzentration können in folgenden Punkten gesehen werden: Effizienzsteigerung i.w.S. durch die Realisierung von Economies of Scale, Transaction-Cost Economies oder Economies of Scope; Verbesserung der internationalen Wettbewerbsfähigkeit.

2. Diesen möglichen positiven Effekten der Unternehmenskonzentration

die auftreten können, aber nicht auftreten müssen

stehen negative Auswirkungen auf die Intensität des Wettbewerbs gegenüber: Zunehmende horizontale Unternehmenskonzentration führt ceteris paribus zu monopolistisch überhöhten Preisen und Gewinnen und damit einer Verschlechterung der Marktversorgung; zudem besteht eine Tendenz zur Kostenüberhöhung, da die Kostenkontrollfunktion des Wettbewerbs eingeschränkt wird (X-Ineffizienzen im Sinn von Leibenstein); zunehmende vertikale Integration führt zu Marktschließungseffekten gegenüber potenziellen Konkurrenten (potenzielle Konkurrenz) und erschwert die Wettbewerbsbedingungen der tatsächlichen Konkurrenten; konglomerate Zusammenschlüsse (Konglomerate) eröffnen Möglichkeiten zur Mischkalkulation, die den Marktausleseprozess beeinträchtigen und Tochtergesellschaften den Marktzwängen entziehen; zunehmende Unternehmenskonzentration von Verfügungsmacht kann zudem zu einem politischen Problem werden.

Diesen wettbewerbspolitischen Gefahren versucht die Wettbewerbspolitik durch Einführung einer Fusionskontrolle Rechnung zu tragen, die im Hinblick auf eventuelle negative Effizienzeffekte allerdings erst bei der Marktbeherrschungsschwelle einsetzt.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon