Steuerbelastung als internationaler Standortfaktor

Übersicht

zuletzt besuchte Definitionen...

Inhaltsverzeichnis

Charakterisierung

Steuern stellen für die Wirtschaftssubjekte negative Erfolgsbeiträge dar, da regelmäßig eine Orientierung an Nettozielgrößen erfolgt. Gesucht werden deshalb (internationale) Investitionsstandorte, die bei gegebener Investition die minimale Steuerbelastung bzw. die maximale Nachsteuerrendite aufweisen. Der Stellenwert der internationalen Steuerbelastung hängt allerdings von der Art des Investitionsvorhabens ab (gering bei Vertriebsniederlassungen, stark bei Verwaltungsstellen, Holdinggesellschaften und Finanzierungszentren). Besonderes Gestaltungspotential weisen immaterielle Wirtschaftsgüter auf (sog. "Patentboxen"). Die Steuer wird umso bedeutsamer, je weniger die Tätigkeit an einen lokalen Markt gebunden ist und je leichter sich Aktivitäten ohne größeren Aufwand international verlagern lassen. Steuerbelastungsvergleiche spielen dabei nicht nur bei der Standortwahl von Unternehmen eine Rolle, sie finden zunehmend auch bei Arbeitnehmern mit internationaler Arbeitsplatzsuche sowie in Entsendungsfällen ("Expatriates") Anwendung.

Die Steuerbelastung wird von den einzelnen Staaten als Wettbewerbsparameter um internationale Unternehmensinvestitionen gesehen. Wettbewerbsfähigkeit kann sich dabei sowohl auf das Gesamtsteuersystem oder nur einzelne Bereiche beziehen, in denen die Staaten Investitionsanreize setzen.

Merkmale

Internationale Steuerbelastungsvergleiche können entweder auf einzelwirtschaftliche Entscheidungen bezogen werden oder Störungen der gesamtwirtschaftlichen Allokation („schädlicher Steuerwettbewerb“, „Steuerdumping“) aufzeigen. Daneben können auch volkswirtschaftliche Verteilungswirkungen betrachtet werden.

Ein Steuerbelastungsvergleich zur Standortwahl sollte die ausländische und inländische Unternehmensbesteuerung einschließlich gewährter Entlastungsmaßnahmen enthalten. Es ist sowohl die steuerliche Belastung auf Unternehmensebene im Ausland als auch die Belastung durch den Gewinntransfer an die Gesellschafter (Ausschüttung, Zurechnung bei betriebsstätte) zu berücksichtigen. Hierbei lässt sich zwischen der „Inbound-Perspektive“ (ein Ausländer erwägt die Standortwahl im Inland) und der (umgekehrten) „Outbound-Perspektive” unterscheiden. Die grenzüberschreitende Betrachtung ist notwendig, da die Unternehmensteuersysteme internationale nicht aufeinander abgestimmt sind.

Steuerbelastung im Zielland

+ ggf. Ausschüttungsbelastung

+ Steuerbelastung im (Wohn-)Sitzland

= Gesamt-Steuerbelastung

Umfassende Analysen zu Steuerpflicht, Bemessungsgrundlage und Tarif bei allen relevanten Steuerarten sind vorteilhaft gegenüber Untersuchungen, die sich auf ausgewählte Teilaspekte (z.B. Steuertarife) beschränken. Belastungsvergleiche umfassen häufig nur die laufende Besteuerung, obwohl Akquisitionen, Rechtsformwechsel und andere aperiodische Sonderanlässe von hoher Relevanz sein können. Dies gilt insbesondere, wenn spätere Restrukturierungen (z.B. Funktionsverlagerungen) nicht ausgeschlossen werden können und steuerliche Flexibilität einen besonderen Wert erhält. In jüngster Zeit gewinnen neben den Ertragsteuern auch die Erbschaftsteuer und Steuern auf einzelne Produktionsfaktoren (z.B. Energiesteuern) und Branchen (z.B. Bankenabgaben) an Bedeutung.

Eine allgemeingültige Steuerbelastung lässt sich nicht berechnen. Sie wird vielmehr von einer Vielzahl von Einflussfaktoren (z.B. Rechtsform, Ertragslage, Finanzierung, Ausschüttungsverhalten, Branche, ausgeübte Tätigkeit, Unternehmensgröße) determiniert und ist insofern einzelfallabhängig. Gesucht wird möglichst die Belastung der konkret geplanten Maßnahmen, nicht die Steuerbelastung bestimmter Gruppen von Unternehmen (z.B. ertragreiche thesaurierende Kapitalgesellschaften) oder bestimmter Typen von Investitionen oder gar der Gesamtheit aller Unternehmen (einschließlich Handwerk, Freiberufler). Die für vergangene Zeiträume geltende Besteuerung kann nur Indikator für die künftige Steuerbelastung sein.

Komplexitätserhöhend wirkt sich zudem aus, wenn der Durchführungsweg einer Investition (Rechtsform, Finanzierung) noch offen ist, da regelmäßig keine rechtsformunabhängige Besteuerung an den Investitionsstandorten vorliegt. Die gilt sowohl für die Rechtsform des Investors als auch der Investition selbst. In Einzelfällen können auch Zwischengesellschaften - häufig angesiedelt in Drittstaaten - steuermindernd wirken.

Entscheidungsrelevant ist die zusätzliche Steuer, welche mit der Standortwahl ausgelöst wird (Grenzsteuerbelastung), nicht die Durchschnittssteuerbelastung. Häufig wird die Steuerzahlung zum Gewinn als Bezugsgröße ins Verhältnis gesetzt , jedoch beruht dieser auf Bilanzierungskonventionen. Ökonomische Bezugsgrößen der Steuerbelastung wie die interne Rendite oder der Kapitalwert vermeiden dieses Problem.

Methoden

Die Messmethoden für die Steuerbelastung lassen sich in qualitative und quantitative Verfahren einteilen.

Qualitative Methoden

Rechtsnormenvergleiche nehmen eine qualitative Analyse der steuerlichen Standortbedingungen vor. Vollständige Rechtsnormenvergleiche umfassen sowohl die lokale ausländische Besteuerung (z.B. Tarife bei Thesaurierung und Ausschüttung, Substanzsteuern, Quellenbesteuerung, Organschaft, Behandlung von Veräußerungsgewinnen, Abschreibungsregeln, Rückstellungen, Verlustbehandlung, Subventionen) als auch die steuerliche Erfassung grenzüberschreitender Aktivitäten im Heimatland einschließlich der gewährten Entlastungsmaßnahmen (Anrechnung, Freistellung, Verrechnungspreise, Missbrauchsvorschriften, Verständigungsverfahren). Allerdings wird wegen der qualitativen Darstellung weder eine absolute noch eine prozentuale Steuerbelastung errechnet. Nur in Ausnahmefällen kann daher aufgrund besonderer Vorteile (z.B. Steueroasen) oder Nachteile schon ein abschließendes Urteil über die steuerlichen Standortbedingungen gefällt werden. Die qualitativen Rechtsnormenvergleiche stellen für einige quantitative Verfahren eine notwendige Voraussetzung dar, um alle wichtigen Einflussgrößen der Steuerbelastung zu erfassen.

Quantitative Verfahren

(a) Steuerquoten ermitteln sich als Quotient aus einer vergangenheitsbezogenen Steuerlast und einer entsprechenden Bezugsgröße. Auf Makroebene werden Steuerdaten der volkswirtschaftlichen Gesamtrechnung i.d.R. auf das Bruttoinlandsprodukt bezogen. Auf Mikroebene wird die Unternehmensteuerlast in Relation zu buchhalterischen Größen wie den Jahresüberschuss gesetzt (Konzernsteuerquote). Damit werden auf Mikro- und Makroebene zwar Steuerzahlungen erfasst, die sich unter Berücksichtigung des vollständigen, komplexen Steuersystems tatsächlich ergeben haben, allerdings erhält man lediglich die Durchschnittsbelastung für eine Vielzahl unternehmerischer Aktivitäten in der Vergangenheit. Dies kann nicht als Indikator für die Steuerbelastung einer bestimmten einzelwirtschaftlichen Investitionsmaßnahme in der Zukunft dienen. Allerdings können hohe Konzernsteuerquoten Anlass für die Diskussion der Standortfrage geben. Extrem niedrige Steuerquoten waren Auslöser der politischen Diskussionen zur aggressiven Steuerplanung.

(b) Tarifvergleiche bilden die einfachste Form von Steuerbelastungsvergleichen. I.d.R. existieren mehrere Ertragsteuerarten und Ergänzungsabgaben nebeneinander (z.B. GewSt, KSt, ESt, Solz, KiSt), für die eine kombinierte Ertragsbelastung unter Berücksichtigung möglicher Interdependenzen (z. B. (Teil-)Anrechnung, Abzugsfähigkeit) zu berechnen ist. Zudem ist zu beachten, dass nicht alle Steuerarten auf dieselbe Bemessungsgrundlage zurückgreifen. Bei Berücksichtigung von Substanzsteuern ist zu beachten, dass deren relative Bedeutung von der Ertragssituation abhängt. Tarifvergleiche liefern (scheinbar) anschauliche Werte und sind leicht zu erstellen. Sie vernachlässigen jedoch den zeitlichen Gewinnanfall (z.B. Abschreibung), Verlustbehandlung, Investitionsfördermaßnahmen, aperiodische Sonderanlässe usw. und können daher im Einzelfall zu Fehlbeurteilungen führen. Dennoch finden sie in der politischen Steuerdiskussion häufig Anwendung, da der Tarifbelastung eine hohe psychologische Bedeutung bei Investitionsentscheidungen zugesprochen wird. Dementsprechend veröffentlicht z.B. das Bundesfinanzministerium regelmäßige derartige Vergleiche. Problematisch ist für den Falle der Einbeziehung der Gesellschafterebene häufig, dass der Gesellschafter im als im Land des Investitionsobjekts ansässig gilt, sodass kein grenzüberschreitender Gewinntransfer Berücksichtigung findet.

(c) Effektivsteuersätze können als Grenz- und als Durchschnittssteuersätze berechnet werden. Beide Verfahren beziehen sich i.d.R. auf typisierte Investitionsvorhaben und beschränken sich auf die vermeintlich wesentlichen steuerlichen Determinanten (z.B. Abschreibungen). Effektive Grenzsteuersätze (EMTR = Effective Marginal Tax Rates) vergleichen die Bruttorendite von Investitionen mit der Nettorendite des Investors nach Steuern. Das Verhältnis beider interner Renditen bestimmt die effektive Steuerbelastung. Damit wird die Steuerwirkung auf eine ökonomische Bezugsgröße bezogen. Allerdings kann das Steuersystem nur in seinen groben Strukturen und nicht mit seinen oft bedeutsamen Sondervorschriften abgebildet werden. Effektive Durchschnittssteuersätze (EATR = Effective Average Tax Rates) greifen die Kritik an den effektiven Grenzsteuersätzen, nur die Betrachtung von Marginalinvestitionen (Ertragswert nach Steuern = Anschaffungsauszahlung) zuzulassen, auf und setzen den Vor- und Nachsteuerendwert einer Investition in Beziehung. (d) Veranlagungssimulationen beruhen auf der individuellen Planung der beabsichtigten Investitionsaktivitäten. Für jedes Jahr bis zum Planungshorizont wird eine Unternehmensplanung einschließlich Bilanz und Erfolgsrechnung des Unternehmens abgeleitet. Unter Anwendung der Regeln des in- und ausländischen Steuersystems schließt sich die Simulation der Steuerveranlagungen in beiden Ländern an. Dabei wirkt die Steuer als Auszahlung in die Unternehmensplanung zurück. Die Höhe der Steuerbelastung wird daher nicht gesondert ermittelt, sondern sie nimmt indirekt Einfluss auf die unternehmerische Zielgröße, z.B. den erreichten Kapitalwert. Dem Vorteil der umfassenden und genauen Vorgehensweise steht ein hoher Aufwand für die individuelle Planung gegenüber.

Methodenvergleich

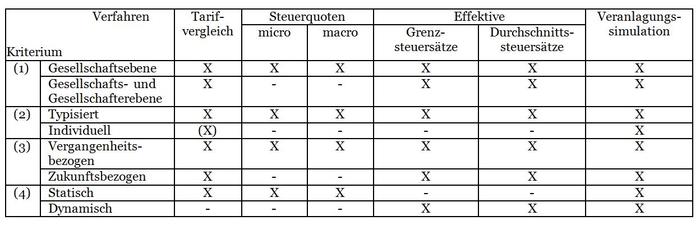

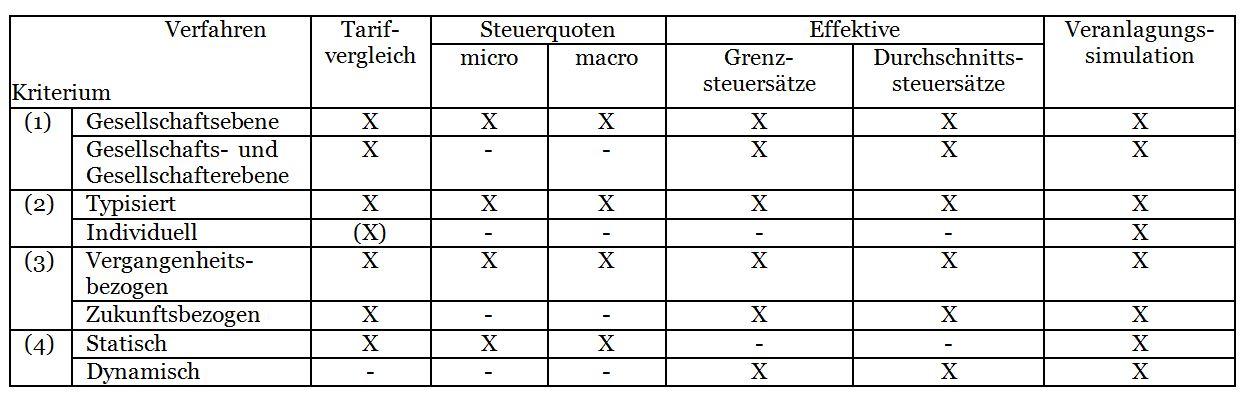

Die verschiedenen Methoden weisen Vor- und Nachteile auf. In der nachstehenden Tabelle werden die einzelnen Verfahren anhand von vier Kriterien beurteilt:

(1) Umfang des Belastungsvergleichs: Sinnvoll erscheinen i.d.R. nur diejenigen Verfahren, die neben der Gesellschaftsebene auch die Gesellschafterebene(n) einbeziehen, da der grenzüberschreitende Gewinntransfer auf die Gesellschafterebene durch Doppelbesteuerungsabkommen länderspezifisch geregelt ist.

(2) Typisierung versus Individualisierung: Typisierende Betrachtungen sind i.d.R. nicht in der Lage die Unternehmenssituation sachgerecht abzubilden.

(3) Vergangenheits- versus Zukunftsorientierung: Durch die sich regelmäßig ändernden steuerlichen Rahmenbedingungen ist die Betrachtung von historischen Steuerbelastungen nur selten hilfreich.

(4) Statische versus dynamische Verfahren: Dynamische Verfahren sind vorzuziehen, da sie die zeitliche Struktur der Steuerbelastung berücksichtigen, während statische Verfahren nur zeitpunktbezogene Aussagen liefern.

Legende:

x = kann in diesem Verfahren berücksichtigt werden;

(x) = kann begrenzt berücksichtigt werden;

- = kann in diesem Verfahren nicht berücksichtigt werden.

Aus der Tabelle ist somit z.B. zu entnehmen, dass die Veranlagungssimulation den breitesten Gestaltungsspielraum bietet. Die Anwendung von Steuerquoten lässt nur statische Vergleiche zu, die zudem vergangenheitsbezogen sind. Tarifvergleiche sind stets statisch und lassen nur begrenzt auf den Tarif die Berücksichtigung der individuellen Situation des Unternehmens zu.

Grenzen

Die Bedeutung der Besteuerung bei internationalen Standortfragen darf nicht überschätzt werden. Sie stellt nur einen Faktor neben anderen dar, und ist zudem abhängig von denjenigen Faktoren, die die steuerlichen Bemessungsgrundlagen beeinflussen. Daneben hängt die Besteuerung von der konkreten Unternehmenssituation ab, sodass steuerliche Fehlentscheidungen bei unvorhergesehenen Veränderungen der Unternehmensbedingungen nicht ausgeschlossen werden können (günstige steuerliche Regelungen in der Gewinnsituation, aber restriktive Regelungen zur Verlustnutzung). Daneben leidet die Steuerplanung an der fehlenden Konstanz steuerlicher Rahmenbedingungen, sodass über die Regelungen zur Ermittlung der Bemessungsgrundlage und der Steuersätze Unsicherheit herrscht. Dies umfasst nicht zuletzt die Zunahme steuerlicher Maßnahmen gegen Steuerdumping, durch die immer wieder auch Bestimmungen von Doppelbesteuerungsabkommen außer Kraft gesetzt werden ( „treaty overriding“). Die Wirkung von Steuerbelastungsvergleichen wird auch dadurch eingeschränkt, dass einer rechnerischen Steuerbelastung oft auch empfundene Steuerbelastungen entgegenstehen.

Ausblick

Steuerharmonisierung - zumindest innerhalb der Europäischen Union - könnte die Bedeutung von Steuerbelastungsvergleichen reduzieren. Bisher haben sich die Bestrebungen der EU aber nur auf die indirekten Steuern bezogen und waren lediglich bei der Ermittlung der Bemessungsgrundlagen annähernd erfolgreich. Zwar wird derzeit im Bereich der direkten Steuern an einheitlichen europäischen Gewinnermittlungsvorschriften für körperschaftsteuerpflichtige Unternehmen (GKB bzw. mit Konsolidierung als GKKB) gearbeitet, doch ist mit einer schnellen Verwirklichung des Projekts aufgrund der nationalen Steuerinteressen der Mitgliedsstaaten kaum zu rechnen. Demgegenüber hat das auf OECD-Ebene angesiedelte BEPS-Projekt zu Maßnahmen auf EU- und nationaler Ebene geführt, um "unfairen" Steuerwettbewerb einzuschränken.