Zitierfähige Version

- Revision von Wechselkurstheorie vom 19.02.2018 - 15:27

- Revision von Wechselkurstheorie vom 22.11.2017 - 12:59

- Revision von Wechselkurstheorie vom 08.07.2013 - 15:48

- Revision von Wechselkurstheorie vom 22.02.2013 - 14:48

- Revision von Wechselkurstheorie vom 14.01.2013 - 15:35

- Revision von Wechselkurstheorie vom 25.10.2010 - 09:15

- Revision von Wechselkurstheorie vom 24.11.2009 - 10:44

- Revision von Wechselkurstheorie vom 08.07.2009 - 12:23

- Revision von Wechselkurstheorie vom 08.06.2009 - 14:03

Wechselkurstheorie

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

1. Begriff: Teilbereich der monetären Außenwirtschaftstheorie. Sie versucht, das Verhalten von Wechselkursen zu erklären. Aus verschiedenen Modellen der monetären Außenwirtschaftstheorie lassen sich durch Konzentration auf die Bestimmungsgründe des Wechselkurses verschiedene Ansätze zur Wechselkurstheorie ableiten.

2. Der monetäre Ansatz zur Wechselkursbestimmung: a) Perfekte Preisflexibilität: Unterstellt wird die Gültigkeit der Kaufkraftparität zu jedem Zeitpunkt, so dass der Wechselkurs durch das Verhältnis von In- und Auslandspreisniveau bestimmt wird. In logarithmierter Schreibweise erfordert Kaufkraftparität

(1)et = pt - pt*,

wobei et den nominellen Wechselkurs und pt sowie pt* das in- und ausländische Preisniveau zum Zeitpunkt t angeben. Gleichung

(1) basiert auf der Annahme identischer Präferenzen für beide Länder, der Annahme, dass ein handelbares Gut letztlich überall denselben Preis haben wird (keine Handelshemmnisse oder Transportkosten), und dass es nur handelbare Güter gibt. Zur Darstellung des Modells in einer Zwei-Länder-Version wird sowohl das inländische als auch das ausländische Geldmarktgleichgewicht betrachtet:

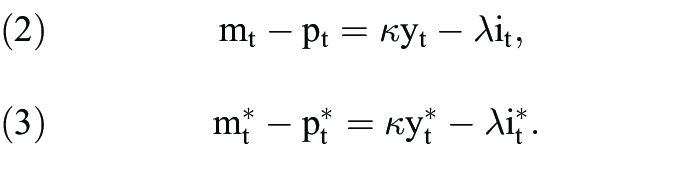

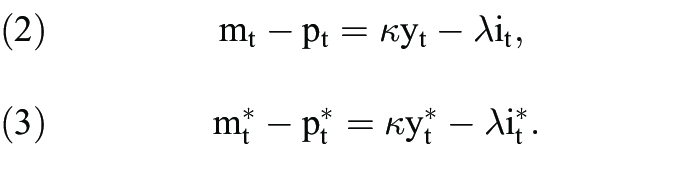

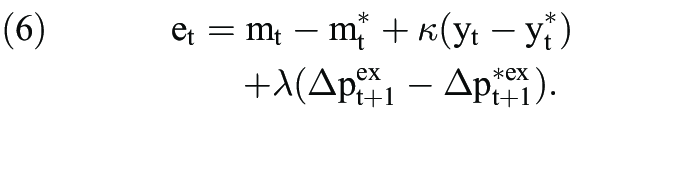

In den Gleichungen (2) und (3) bezeichnet mt das Geldangebot, yt den Vollbeschäftigungsoutput, it den (unlogarithmierten) Nominalzinssatz und ein * kennzeichnet ausländische Variablen. Die Einkommens- und (Semi-)Zinselastizitäten k und l sind positiv definiert und der Einfachheit halber für das In- und Ausland identisch parametrisiert. Durch Substitution von (2) und (3) für das in- und ausländische Preisniveau in (1) folgt die charakteristische Gleichung des monetären Ansatzes zur Wechselkursbestimmung:

Der Wechselkurs wird demnach bestimmt durch die Relation zwischen den Geldangeboten im In- und Ausland, durch die relativen realen Outputs, und durch die Nominalzinsdifferenz. Eine Erhöhung des nominellen Geldangebots im Inland bei gegebenem ausländischen Geldangebot impliziert einen Preisanstieg zur Räumung des heimischen Geldmarktes, der über die Kaufkraftparität eine Abwertung der heimischen Währung impliziert. Erhöht sich unter sonst gleichen Bedingungen das inländische Outputniveau, so erfordert dies eine Preissenkung zur Räumung des inländischen Geldmarktes, die über die Kaufkraftparität eine nominelle Aufwertung der heimischen Währung erzwingt. Betrachtet man schließlich eine Zinserhöhung im Inland, so wird eine Abwertung zur Räumung des Geldmarktes benötigt.

In einem letzten Schritt wird die Annahme der internationalen Kapitalmobilität zur Interpretation der Zinsdifferenz berücksichtigt. Bei perfekter Kapitalmobilität wird die Zinsdifferenz durch Wechselkursänderungserwartungen kompensiert, es gilt die ungedeckte Zinsparität, so dass sich die Wechselkursbestimmungsgleichung

(4) wie folgt schreiben lässt:

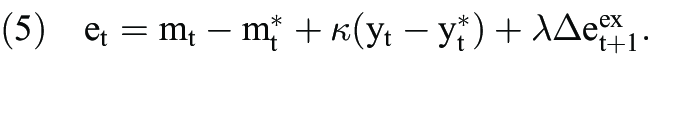

Aus der Gleichung (5) folgt, dass Änderungserwartungen des Wechselkurses

sofort in seiner aktuellen Realisation eskomptiert werden. Berücksichtigt man ferner die Kaufkraftparität für die Erwartungsbildung, dann gilt näherungsweise

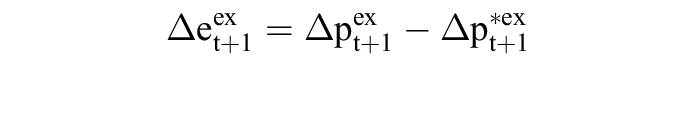

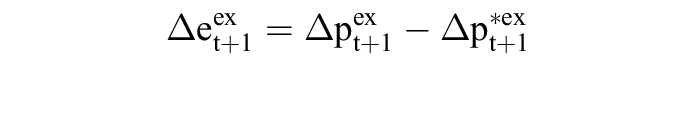

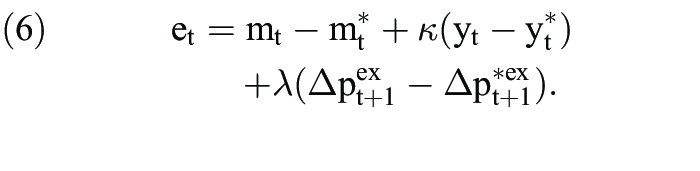

, so dass sich folgende Wechselkursbestimmungsgleichung ergibt:Nominalzinsvorsprünge des Inlandes reflektieren Abwertungserwartungen für die heimische Währung, deren Ursache in einer relativ zum Ausland höheren inländischen Inflationserwartung liegt. Bildet z.B. eine aktuelle Geldmengenerhöhung die Ursache für eine Korrektur der inländischen Inflationserwartungen nach oben, so wird anhand der Gleichung (6) ersichtlich, dass die Wechselkursänderung im Vergleich zur Veränderung des nominellen Geldangebots überproportional ausfällt (Magnification Effect).

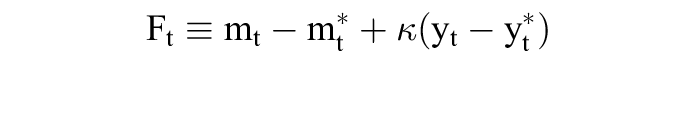

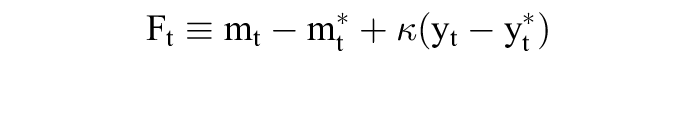

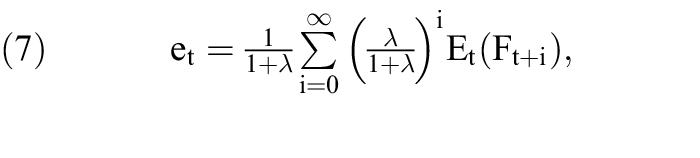

Werden die fundamentalen Einflussfaktoren in der Wechselkursbestimmungsgleichung (5) definiert als

Da

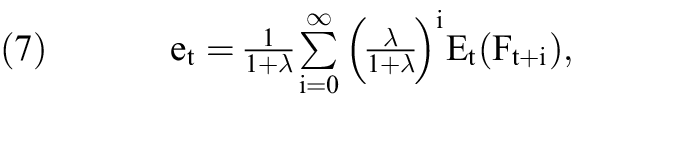

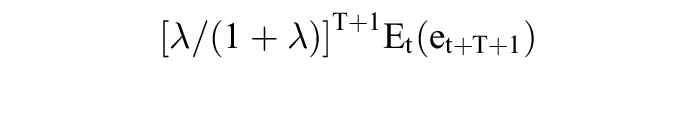

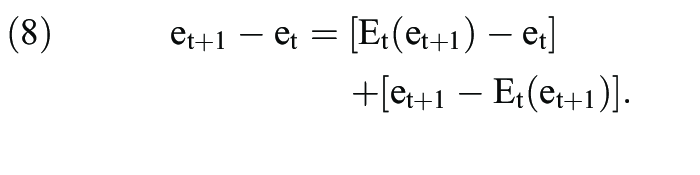

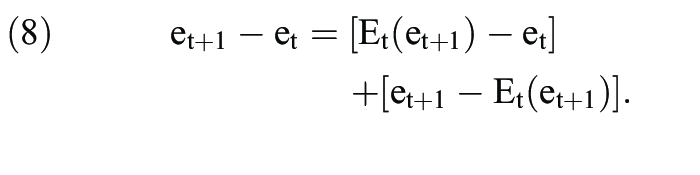

wertmäßig zwischen null und eins liegt, wird der Wechselkurs zum Barwert künftiger fundamentaler Faktoren. Für die Zukunft erwartete Veränderungen in den Fundamentaldaten haben sofortige Auswirkungen auf den Kassakurs, noch bevor die erwarteten Veränderungen Realität werden (Antizipationseffekte). Der Wechselkurs wird bis zum Zeitpunkt einer korrekt antizipierten Veränderung der Fundamentaldaten die gesamte Anpassung schon vorgenommen haben. Antizipierte Veränderungen haben also zum Zeitpunkt ihres Geschehens keinen Effekt mehr auf den Wechselkurs. Der Kassakurs inkorporiert zu jedem Zeitpunkt bereits alle verfügbaren Informationen betreffend der Fundamentaldaten (Devisenmarkteffizienz). Devisenmarkteffizienz bedeutet aber nicht, dass der Wechselkurs sich gar nicht verändert, solange die Wirtschaftssubjekte keine neue Information erhalten. Sie bedeutet lediglich, dass die stattfindenden Wechselkursveränderungen für die Wirtschaftssubjekte nicht überraschend kommen. Überraschende Wechselkursveränderungen können nur dann eintreten, wenn die Wirtschaftssubjekte neue Informationen erhalten. Dies ergibt sich aus der folgenden, trivialen Umformung für die Wechselkursänderung:

Die Wechselkursveränderung setzt sich aus einem erwarteten Teil und einem überraschenden Teil zusammen. Wird die obige Wechselkursgleichung (7) berücksichtigt, so zeigt sich, dass die erwartete Veränderung des Wechselkurses gleich der erwarteten künftigen Veränderungen der Fundamentaldaten ist, während sich die unerwartete Veränderung aus der zwischen t und t+1 erfolgten Revision der Erwartungen bez. künftiger Fundamentaldaten ergibt. Letzteres wird auch als neue Information (News) bezeichnet. Solange keine Neuigkeiten an den Devisenmärkten eintreffen, werden die Wirtschaftssubjekte - vorausgesetzt, sie bilden ihre Erwartungen auf rationale Weise - durch Wechselkursveränderungen nicht überrascht. Die in Gleichung (7) gegebene Wechselkursbestimmungsgleichung wird auch als Vermögenspreisansatz (Asset Pricing Model) bezeichnet. Abweichungen des Wechselkurses von seinem fundamental bestimmten Wert ergeben sich bei Verletzung der Transversalitätsbedingung. Solche Abweichungen werden als rationale spekulative Blasen (Speculative Bubbles) bezeichnet. Spekulative Blasen können aber auch bei Gültigkeit der Transversalitätsbedingung entstehen, wenn man heterogene Erwartungen der Wirtschaftssubjekte zulässt. Modelltheoretisch geschieht dies durch die separate Betrachtung von zwei Gruppen von Akteuren, Chartisten, die ihre Erwartungen aufgrund technischer Analysen (statistische Verfahren, Chartanalyse) bilden, und den restlichen Marktteilnehmern, die ihre Erwartungen auf der Basis der Fundamentalfaktoren bilden.

b) Träge Preisanpassung: Die bisherigen Ausführungen konzentrierten sich auf die Erklärung von Wechselkursbewegungen in einer Ökonomik ohne Rigiditäten, wobei die permanente Existenz der Kaufkraftparität zu jedem Zeitpunkt die Markträumung am Gütermarkt sicherte. Die in real existierenden Wechselkurssystemen, speziell bei flexiblen nominellen Wechselkursen, zu beobachtende hohe Variabilität realer Wechselkurse legt es jedoch nahe, Rigiditäten, z.B. in Form einer trägen Preis- oder Mengenanpassung am Gütermarkt, in die Modellanalyse zu integrieren. Dornbusch hat Mitte der 1970er-Jahre in einem Modell mit träger Preisanpassung aufgezeigt, dass Wechselkurse unter bestimmten Bedingungen zu überschießenden Reaktionen (Overshooting) auf exogene Störungen neigen. Damit ist gemeint, dass die kurzfristige Reaktion der Richtung nach der langfristigen Veränderung entspricht, aber ein höheres Ausmaß annimmt. Der entscheidende Punkt ist hier eine Asymmetrie in den Anpassungsgeschwindigkeiten. Diese kann z.B. so geartet sein, dass der Wechselkurs und der Zinssatz perfekt flexibel sind und ein sofortiges Portfoliogleichgewicht herstellen können, während die Anpassung auf dem Gütermarkt (Stromgleichgewicht) nur träge erfolgen kann.

Annahmen: Perfekte Zins -und Wechselkursflexibilität gewährleistet die Aufrechthaltung eines permanenten (nationalen sowie internationalen) Portfoliogleichgewichts, während Ungleichgewichte am Gütermarkt durch die träge Preisanpassung zugelassen werden. Die Nachfrage nach heimischen Gütern hängt von der gesamten Absorption des Inlandes, aber auch von dem Preisverhältnis zwischen den inländischen und den ausländischen Gütern (dem realen Wechselkurs) ab. Dies impliziert eine preisabhängige Exportnachfrage und damit ein großes Land. Ein weiterer wichtiger Punkt betrifft die Erwartungsbildung. Zwar ist für das Ergebnis des overshooting nicht zwingend eine strikt rationale Erwartungsbildung erforderlich, aber es müssen die Erwartungen auf irgendeine Weise mit künftigen Gleichgewichten verbunden sein. In weiterer Folge werden rationale Erwartungen unterstellt. Der Auslandszins wird als exogen gegeben und konstant betrachtet.

Als exogene Störung wird eine Erhöhung der Geldmenge analysiert. Bei rationalen Erwartungen muss im langfristigen Gleichgewicht gelten, dass die Wirtschaftssubjekte den dann realisierten Kurs auch für die weitere Zukunft erwarten. Mithin wird dann auch der Inlandszinssatz dem Auslandszinssatz entsprechen. Ferner muss langfristig die Leistungsbilanz ausgeglichen sein, vgl. Zahlungsbilanzausgleich.

Lässt die monetäre Expansion die Güterproduktion unverändert, so muss das für die Exporte und Importe entscheidende Preisverhältnis zwischen den importierten und den heimischen Gütern (der reale Wechselkurs) langfristig wieder dasselbe sein, wie vor der Datenänderung. Zugleich müssen langfristig die Güterpreise steigen, damit die erhöhte Geldmenge bei unverändertem Realeinkommen (Output) und unverändertem Zinssatz auch nachgefragt wird. Demnach bewegen sich sämtliche nominellen Größen proportional zueinander, die realen Größen werden jedoch nicht durch die monetäre Expansion beeinflusst (klassische Dichotomie).

Kurzfristig erfordert das Portfoliogleichgewicht bei höherer Geldmenge eine Senkung des Inlandszinssatzes, und dies wiederum ist nur in dem Maße möglich, wie die Anleger bez. der heimischen Währung eine Aufwertungserwartung haben. Aufwertungserwartungen können aber rational nur dann entstehen, wenn der nominelle Wechselkurs momentan über seinen langfristigen Gleichgewichtswert hinausschießt (Overshooting). Der nach dem Überschießen zustandekommende Anpassungsprozess ist nicht nur durch Aufwertungsschritte, sondern auch durch eine schrittweise Erhöhung des Inlandszinses und der heimischen Güterpreise charakterisiert. Letzteres kommt zustande, weil die anfangs stattfindende Abwertung die inländischen relativ zu den ausländischen Gütern verbilligt, und so eine Überschussnachfrage nach Gütern bewirkt.

Modifikationen: Werden Gütermarktungleichgewichte nicht über eine träge Preis-, sondern über eine träge Mengenanpassung abgebaut, so zeigt sich ein ähnliches Wechselkursverhalten. Ferner kommt das Overshooting nicht bei beliebigen Schocks zustande. Es tritt typischerweise bei monetären Veränderungen auf, ist der Schock jedoch auf der realen Seite der Ökonomik angesiedelt (z.B. Produktivitätsverbesserung), dann muss nicht zwingend ein Überschießen folgen.

3. Der portfoliotheoretische Ansatz zur Wechselkursbestimmung: Im Unterschied zu den monetären Ansätzen der Wechselkursbestimmung löst sich der portfoliotheoretische Ansatz von der Annahme der perfekten Substitutionalität in- und ausländischer zinstragender Titel. Wird von der Existenz von Realkapitalanteilen und ausländischem Geld (Währungssubstitution) abstrahiert, so halten risikoaverse Wirtschaftssubjekte ein diversifiziertes Portfolio, bestehend aus inländischem Geld und in- sowie ausländischen zinstragenden Titeln (Bonds). Die Anleger werden nur bereit sein, eine Substitution in ihrem Portfolio zugunsten ausländischer Bonds vorzunehmen, wenn diese im Vergleich zu den inländischen Bonds eine höhere Rendite erwarten lassen. Bei exogen gegebenem ausländischen Zins sichert die perfekte Flexibilität von Wechselkursen und inländischem Zinsniveau die Aufrechthaltung des Portfoliogleichgewichts im Anschluss an alternative Schocks.

Annahmen: Die drei Bestandsgleichgewichte für den Inlandsgeldmarkt sowie für die Inlands- und Auslandsbondmärkte sind von der Angebotsseite charakterisiert durch momentan gegebene Bestände, und von der Nachfrageseite her determiniert durch Nachfragefunktionen, welche ihrerseits abhängig sind vom Vermögen (nichtricardianische Wirtschaftssubjekte) sowie den Renditen der zinstragenden Assets. Während sich die Nachfrage nach allen drei Titeln mit steigendem Vermögen erhöht, induziert eine Erhöhung des heimischen (ausländischen) Zinssatzes unter sonst gleichen Bedingungen eine Reduktion der Nachfrage nach inländischem Geld und ausländischen (inländischen) zinstragenden Assets. Walrasianische Interdependenz ergibt sich aus der Definition des Vermögens als dem bewerteten Bestand der drei Vermögenstitel.

Als exogener Schock sei eine Geldschöpfung im Inland betrachtet, die im Zuge einer Offenmarktoperation zustande kommt. Die dadurch induzierten Störungen auf inländischem Geld- und Bondmarkt erfordern eine sofortige Zinssenkung und Abwertung der heimischen Währung zur Aufrechterhaltung des Bestandsgleichgewichts. Ein qualitativ gleiches Ergebnis ergibt sich, wenn die Geldschöpfung durch eine nichtsterilisierte Devisenmarktintervention erfolgt. Zur Aufrechthaltung der Bestandsgleichgewichte ist es allerdings erforderlich, dass im Zuge der Offenmarktoperation der heimische Zins, im Zuge der Devisenmarktintervention hingegen der Wechselkurs stärker reagieren muss. Die Heterogenität der in- und ausländischen zinstragenden Titel verschafft der inländischen Zentralbank damit diskretionären Spielraum zur Beeinflussung von Zinssätzen und Wechselkursen, welcher selbst bei einer sterilisierten Devisenmarktoperation (Swapgeschäfte in den Beständen der zinstragenden Titel bei Konstanz des Geldangebots) erhalten bleibt.

Die zur Räumung der Bestandsmärkte entstandenen Veränderungen im inländischen Zinssatz und im Wechselkurs wirken nun ihrerseits auf das Stromgleichgewicht des Gütermarktes und führen über induzierte Leistungsbilanzungleichgewichte zu Veränderungen des Bestands an Auslandsbonds. Stellt sich z.B. ein Stromgleichgewicht mit einem Leistungsbilanzüberschuss ein, so akkumuliert das Inland Nettoauslandsforderungen. Diese wiederum stören das Portfoliogleichgewicht und erfordern zur Neutralisierung des Vermögenseffekts ihrerseits eine kontinuierliche Aufwertung der heimischen Währung, die erst dann zum Stillstand kommt, wenn das Leistungsbilanzungleichgewicht abgebaut ist (außenwirtschaftliches Gleichgewicht, Zahlungsbilanzausgleich).

Vgl. auch Mundell-Fleming-Modell, Stabilisierungspolitik, Zielzonen-System, internationales Währungssystem.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon