Zitierfähige Version

- Revision von Vermögensübertragung vom 19.02.2018 - 16:55

- Revision von Vermögensübertragung vom 14.09.2017 - 17:41

- Revision von Vermögensübertragung vom 12.06.2013 - 17:39

- Revision von Vermögensübertragung vom 26.02.2013 - 10:30

- Revision von Vermögensübertragung vom 14.01.2013 - 15:35

- Revision von Vermögensübertragung vom 26.07.2011 - 08:59

- Revision von Vermögensübertragung vom 19.04.2011 - 15:08

- Revision von Vermögensübertragung vom 14.09.2010 - 08:28

- Revision von Vermögensübertragung vom 09.10.2009 - 09:25

- Revision von Vermögensübertragung vom 08.06.2009 - 14:03

Vermögensübertragung

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

Inhaltsverzeichnis

Gesellschaftsrecht

Es handelt sich um eine Form der Umwandlung (§ 1 I Nr. 3 UmwG). 1. Vollübertragung: Übergang des gesamten Vermögens eines Rechtsträgers im Wege der Gesamtrechtsnachfolge unter Auflösung ohne Abwicklung auf einen anderen Rechtsträger (§ 174 I UmwG). Den Anteilsinhabern des übertragenden Rechtsträgers wird keine Beteiligung an dem übernehmenden Rechtsträger, sondern eine Gegenleistung in anderer Form gewährt (z.B. Entschädigung).

2. Teilübertragung: Übertragung eines Teils des Vermögens oder mehrerer bzw. sämtlicher Vermögensteile als Gesamtheit auf einen bestehenden Rechtsträger (§ 174 II UmwG) unter vorheriger Spaltung des Vermögens. Die Spaltungsvorschriften sind entsprechend anzuwenden (Rechtsträger, Spaltung von).

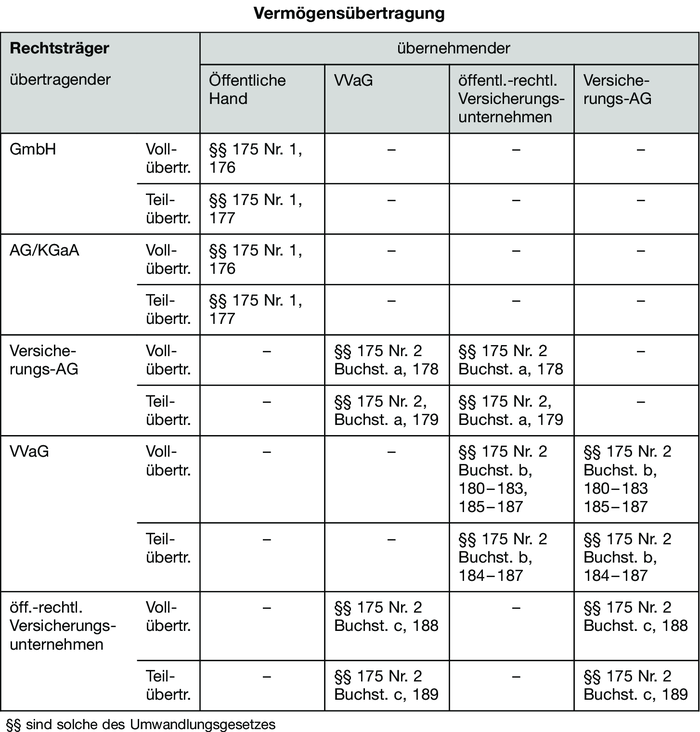

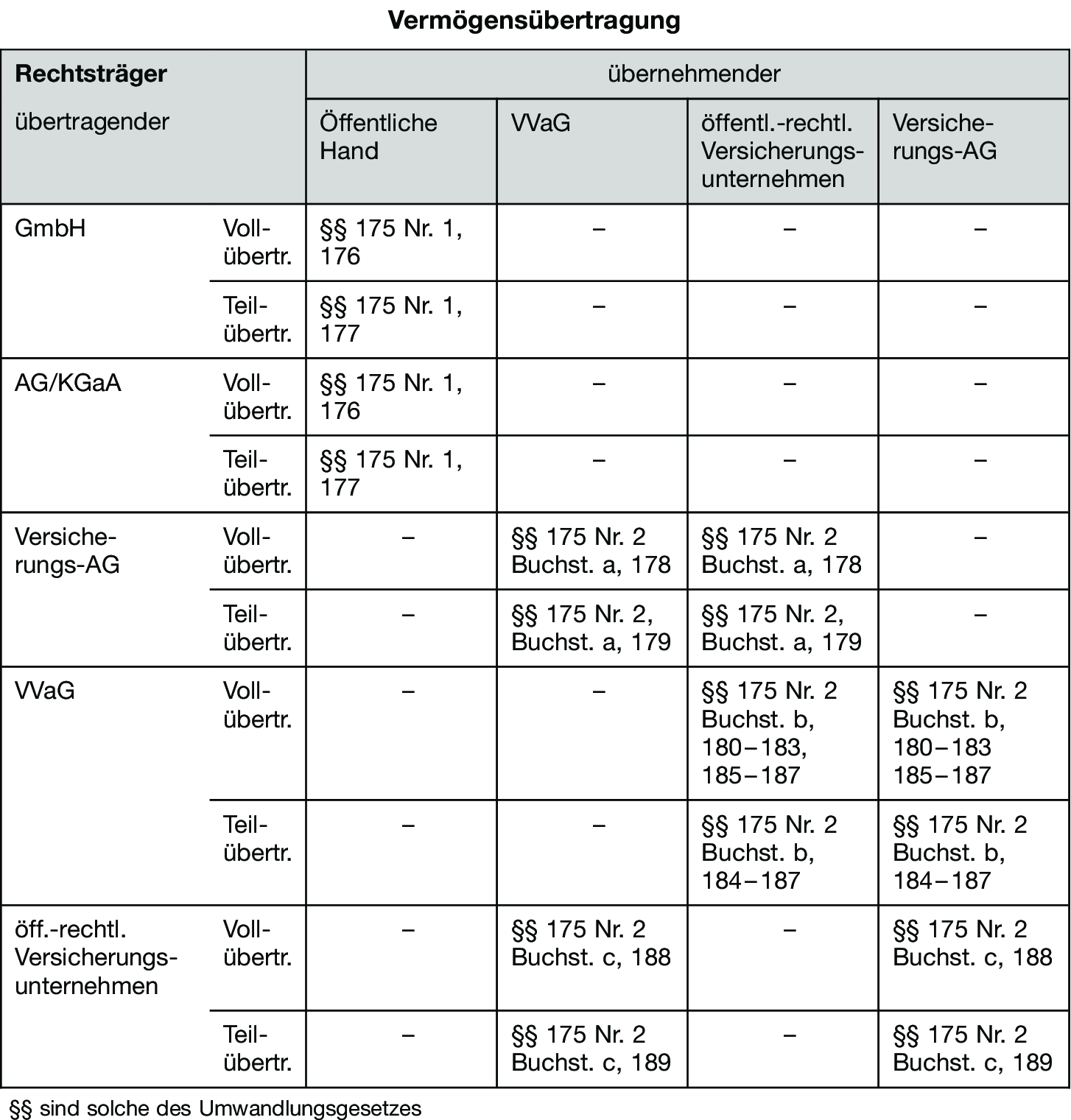

3. Gesetzlich geregelte Arten nach dem Umwandlungsgesetz: Vgl. Tabelle „Vermögensübertragung”.

Ertragsteuern

Wiederkehrende Leistungen im Zusammenhang mit einer Vermögensübertragung können sein: a) Versorgungsleistungen: Unter den Voraussetzungen von § 10 I Nr. 1a EStG können die Versorgungsleistungen beim Verpflichteten als Sonderausgaben geltend gemacht werden. Beim Leistungsempfänger sind diese als „Sonstige Einkünfte“ nach § 22 Nr. 1b EStG steuerpflichtig.–

b) Unterhaltsleistungen: Diese gelten als Zuwendungen und sind nach § 12 Nr. 2 EStG steuerlich nicht abzugsfähig.

c) entgeltliche Vermögensübertragung im Austausch mit einer Gegenleistung: Diese Leistungen beinhalten eine nicht steuerbare oder steuerbare Vermögensumschichtung sowie einen Zinsanteil.

Versorgungsleistungen: Voraussetzung hierfür ist die Übertragung von Vermögen kraft einzelvertraglicher Regelung unter Lebenden i.d.R. im Rahmen der vorweggenommenen Erbfolge. Der Rechtsgrund kann auch in einer Verfügung von Todes wegen sein, wenn die Vermögensübertragung im Wege der vorweggenommenen Erbfolge zu Lebzeiten des Erblassers ebenfalls begünstigt wäre (BFH vom 11.10.2007, BStBl. 2008 II Seite 123). Der Übergeber behält sich die Erträge des Vermögens typischerweise durch Versorgungsleistungen vor. Die Übertragung ist grundsätzlich unter Angehörigen, aber auch unter Fremden möglich. Als Empfänger gelten grundsätzlich Abkömmlinge und auch gesetzlich erbberechtigte entfernte Verwandte des Übergebers. Im Rahmen der Vermögensübertragung soll der Übernehmer (wenigstens teilweise) eine unentgeltliche Zuwendung erhalten. Bei einer Übertragung auf Angehörige gilt die Vermutung, dass die wiederkehrende Leistung unabhängig vom Wert des übertragenden Vermögens nach dem Versorgungsbedürfnis des Berechtigten und nach der wirtschaftlichen Leistungsfähigkeit des Verpflichteten bemessen wird. Diese Vermutung kann widerlegt werden, wenn die Beteiligten Leistung und Gegenleistung nach kaufmännischen Gesichtspunkten gegeneinander abgewogen haben und subjektiv von der Gleichwertigkeit der Leistung ausgehen dürfen, selbst wenn Leistung und Gegenleistung nach objektiven Gesichtspunkten nicht gleichwertig sind. Gegenstand der Vermögensübertragung sind nur Mitunternehmeranteile an einer Personengesellschaft, die eine Tätigkeit i.S.d. § 13, 15 I S. 1 Nr. 1 oder nach § 18 I EStG ausüben, eines Betriebs oder Teilbetriebs und eines Anteils an einer GmbH von mindestens 50 Prozent, wenn der Übergeber als Geschäftsführer tätig war und der Übernehmer diese Tätigkeit nach der Übertragung übernimmt. Wird begünstigtes Vermögen unter Vorbehalt eines Nießbrauchs übertragen, gelten die vorgenannten Ausführungen, wenn der Nießbrauch lediglich Sicherungszwecken dient und der Vermögensübergeber gleichzeitig mit der Bestellung des Nießbrauchs dessen Ausübung nach § 1059 BGB dem Vermögensübernehmer überlässt. Weiterhin ist Voraussetzung für die Versorgung, dass das Vermögen ausreichend Ertrag bringt, um die Versorgung des Übergebers aus dem übernommenen Vermögens zumindest zu einem Teil sichert. Dies wird grundsätzlich angenommen, wenn nach überschlägiger Berechnung die wiederkehrenden Leistungen nicht höher sind als der langfristig erzielbare Ertrag des übertragenden Vermögens. Keine Begünstigung liegt vor, wenn sich der Übernehmer im Übertragungsvertrag der Verpflichtung nachkommt, das übertragene Vermögen umzuschichten. Darüber hinaus gelten Besonderheiten bei Betriebsaufgabe, Übertragung, Umwandlung und nachträgliche Umschichtungen. Betreffend der Besteuerung vgl. Versorgungsleistungen.

Entgeltliche Vermögensübertragungen: Bis zur Grenze der Angemessenheit enthalten wiederkehrende Leistungen im Austausch mit einer Gegenleistung eine nicht steuerbare oder steuerbare Vermögensumschichtung in Höhe des Barwerts und einen Zinsanteil. Ist der Barwert (= Tilgungsanteil) der wiederkehrenden Leistungen jedoch höher als der Wert des übertragenden Vermögens, wird grundsätzlich eine Entgeltlichkeit in Höhe des angemessenen Kaufpreise angenommen. Der darüber hinausgehende Betrag gilt steuerlich als Zuwendung i.S.d. § 12 Nr. 2 EStG. Ist die Höhe des Barwerts doppelt so hoch wie der Wert des übertragenen Vermögens, liegt somit insgesamt eine Zuwendung des § 12 Nr. 2 EStG vor. Eine Teilentgeltlichkeit wird angenommen, wenn der Wert des übertragenen Vermögens höher ist als der Barwert der wiederkehrenden Leistungen.

a) Übertragung von Betriebsvermögen: Betreffend der ertragsteuerlichen Behandlung bei Veräußerung von Wirtschaftsgütern des Betriebsvermögens gegen Leibrenten, Veräußerungsrenten oder Kaufpreisraten verweisen wir auf die dort gemachten Ausführungen.

b) Übertragung von Privatvermögen gegen wiederkehrende Leistungen auf Lebenszeit: Beim Verpflichteten bemessen sich die Anschaffungskosten nach dem Barwert der wiederkehrenden Leistungen. Dieser wird bei lebenslänglichen Leistungen nach § 14 I BewG oder nach versicherungsmathematischen Grundsätzen ermittelt. Bei einer dauernden Leistung (ungleichmäßig wiederkehrende Leistungen) berechnet sich der Barwert nach dem Jahreswert, der in künftig im Durchschnitt der Jahre voraussichtlich erzielt wird. Bei einem Erwerb eines Wirtschaftsguts, welches zur Einkünfteerzielung dient, ist der errechnete Barwert Grundlage für die Absetzung für Abnutzung, für Sonderabschreibungen oder für höhere Absetzung. Zu beachten ist, dass der in den wiederkehrenden Leistungen enthaltene Tilgungsanteil im Zeitpunkt der Zahlung nicht gesondert im Rahmen von Werbungkosten berücksichtigt werden kann. Der Zinsanteil von Renten und dauernden Lasten ist grundsätzlich nicht abzugsfähig. Wenn hingegen das erworbene Wirtschaftsgut der Einkünfteerzielungsabsicht dient, ist der in den Zahlungen enthaltene Zinsanteil grundsätzlich als Werbungskosten abzugsfähig. Beim Berechtigten ermittelt sich der Veräußerungspreis in Höhe des Barwerts für die wiederkehrenden Leistungen. Bei privaten Veräußerungsgeschäften ist der Veräußerungspreis bis zur Höhe des Barwerts die Differenz zwischen der Summe der jährlichen Zahlungen und der ermittelte Zinsanteil. In dem Jahr, in dem der in der Summe der jährlichen Zahlungen enthaltene Veräußerungspreis die um die Abschreibung gekürzten Anschaffungskosten und weitere Werbungkosten übersteigt, entsteht erstmals ein Gewinn. Bei Veräußerungsgewinnen von wesentlichen Anteilen i.S.d. § 17 EStG entsteht der Gewinn grundsätzlich im Zeitpunkt der Veräußerung. Bei Veräußerungen gegen Leibrente und gegen Ratenzahlungen, gelten wiederum Besonderheiten. Bei Veräußerungen von Kapitalvermögen, kann der Gewinn ggf. auch nach § 20 EStG besteuert werden: Hier greift die Abgeltungsteuer. Der Zinsanteil, der in den wiederkehrenden Leistungen enthalten ist, ist Entgelt für die Stundung des Veräußerungspreises. Dieses ist auf die Laufzeit der wiederkehrenden Leistungen zu verteilen. Bei dauernden Leistungen gilt der Zinsanteil als Einkünfte aus Kapitalvermögen i.S.d. § 20 EStG. Der Ertragsanteil, welcher in Veräußerungsleibrenten enthalten ist, ist nach § 22 EStG zu versteuern.

c) Übertragung von Privatvermögen gegen wiederkehrende Leistungen auf bestimmte Zeit: Die Anschaffungskosten und der Veräußerungspreis ermittelt sich nach § 13 I BewG mit dem Barwert. Dies gilt auch bei wiederkehrenden Leistungen für eine Mindestlaufzeit. Der Barwert kann auch auf Basis eines versicherungsmathematischen Gutachtens ermittelt werden. Bei der Ermittlung des Zinsanteils der Rente bei Mindestlaufzeit kommt es darauf an, ob die laufenden Zahlungen eher einer Leibrente oder der Kaufpreisrate zuzuordnen ist. Werden Kaufpreisraten angenommen, ermittelt sich der Zinsanteil grundsätzlich aus der Differenz zwischen der Summe der jährlichen Zahlungen und der jährlichen Minderung des Barwerts der wiederkehrenden Leistungen. Ansonsten ist der Ertragsanteil mittel Ertragswerttabelle des § 22 Nr. 1 S. 3 Buchst. a Doppelbuchst. bb S. 4 EStG zu ermitteln. Betreffen die Besteuerung verweisen wir auf die obigen Ausführungen unter b).

Außenhandel

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon