Credit Rating

Übersicht

zuletzt besuchte Definitionen...

Inhaltsverzeichnis

- Begriffsabgrenzung

- Anwendungsbereich

- Ziele und Funktionen

- Geschichtlicher Hintergrund

- Darstellung des zugrundeliegenden Modells

- Beurteilung und Ausblick

Rating ist eine Methode zur Einstufung von Sachverhalten, Gegenständen oder Personen. Meist wird unter Rating das Ergebnis des Beurteilungsverfahrens verstanden. Dies ist eine entsprechend der zugrunde liegenden Ratingskala als Symbol, Zeichen oder Zeichenfolge ausgedrückte "Zensur" oder "Note".

Begriffsabgrenzung

Ranking stellt ebenso wie Rating eine Methode zur Einstufung von Objekten dar. Im Gegensatz zum Rating ist hier die Zielsetzung jedoch die Einordnung der betrachteten Objekte in eine Rangfolge. Im Ergebnis kann ein Ranking maximal so viele Rangplätze vorsehen, wie es Objekte des Rankings gibt. Ein Rating kann dagegen nur in Ausnahmefällen in ein Ranking transformiert werden. Für Ratings ist die Zuweisung zu Ratingklassen bzw. Ratingkategorien elementar. Rankings dienen z.B. der Einstufung von Aktien oder Investmentfonds.

Im Zuge der Regulierung von Ratingagenturen in der Europäischen Union wurde eine geseztliche Differenzierung von Scorings, die auf rein mathematisch-statistischen Verfahren beruhen und insbesondere in Handelsbeziehungen der Beurteilung von Lieferantenforderungen dienen, und finanzmarktoritentierten Ratings eingeführt.

Anwendungsbereich

Ratings werden u.a. im Bereich des Finanz- und Bankwesens, der Soziologie und Psychologie sowie im Marketing eingesetzt. Im Bereich des Finanz- und Bankwesens dienen Ratings der Beurteilung von Finanzierungstiteln oder Wirtschaftssubjekten. Das Rating eines Finanzierungstitels bzw. Wirtschaftssubjektes ist das in Form eines Symbols, eines Zeichens oder einer Zeichenfolge ausgedrückte Urteil über die Gesamtheit der betrachteten Merkmale des Finanzierungstitels bzw. Wirtschaftssubjektes. Ratings von Finanzierungstiteln können sich sowohl auf Beteiligungs- als auch Forderungstitel beziehen. Bei Beteiligungstiteln wie z.B. Aktien gibt das Rating Auskunft über die Ertragskraft oder andere Merkmale des Emittenten; oft wird auch von "Rating" gesprochen, wenn es um bloße Kauf-, Halte- oder Verkaufsempfehlungen bei Aktien geht. Bei Forderungstiteln stellt das Rating eine Meinung hinsichtlich der wirtschaftlichen Fähigkeit und rechtlichen Bindung eines Emittenten dar, die mit dem betrachteten Forderungstitel verbundenen Zahlungsverpflichtungen vollständig und rechtzeitig zu erfüllen.

Ratings von Wirtschaftssubjekten stellen eine Meinung über deren allgemeine Zahlungsfähigkeit dar. Im Zusammenhang mit der Beurteilung von Wirtschaftssubjekten können von Ratingagenturen, d.h. auf Bonitätsanalysen spezialisierten Unternehmen, erstellte Ratings sowie von Banken erstellte sog. „interne Ratings“ unterschieden werden. Die internen Ratings der Banken stellen meist computergestützt standardisierte, gegenüber Dritten nicht offengelegte Urteile über die Kreditwürdigkeit des betrachteten Wirtschaftssubjektes vom individuellen Risikostandpunkt der jeweiligen Bank im Hinblick auf mögliche Kreditlinien und Geschäftsarten dar. Die Ratings von Ratingagenturen dagegen sind an einen breiten Adressatenkreis gerichtet und rücken die Gläubigerposition eines Investors am Finanzmarkt sowie Risikoaspekte eines Emittenten in den Vordergrund. Neben der originären Zahlungsfähigkeit des Emittenten ist zusätzlich die Qualität der Besicherung des Forderungstitels für das Rating beeinflussend. Gegenstand der folgenden Betrachtungen sind Ratings von Ratingagenturen. Sie umfassen im Wesentlichen Ratings von Wirtschaftssubjekten, auch als Emittentenrating bezeichnet, sowie von Forderungstiteln, auch Emissionsrating genannt, und werden deshalb zusammenfassend auch als Credit Rating oder Kreditrating bezeichnet.

Ziele und Funktionen

Voraussetzung für ein Credit Rating von Ratingagenturen ist das Vorliegen eines Forderungstitels oder einer ähnlichen Anwartschaft auf zukünftige, im Voraus in ihrer Höhe fixierte Zahlungen eines Emittenten. Ratingagenturen erstellen u.a. Ratings für kurz- und langfristige Schuldverschreibungen, Anleihen, Obligationen, Commercial Paper, Certificates of Deposit, Bankeinlagen, Forderungen aus Versicherungspolicen, Geldmarkt- und Rentenfonds, Emittentenratings sowie Länderratings. Länderratings stellen Bonitätseinstufungen von (in ausländischer Währung denominierten) Forderungen gegen einen Staat dar. In wachsendem Maße werden Ratings von Agenturen auch eingesetzt, um konsortialiter vergebene Bankdarlehen zu klassifizieren. Ratings werden i.d.R. veröffentlicht und nehmen für eine Reihe von Adressaten, besonders Anleger, Emittenten und Institutionen der Marktaufsicht, vielfältige Funktionen wahr.

Funktionen für Anleger

Ratings sind Meinungen über die Kreditwürdigkeit eines Emittenten und dienen Kapitalanlegern damit als wichtiges Instrument für die Unterstützung von Investitionsentscheidungen bzw. Anlagestrategien. Ratings stellen jedoch keine Empfehlung hinsichtlich des Kaufs, Verkaufs oder Haltens eines Forderungstitels dar. Zwischen Rating und Zinsstruktur von Forderungstiteln besteht ein für Finanzmärkte statistisch nachweisbarer Zusammenhang in der Form, dass ein durch ein niedrigeres Rating ausgedrücktes höheres Insolvenzrisiko eines Emittenten mit einer höheren Verzinsung des Forderungstitels einhergeht. Da im Rating z.T. auch nicht öffentlich verfügbare Daten berücksichtigt werden, trägt seine Publizierung zu einer höheren Informationseffizienz der Geld- und Kapitalmärkte bei.

Funktionen für Emittenten

Da zahlreiche Marktteilnehmer ihre Investition am Rating ausrichten und besonders institutionelle Investoren von Anlagen ohne Rating gänzlich absehen, erschließen sich Emittenten durch das Rating einen breiteren Anlegerkreis. Ein Rating stellt für Emittenten einen wesentlichen Bestandteil des Finanzmarketings dar und kann zu einer Reduzierung der Kapitalkosten für die Emission von Forderungstiteln, zur Verstetigung zu gewährender Risikoprämien und damit zu einer Erhöhung der finanziellen Flexibilität führen. Darüber hinaus kann Rating zur Verbesserung des Unternehmensimages beitragen. Dies wird nicht zuletzt durch die Bereitschaft der Emittenten dokumentiert, die mit der Erstellung des Ratings verbundenen Kosten auch dann zu tragen, wenn als Ergebnis kein erstklassiges Rating zu erwarten ist.

Funktionen für Aufsichtsinstitutionen

International setzen zahlreiche Aufsichtsinstitutionen im Bank-, Börsen- und Versicherungswesen Ratings als unterstützendes Instrument zur Wahrnehmung ihrer Aufgaben ein. So wird z.B. das zulässige Anlagespektrum mithilfe von Ratings anerkannter Ratingagenturen definiert. Darüber hinaus besteht für Emittenten teilweise als Voraussetzung für eine Börsennotierung oder die Begebung von Forderungstiteln die Verpflichtung, ein Rating beizubringen.

Gemäß der Baseler Rahmenvereinbarung „Internationale Konvergenz der Kapitalmessung und Eigenkapitalanforderungen“ (Basel II) können Banken bei der Bestimmung der Risikogewichte im Standardansatz (auch bei Verbriefungspositionen) Bonitätsbeurteilungen (Ratings) externer Ratingagenturen verwenden, sofern die Ratingagenturen von der nationalen Bankenaufsicht anerkannt worden sind. Die nationalen Aufsichtsbehörden müssen dabei die Ratings der anerkannten Ratingagenturen den Risikogewichtungskategorien (Bonitätsstufen) im Standardansatz zuordnen (sog. Mapping).

Auf Basel I aufbauend zielt die zweite Baseler Rahmenvereinbarung über die Eigenkapitalempfehlung für Kreditinstitute (Basel II) auf eine Stärkung der Sicherheit und Solidität des Finanzsystems ab. Wesentliches Ziel der neuen Eigenkapitalregelung ist es, die Kapitalanforderungen an Banken stärker als bisher vom eingegangenen Risiko abhängig zu machen sowie neuere Entwicklungen an den Finanzmärkten und im Risikomanagement der Institute zu berücksichtigen.

Um dies zu erreichen, stützt sich die Baseler Rahmenvereinbarung in einer ihrer Säulen auf die Mindestkapitalanforderungen, die eine Eigenkapitalunterlegung für Kreditrisiken, Marktrisiken und operationelle Risiken beinhalten. Zur Bestimmung der Eigenkapitalanforderungen stehen für diese drei Risikobereiche im Rahmen eines evolutionären Ansatzes verschiedene Risikomessverfahren zur Wahl: einfache, standardisierte Ansätze sowie fortgeschrittenere, risikosensitivere und auf bankeigenen Verfahren beruhende Ansätze. Die fortgeschritteneren und präziseren Verfahren der Risikomessung können zu Erleichterungen bei den Kapitalanforderungen führen.

Der Baseler Ausschuss für Bankenaufsicht hat im Dezember 2010 sein neues Regelwerk, "Basel III" genannt, veröffentlicht und im Laufe der Jahre ergänzt und überarbeitet. Im Januar 2013 wurden die endgültigen Regeln zur Liquidity Coverage Ratio veröffentlicht.

Basel III im weiteren Sinne umfasst zusätzlich die Basel-II-Rahmenvereinbarung "Internationale Konvergenz der Kapitalmessung und Eigenkapitalanforderungen" von 2004 sowie weitere Beschlüsse in Reaktion auf die sogenannte "Subprime"-Krise mit strengeren Regelungen, insbesondere für Verbriefungen und das Marktrisiko. Diese Weiterentwicklung von Basel II, die auf EU-Ebene in 2010 durch die sog. "Capital Requirements Directive CRD III" umgesetzt wurde, wird umgangssprachlich auch "Basel II plus" oder "Basel 2.5" genannt.

Durch Basel III wird das Prinzip einer risikoorientierten Eigenmittelunterlegung im Kreditgeschäft der Banken fortgeführt und die Eigenmittelanforderungen an Banken verschärft.

Geschichtlicher Hintergrund

Die ersten Ratingagenturen wurden ab 1909 in den USA gegründet. Sie erstellten Ratings von Anleihen US-amerikanischer Eisenbahnunternehmen, wenig später kamen auch Ratings von Anleihen von Industrie- und Versorgungsunternehmen sowie Obligationen der öffentlichen Hand hinzu. Zu den weltweit führenden Ratingagenturen gehören die amerikanischen Unternehmen Moody's Investor Service und Standard & Poor's. Größte rein europäische Ratingagentur war bis zu Beginn der 1990er-Jahre das englische Unternehmen IBCA Ltd. Seit der Fusion mit der amerikanischen Ratingagentur Fitch Investors hat Fitch Ratings eine internationale Ausrichtung.

Ratingagenturen werden i.d.R. als erwerbswirtschaftliche Unternehmen geführt, wobei die erhobenen Ratinggebühren als Mechanismus zur Sicherung der Unabhängigkeit der Ratingagenturen dienen. Typisch ist eine Gliederung der Unternehmen in Abteilungen, die jeweils für spezifische Branchen und Länder zuständig sind. In Japan und den USA wird die Akzeptanz schon seit den 1970er-Jahren staatlich überprüft und durch eine offizielle Anerkennung als "Nationally Recognized Statistical Rating Organization" (NRSRO) bestätigt. Diese Mindestanforderungen umfassen u.a. Hygienefaktoren wie Objektivität im Sinn von Unabhängigkeit, Verfahrenstransparenz im Sinn von Plausibilität, Qualität, d.h. Fehlerlosigkeit, und Aktualität der verwendeten Informationen, Qualität der Ratinganalysten bezüglich Ausbildung, Sorgfalt, Sachlichkeit und Verschwiegenheit sowie Kontinuität und Komparabilität der Ratings, d.h. Vergleichbarkeit in zeitlicher und sachlicher Hinsicht. Erfolgsfaktoren für Ratings sind ein klarer Zielgruppenfokus, eine eindeutige Risikodefinition, hohe Publizität, Wirtschaftlichkeit der Analyse sowie Zukunftsorientierung.

Durch den „Credit Rating Agency Reform Act of 2006“ wurde in den USA der Anerkennung und Überwachung von Ratingagenturen ein neuer rechtlicher Rahmen gegeben. In Europa kam eine vergleichbare Initiative für eine EU-Verordnung über Ratingagenturen erst nach Ausbruch der Finanzkrise 2007 in Gang.

Erst nach der Finanzkrise wurde allgemein anerkannt, dass der vorhandene Rahmen für die Funktionsweise der Ratingagenturen in der EU (der sich im Wesentlichen auf den IOSCO-Verhaltenskodex für Kreditratingagenturen stützte) erheblich verschärft werden musste. Deshalb zielt die Regulierung der Ratingagenturen auf die Gewährleistung höchstmöglicher Berufsstandards für Ratingtätigkeiten ab. Sie greifen jedoch nicht in die Ratingmethoden oder –beschlüsse ein, die nach wie vor in die alleinige Zuständigkeit und Verantwortung der Ratingagenturen fallen.

Mit einer EU-Verordnung über Ratingagenturen, die unmittelbar in allen Mitgliedstaaten gilt, wurde ein gemeinsamer Regulierungsrahmen für die Abgabe von Ratings eingeführt und so der Notwendigkeit Rechnung getragen, das Marktvertrauen wiederherzustellen und den Anlegerschutz zu verbessern. Die Verordnung regelt die Tätigkeit von Ratingagenturen, die die Kreditwürdigkeit von Unternehmen, Staaten und komplexen Finanzinstrumenten beurteilen. So müssen Ratingagenturen im Hinblick auf Integrität, Qualität und Transparenz hohe Standards erfüllen und außerdem von Regulierungsbehörden laufend überwacht werden. Damit können die Nutzer von Ratings in der EU besser beurteilen, ob die Urteile einer Ratingagentur verlässlich sind und ihre Anlageentscheidungen beeinflussen sollten.

Die Verordnung (EG) Nr. 1060/2009 des Europäischen Parlaments und des Rates vom 16.9.2009 über Rating-Agenturen umfasst z.B. folgende Regelungen:

- Ratingagenturen dürfen keine Beratungsdienste erbringen.

- Sie dürfen Finanzinstrumente nur dann bewerten, wenn sie hierfür über genügend fundierte Informationen verfügen.

- Sie müssen die Modelle, Methoden und grundlegenden Annahmen, auf die sie ihre Ratings stützen, veröffentlichen.

- Sie müssen die Ratings von komplexeren Produkten mit einer speziellen Kennzeichnung versehen.

- Sie müssen alljährlich einen Transparenzbericht veröffentlichen.

- Sie müssen eine interne Kontrollstelle einrichten, die über die Qualität ihrer Ratings wacht.

- Sie müssen mindestens zwei unabhängige Mitglieder in ihr Verwaltungs- oder Aufsichtsorgan bestellen, deren Vergütung vom Unternehmensergebnis der Ratingagentur unabhängig sein muss.

Durch die Verordnung (EU) Nr. 513/2011 des Europäischen Parlaments und des Rates vom 11.5.2011 zur Änderung der Verordnung (EG) Nr. 1060/2009 über Ratingagenturen kamen weitere Bestimmungen hinzu und durch die Delegierte Verordnung (EU) Nr. 272/2012 der Kommission vom 7.2.2012 zur Ergänzung der Verordnung in Bezug auf die Gebühren, die den Ratingagenturen von der Europäischen Wertpapier- und Marktaufsichtsbehörde in Rechnung gestellt werden, den Ratingagenturen die Kosten der Aufsicht auferlegt.

Seit Mai 2012 regeln in der Europäischen Union technische Standards

- die Informationen, die Ratingagenturen im Registrierungsverfahren der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) zur Verfügung stellen müssen;

- die Präsentation der Informationen, die Ratingagenturen in einem von der ESMA eingerichteten zentralen Datenspeicher (CEREP) einstellen, sodass Investoren die Leistung verschiedener Ratingagenturen miteinander vergleichen können;

- wie ESMA Ratingmethoden bewerten soll und

- Inhalt, Format und Zeitintervalle für die Übermittlung von Ratingdaten an ESMA.

Die vier Regulierungsstandards, welche die geltende Ratingverordnung ergänzen, wurden von der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) entwickelt und von der Kommission verabschiedet. Sie sollen gleiche Wettbewerbsbedingungen, Transparenz und angemessenen Verbraucherschutz innerhalb der Europäischen Union sicherstellen und zur Entwicklung eines einheitlichen Regelwerkes für Finanzdienstleistungen in der Union beitragen.

Im Oktober 2012 kamen Verfahrensvorschriften für von der ESMA Ratingagenturen auferlegte Geldbußen, einschließlich der Vorschriften über das Recht auf Verteidigung und Fristen, hinzu. Die Regulierung der Ratingagenturen wird durch weitere Konsultationen der ESMA fortentwickelt.

Darstellung des zugrundeliegenden Modells

Ratingskalen, -symbole und -definitionen

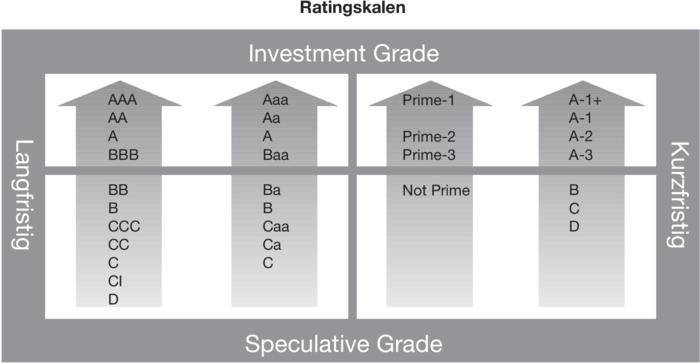

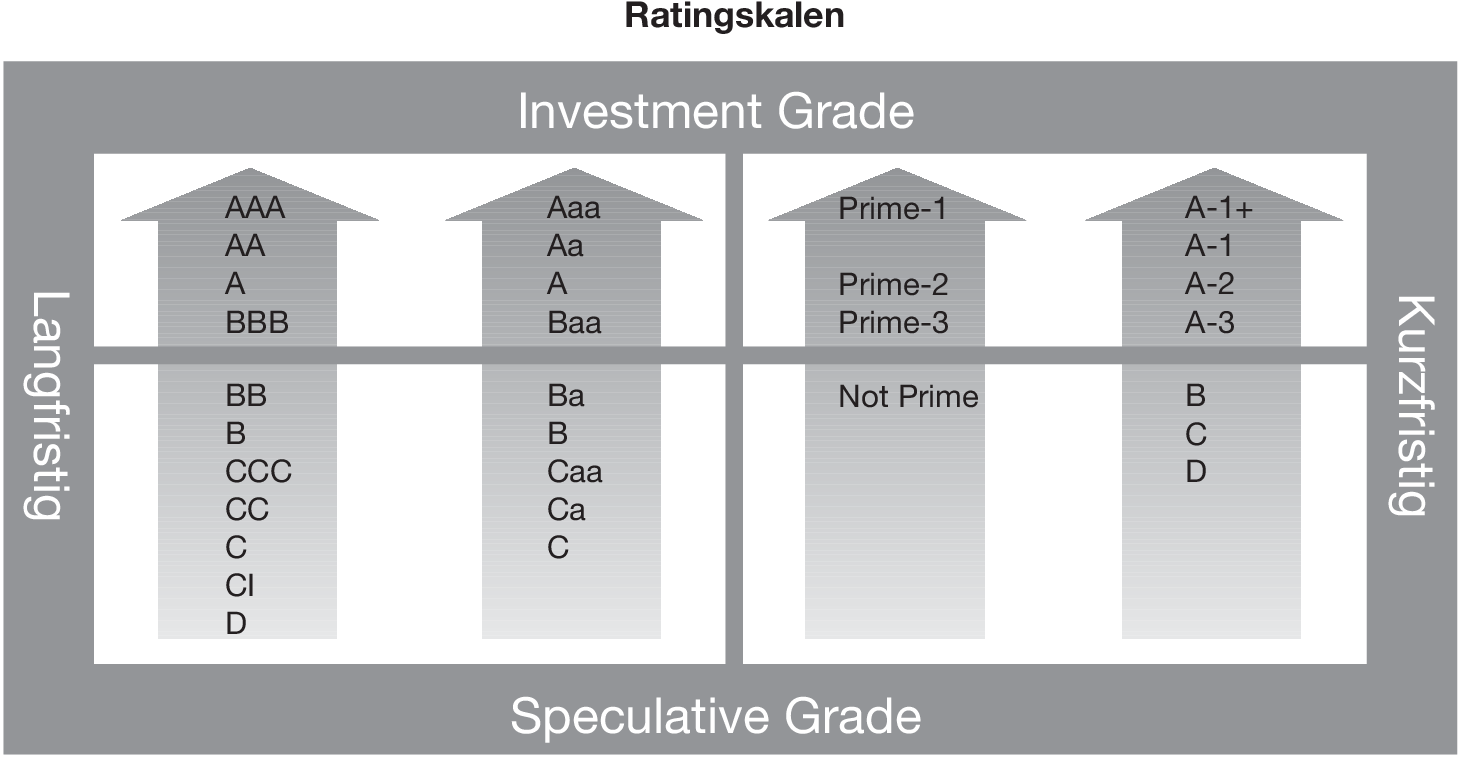

Das Rating wird mithilfe von Ratingsymbolen einer ordinalen Skala ausgedrückt, wobei jedes Ratingsymbol durch eine spezifische Definition des Bonitätsgrades des betrachteten Emittenten bzw. des betrachteten Forderungstitels bestimmt ist. Für die Einstufung von kurz- und langfristigen Forderungstiteln werden unterschiedliche Skalen verwendet. Die Unterscheidung von kurzfristigen und langfristigen Ratings erfolgt anhand der Ursprungslaufzeit des Forderungstitels. Kurzfristige Ratings werden für Forderungstitel vergeben, die zum Begebungszeitpunkt eine Laufzeit von weniger als einem Jahr haben, langfristige Ratings für Forderungstitel mit einer Laufzeit von mindestens einem Jahr. Die Skalen für kurzfristige Ratings beinhalten weniger Symbolstufen. Beim langfristigen Rating erfolgen innerhalb der Ratingsymbole Feinabstufungen durch Plus- und Minussymbole bzw. die Ziffern 1, 2 und 3. Sie geben die relative Stellung eines Emittenten innerhalb seiner Ratingkategorie an.

Sowohl bei kurzfristigen als auch bei langfristigen Ratings werden „Investment Grade” und „Speculative Grade” unterschieden. Unter die Kategorie „Investment Grade” fallen Forderungstitel und Emittenten, bei denen das Bonitätsrisiko als relativ gering anzusehen ist. Spekulative Ratings sind Ausdruck eines besonders hohen Maßes der Gefährdung des Kapitaldienstes und der Tilgung. Aufsichtsbehörden schließen z.T. besonders für institutionelle Anleger Anlagewürdigkeit für Forderungstitel der spekulativen Kategorie aus. In den USA ist ein „Investment Grade” Rating im kurzfristigen Anlagebereich faktisch Voraussetzung für den Eintritt in den Geldmarkt.

Das Herabsetzen eines Ratings in den spekulativen Bereich führt i.d.R. zum Ausscheiden des Emittenten aus dem Markt. Die Unterscheidung von kurz- und langfristigen Ratings ergibt sich neben Unterschieden in den Bonitätsrisiken aus den unterschiedlichen Informationsbedürfnissen von kurz- und langfristigen Investoren. Der analytische Ansatz für die Beurteilung von kurz- und langfristigen Forderungstiteln ist sehr ähnlich. Beim kurzfristigen Rating werden jedoch zusätzlich Liquiditätsaspekte und die finanzielle Flexibilität des Emittenten im betrachteten Zeitraum betont. Das langfristige Rating kann entscheidend von gewährten Sicherheiten und Schutzbestimmungen in Anleiheverträgen bestimmt sein. Das kurzfristige Rating bezieht sich dagegen meist auf eine unbesicherte, nicht nachrangige Verbindlichkeit des Emittenten. Während das langfristige Rating mehr der Beurteilung des relativen Bonitätsrisikos und der Angemessenheit des im Zins gewährten Risikoentgelts dient, zielt das kurzfristige Rating auf die Einstufung des absoluten Bonitätsrisikos. Damit liefern kurzfristige Ratings die informatorische Basis für eine risikoaverse Anlagepolitik. Zwischen kurz- und langfristigem Rating eines Emittenten besteht i.d.R. eine enge Korrelation.

Ratingverfahren

Das Ratingverfahren umfasst den Prozess bis zum Vorliegen eines Ratings. Die Auslösung des Ratingverfahrens ist mit und ohne Auftrag des beurteilten Emittenten möglich. Ratingagenturen fordern häufig auf eigene Initiative Emittenten auf, mit ihnen ein Ratingverfahren durchzuführen. Ratings, die ohne Auftrag und informatorische Unterstützung des Emittenten erstellt werden, basieren i.d.R. lediglich auf öffentlich zugänglichen Informationen, sodass die Agenturen eine Reihe von Kriterien nur unter vorsichtigen Annahmen beurteilen können. Dies wirkt sich tendenziell negativ auf das Rating des Emittenten aus. Da das Rating die Konditionen beeinflusst, zu denen sich der Emittent am Markt Kapital verschaffen kann, hat der Emittent u.U. spürbare Kostennachteile in Kauf zu nehmen, wenn er den Ratingagenturen seine Kooperation verweigert.

Die meisten Emittenten entschließen sich daher freiwillig dazu, mit den Agenturen zusammenzuarbeiten. Teilweise werden von den Ratingagenturen Ratings auf Basis öffentlich vorliegender Informationen durchgeführt, ohne dass der Emittent hinsichtlich einer Zusammenarbeit aufgefordert wurde. Emittenten, die ein Rating in Auftrag geben wollen, können die Unterstützung sog. Rating Advisors in Anspruch nehmen. Diese Dienstleistung wird neben den großen Investmentbanken auch von auf das Rating Advisory spezialisierten Beratungsunternehmen angeboten. Diese beraten bei der Auswahl der zu kontaktierenden Ratingagentur, leisten Unterstützung bei der Erstellung der Dokumentation für die Ratingagentur und geben Anleitung zur effizienten Durchführung des Ratingverfahrens für das Management. Wesentliche Schritte im Rahmen eines beauftragten Ratingverfahrens sind die Erteilung eines Ratingauftrages durch den Emittenten, die Durchführung des Managementgespräches, die Entscheidungsfindung durch das Risikokomitee der Ratingagentur sowie die Veröffentlichung des Ratings.

– Ratingauftrag: Im Vorfeld der Auftragserteilung wird der Emittent im Rahmen eines Informationsgespräches über die Vorgehensweise des Ratingverfahrens unterrichtet. Ebenso überprüft die Ratingagentur, ob der Emittent die formalen Voraussetzungen für ein Rating wie z.B. eine hinreichend spezifizierte Emission erfüllt. Mit dem Auftrag verpflichtet sich der Emittent alle für die Beurteilung erforderlichen Informationen bereitzustellen und die für das Ratingverfahren zu entrichtende Gebühr zu bezahlen, unabhängig davon, wie das Ergebnis des Ratings aussieht. Im Gegenzug verpflichtet sich die Ratingagentur, vertrauliche Informationen nicht ohne Zustimmung des Emittenten zu veröffentlichen. Sollte der Emittent im Verlauf des Ratingverfahrens seiner Verpflichtung zur Beibringung der von der Ratingagentur angeforderten Unterlagen nicht nachkommen, wird der Ratingauftrag von der Ratingagentur zurückgewiesen. In diesem Fall und auch bei Nichtveröffentlichung eines bereits erstellten Ratings hat der Emittent die Ratinggebühr zu bezahlen. Nach Annahme des Ratingauftrages durch die Ratingagentur werden Analysten für die Beurteilung des Emittenten eingesetzt.

–Managementgespräch: Das Managementgespräch findet zwischen den Analysten der Ratingagentur sowie den Vertretern des Emittenten, d.h. den Mitgliedern des Vorstands oder der Geschäftsführung statt.

– Ratingkomitee: Im Anschluss an das Managementgespräch werden die beurteilungsrelevanten Daten aufbereitet und in einem Bericht zusammengestellt. Dieser wird einem Ratingkomitee vorgelegt, das sich aus bes. erfahrenen Analysten der Ratingagentur zusammensetzt. Das Ratingkomitee stimmt nach Diskussion der Beurteilungsfaktoren über das festzusetzende Rating ab.

–Veröffentlichung des Ratings: Nach der Festsetzung des Ratings durch das Ratingkomitee wird dieses zunächst dem Emittenten mitgeteilt. Der Emittent hat die Möglichkeit, zum Rating Stellung zu nehmen und ggf. durch Bereitstellung von noch nicht bei der Beurteilung berücksichtigten Datenmaterials auf eine erneute Entscheidung durch das Ratingkomitee herbeizuführen. Widerspricht der Emittent der Publizierung des Ratings nicht, so wird dieses veröffentlicht. Werden Ratingagenturen ohne Auftrag des Emittenten aktiv, so hat dieser keine Möglichkeit durch ein Veto die Veröffentlichung zu verhindern. Das veröffentlichte Rating wird von der Ratingagentur auf Basis von Jahresabschlüssen und Presseinformationen laufend überwacht.

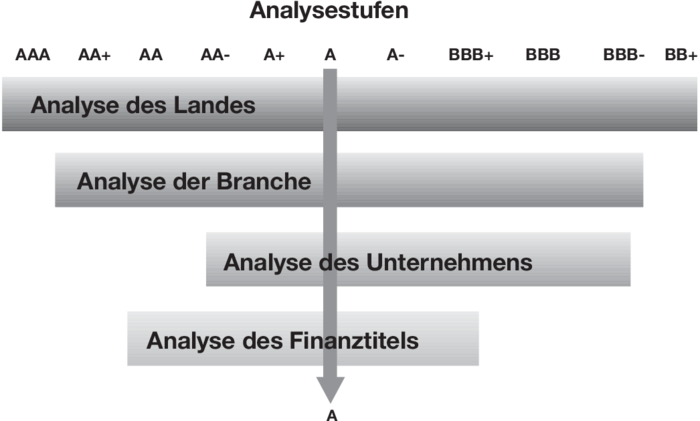

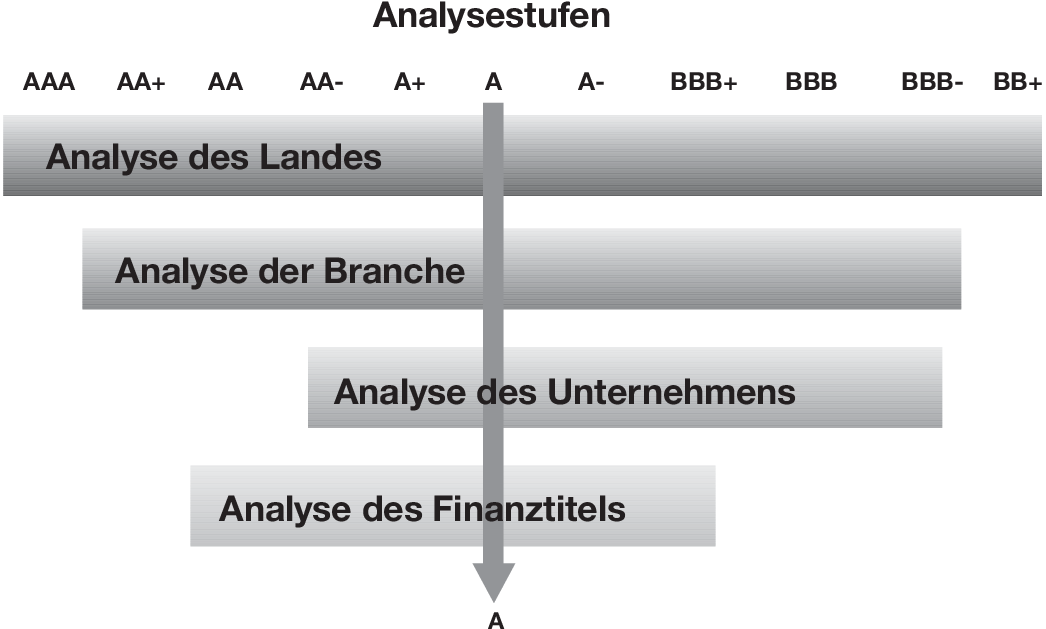

Mindestens einmal im Jahr nehmen die Analysten der Agentur erneut das Gespräch mit dem Management des Emittenten auf, um neue Entwicklungstendenzen zu diskutieren und einen Bericht zu schreiben. Bei Auftreten von Faktoren, die auf eine Bonitätsveränderung des Emittenten hindeuten, wird dieser auf eine sog. Watchlist gesetzt. Nach einem gesonderten Überprüfungsverfahren wird das Rating vom Risikokomitee herauf- (Upgrading) oder herabgestuft (Downgrading) oder unverändert bestätigt. Der Emittent bleibt im Rahmen des Überwachungsverfahrens an sein einmal gegebenes Einverständnis der Publizierung des Ratings gebunden. Während die quantitativen Ratingkriterien in erster Linie Kennzahlen z.B. aus dem Finanzbereich umfassen, fließen mit qualitativen Ratingkriterien Informationen in die Beurteilung ein, die nicht oder nur mit unverhältnismäßigem Aufwand objektivierbar und quantifizierbar sind. Obwohl die Ratingagenturen ihre Urteile in großem Umfang auch auf quantitative Kriterien abstellen, spielen bei den angewandten Ratingsystemen qualitative Kriterien eine bedeutende Rolle. Da die Bonität von Emittenten auch von Ereignissen beeinflusst wird, die den Ratingagenturen im voraus nicht bekannt sind, bleibt eine geringe Fehlerquote der Einstufung unvermeidbar. Mit dem Ziel der Nachbildung der komplexen Urteilsfindungsmechanismen wurden in jüngster Zeit von verschiedenen Seiten mathematisch-statistische Ratingsysteme entwickelt, die eine automatisierte Schätzung der Kreditwürdigkeit auf der Basis anhand einiger Kennzahlen ermöglichen sollen. Da die für das Bonitätsrisiko relevanten Kriterien in Abhängigkeit des betrachteten Emittenten unterschiedlich ausfallen, werden unterschiedliche Ratingsysteme für die Beurteilung von Banken, Versicherungen, Industrieunternehmen und öffentlichen Körperschaften, von öffentlichen und privaten Pfandbriefen, Bankschuldverschreibungen und Industrieobligationen oder von kurz- und langfristigen Finanztiteln angewandt. Die Ratings werden auf der Basis mehrerer Analysestufen ermittelt.

Im Rahmen der Länderrisikoanalyse wird zunächst die Obergrenze der möglichen Ratings des betrachteten Objektes bestimmt. In einem zweiten Schritt erfolgt die Branchenanalyse, die eine weitere, wenn auch weniger strikte Obergrenze für das Rating des betrachteten Objektes darstellt. Beim Emissionsrating erfolgt als letzte Analysestufe die Emissionsanalyse. Aufgrund abweichender Ausstattungsmerkmale können unterschiedliche Emissionen desselben Emittenten unterschiedliche Ratings haben. Bereits zu Beginn der 1990er-Jahre lagen mit Initiativen zur Gründung von Ratingagenturen Ansätze für die stärkere Etablierung von Ratings in Europa vor. Anders als damals führen seit dem Ende der 1990er-Jahre zahlreiche neue Fundamentalfaktoren zu einem stark wachsenden Bedarf an bonitätsbezogenen Informationen. Im Zuge der Neuordnung der Eigenkapitalunterlegung von Bankkrediten soll diese zukünftig verstärkt in Abhängigkeit von dem Risikogehalt des Kreditnehmers gestaltet sein, wobei als ein Maßstab für den Risikogehalt die Ratings von Ratingagenturen in Betracht gezogen werden.

Beurteilung und Ausblick

Ratings nehmen elementare Informations- und Instrumentalfunktionen für Investoren, Emittenten und Aufsichtsbehörden wahr und stellen damit eine wesentliche informatorische Grundlage für die Aktivitäten an den Finanzmärkten dar.