Zitierfähige Version

- Revision von Aktiengesellschaft (AG) vom 14.04.2020 - 10:35

- Revision von Aktiengesellschaft (AG) vom 07.08.2018 - 10:08

- Revision von Aktiengesellschaft (AG) vom 19.02.2018 - 16:54

- Revision von Aktiengesellschaft (AG) vom 24.10.2017 - 12:30

- Revision von Aktiengesellschaft (AG) vom 06.01.2015 - 10:26

- Revision von Aktiengesellschaft (AG) vom 01.12.2014 - 09:30

- Revision von Aktiengesellschaft (AG) vom 21.03.2014 - 12:41

- Revision von Aktiengesellschaft (AG) vom 28.02.2013 - 11:18

- Revision von Aktiengesellschaft (AG) vom 22.10.2009 - 15:54

- Revision von Aktiengesellschaft (AG) vom 17.09.2009 - 13:18

- Revision von Aktiengesellschaft (AG) vom 30.07.2009 - 14:41

- Revision von Aktiengesellschaft (AG) vom 13.07.2009 - 11:45

Aktiengesellschaft (AG)

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

I. Charakterisierung:

3. Die Satzung (Statut, Gesellschaftsvertrag) muss enthalten: Firma, Sitz, Gegenstand des Unternehmens, Grundkapital, Nennwert der Aktien bzw. Zahl der Stückaktien, Art der Zusammensetzung des Vorstandes, Form für die Bekanntmachungen der Aktiengesellschaft (AG).

4. Die Firma muss den Zusatz „Aktiengesellschaft” enthalten.

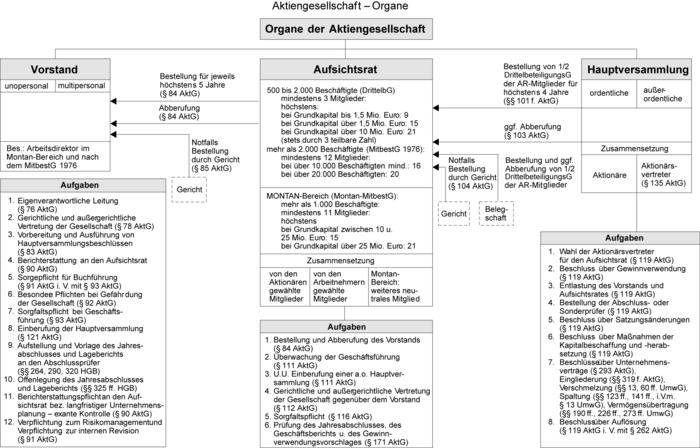

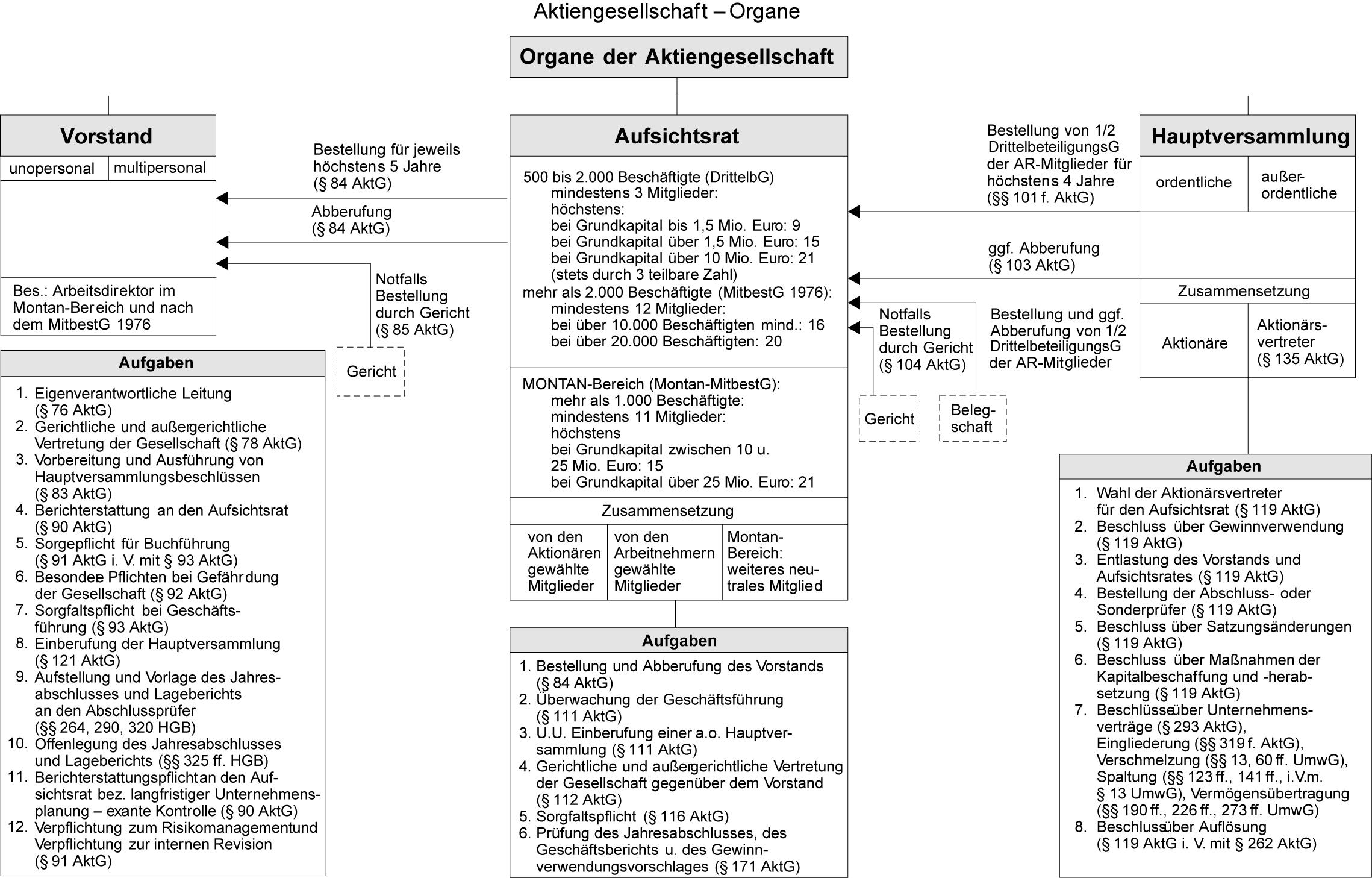

5. Organe: Hauptversammlung (HV), Aufsichtsrat (AR) und Vorstand (Direktion); vgl. Abbildung „Aktiengesellschaft

Organe”.

– 6. Rechnungslegung: Über jedes Geschäftsjahr ist die Jahresbilanz mit Gewinn- und Verlustrechnung (GuV) und Anhang (Jahresabschluss) und der Lagebericht vom Vorstand aufzustellen, im Regelfall (Jahresabschlussprüfung) von Abschlussprüfern zu prüfen, nach Feststellung (§ 172 AktG) i.d.R. zu veröffentlichen (Publizität) und der Hauptversammlung (HV) vorzulegen. Über die Verwendung des Bilanzgewinns beschließt die HV. Zu Besonderheiten der Rechnungslegung vgl. Unterbilanz, Überschuldungsbilanz, Gründungsbilanz, Abwicklungsbilanz.

7. Auflösung der Aktiengesellschaft (AG) kann erfolgen:

(1) Durch Ablauf der in der Satzung vorgesehenen Zeit (selten),

(2) durch Beschluss der HV mit Dreiviertelmehrheit des vertretenen Grundkapitals,

(3) durch Eröffnung des Insolvenzverfahrens. Sie hat die Abwicklung (Liquidation) zur Folge.

II. Rechtsgrundlagen:

Aktiengesetz (AktG) vom 6.9.1965 (BGBl I 1089) m.spät.Änd. Die (Aktiengesellschaft) unterliegt der Mitbestimmung der Arbeitnehmer auf Unternehmensebene nach dem Montan-Mitbestimmungsgesetz (MoMitbestG), Mitbestimmungsgesetz (MitbestG), DrittelbeteiligungsG.

III. Besteuerung:

1. Grundsätzliches:Bei der Besteuerung der Aktiengesellschaft (AG) ist zu unterscheiden zwischen der Besteuerung der Gewinne der Aktiengesellschaft (AG) selbst (Ebene der Gesellschaft) und der Besteuerung der Gewinne beim Aktionär (Ebene des Gesellschafters), nachdem sie als Dividenden an diesen ausgeschüttet worden sind. Ob und inwieweit es durch die zweimalige Belastung der selben Gewinne auf Gesellschafts- und Gesellschafterebene zu einer Zusatzbelastung (wirtschaftlichen Doppelbelastung) kommt, wird durch das Körperschaftsteuersystem geregelt.

2. Gesellschaftsebene: Das steuerpflichtige Einkommen der Aktiengesellschaft (AG) unterliegt der Körperschaftsteuer. Der Gewinn ist durch Bilanzierung zu ermitteln und gilt in vollem Umfang als gewerblich; entsprechend unterliegt der Gewinn zusätzlich der Gewerbesteuer (§ 2 II GewStG). Eine Anrechnung der Gewerbesteuer auf die Körperschaftsteuer findet nicht statt, so dass die Gewerbesteuer bei der Aktiengesellschaft (AG) zu einer Zusatzbelastung führt.

3. Gesellschafterebene: a) Grundprinzip: Der an den einzelnen Aktionär ausgeschüttete Gewinn (Dividende oder verdeckte Gewinnausschüttung) ist bei diesem im Rahmen der Einkommensteuer steuerpflichtig (i.d.R. als Einkünfte aus Kapitalvermögen). Die Aktiengesellschaft (AG) hat bei der Ausschüttung der Dividende Kapitalertragsteuer einzubehalten. - b) Einzelheiten bei Anteilseignern, die natürliche Personen sind: Ab 2009 entfällt mit Einführung der Abgeltungsteuer (einheitlicher Steuersatz von 25 Prozent (zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer), durch die die Einkommensteuer als abgegolten gilt) für Privatanleger grundsätzlich eine Veranlagung nach dem individuellen Steuersatz. Mit dem Einbehalt der Abgeltungssteuer wird die Kapitalertragsteuer definitiv, da die bisherige Anrechnungsmöglichkeit der Kapitalertragsteuer für Privatanleger damit entfällt. Erträge aus Beteiligungen an Kapitalgesellschaften, die sich im Betriebsvermögen von Einzelunternehmen und Personengesellschaften befinden, werden weiterhin regulär zur Einkommensteuer veranlagt. Jedoch werden diese durch die Einführung des so genannten Teileinkünfteverfahrens nunmehr mit 60 Prozent der Einkommensteuer unterworfen. Bis einschließlich 2008 galt stattdessen das Halbeinkünfteverfahren, bei dem nur 50 Prozent der Einkünfte aus Dividenden und Veräußerungsgewinnen steuerpflichtig waren. Bei wesentlichen Beteiligungen im Sinne des § 17 EStG (ab 1 Prozent Beteiligung am Gesellschaftskapital innerhalb der letzten fünf Jahre) unterliegen die Veräußerungsgewinne ebenso dem Teileinkünfteverfahren, wohingegen die Besteuerung der Dividenden hieraus durch die Abgeltungsteuer grundsätzlich als abgegolten gilt. - c) Einzelheiten bei Anteilseignern, die juristische Personen sind: Ist der Anteilseigner eine Kapitalgesellschaft, sind Ausschüttungen und Veräußerungsgewinne von Anteilen an Kapitalgesellschaften in vollem Umfang steuerfrei (§ 8b KStG). Zugleich gelten dann jedoch auch die Kosten der Beteiligung als nicht-abziehbar, und es werden statt der wirklich angefallenen Beteiligungskosten jährlich pauschal 5 Prozent der erzielten steuerfreien Dividendenerträge pauschal als nichtabziehbare Kosten der Beteiligungsverwaltung angesehen. Damit sind effektiv nur 95 Prozent der Erträge steuerfrei und die wirklich angefallenen Kosten können in voller Höhe abgezogen werden. Diese Regelung findet jedoch keine Anwendung auf Veräußerungsverluste oder Teilwertabschreibungen. Seit dem 1.1.2008 sind weitere Einschränkungen bei Verlusten aus der Abschreibung von Darlehen durch das Jahressteuergesetz 2008 zu berücksichtigen.

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon