Zitierfähige Version

- Revision von Bewertung vom 17.10.2019 - 16:23

- Revision von Bewertung vom 28.05.2018 - 11:13

- Revision von Bewertung vom 15.02.2018 - 14:54

- Revision von Bewertung vom 13.02.2018 - 16:34

- Revision von Bewertung vom 06.06.2013 - 15:17

- Revision von Bewertung vom 14.11.2012 - 12:07

- Revision von Bewertung vom 22.03.2011 - 14:05

- Revision von Bewertung vom 09.06.2010 - 09:16

- Revision von Bewertung vom 22.10.2009 - 15:25

- Revision von Bewertung vom 17.09.2009 - 15:25

Bewertung

Geprüftes Wissen

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon

zuletzt besuchte Definitionen...

Inhaltsverzeichnis

- Bewertung in der Bilanz

- Bewertung in ausgewählten Sonderbilanzen

- Bewertung in der Kostenrechnung

- Bewertung einer Unternehmung als Ganzes

Verfahren zur Bestimmung des Werts von Gütern oder Handlungsalternativen. Die Höhe des Wertansatzes richtet sich nach dem Zweck oder Anlass der Bewertung.

Bewertung in der Bilanz

Je nach den mit der Aufstellung einer Bilanz verfolgten Zielen sind bei der Bewertung der einzelnen Bilanzpositionen unterschiedliche Wertansätze zu wählen. So ist z.B. bei der Erstellung von sog. Sonderbilanzen, d.h. Bilanzen, die bei bestimmten Anlässen (z.B. Gründung, Umwandlung, Abwicklung, Überschuldung) aufgestellt werden, mit dem Ertragswert, dem Tageswert (Auseinandersetzungsbilanz) oder dem Veräußerungswert statt mit Anschaffungs- oder Herstellungskosten oder dem Nominalwert zu bewerten.

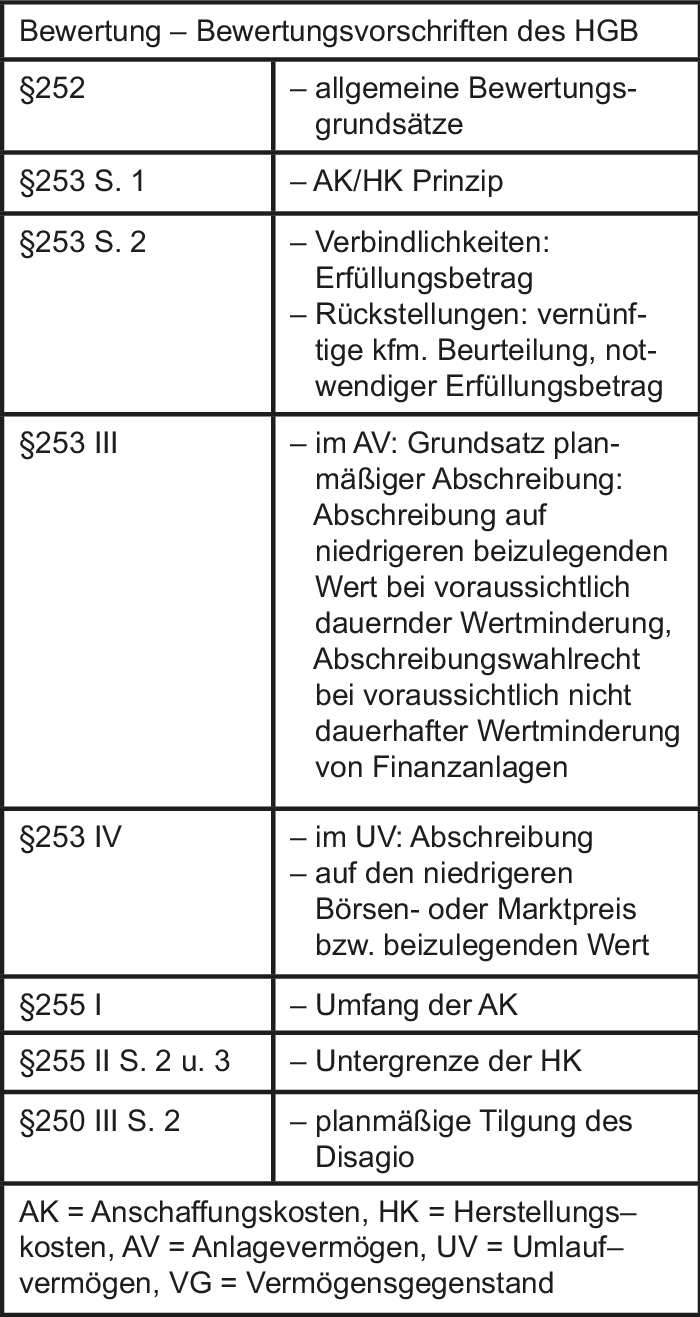

1. Allgemeine Bewertungsgrundsätze für die Jahresbilanz (§§ 242 ff. HGB): Sie sind bei anderen Bilanzarten unter Beachtung des jeweiligen Bilanzierungszwecks entsprechend anzuwenden. Grundsätze im Einzelnen: a) Die Bewertung hat den Grundsätzen ordnungsmäßiger Buchführung (GoB) zu entsprechen (§ 243 I). V.a. gelten:

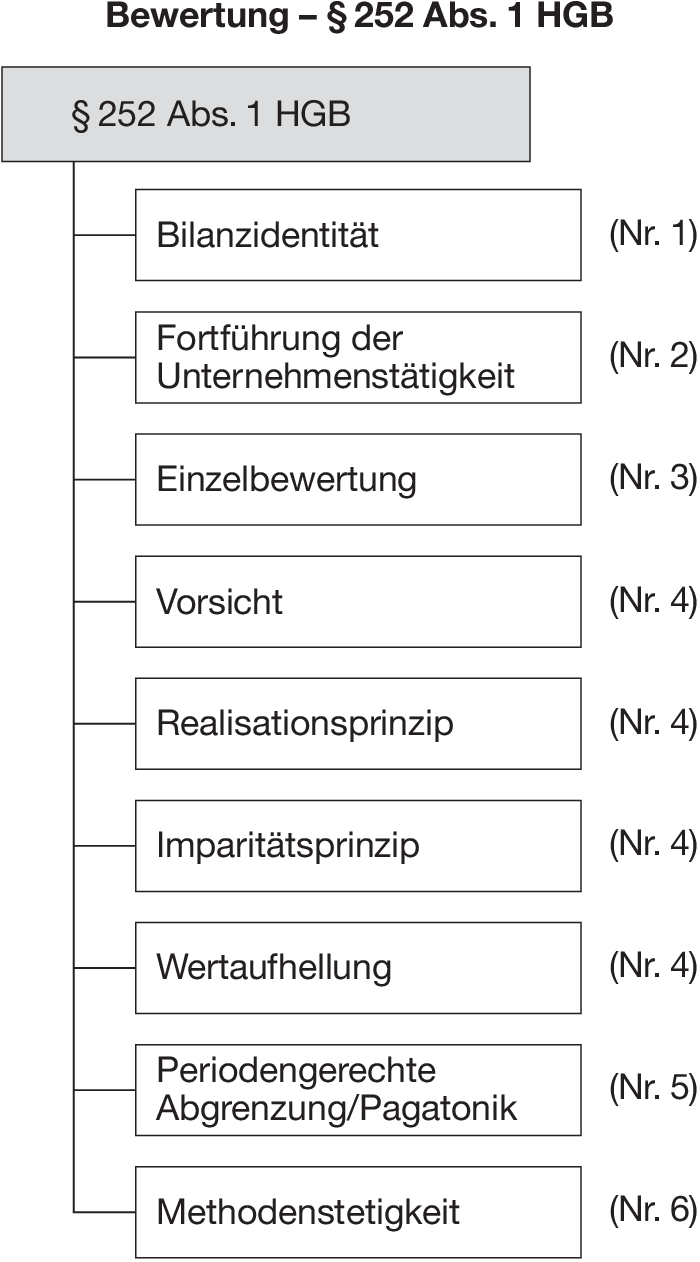

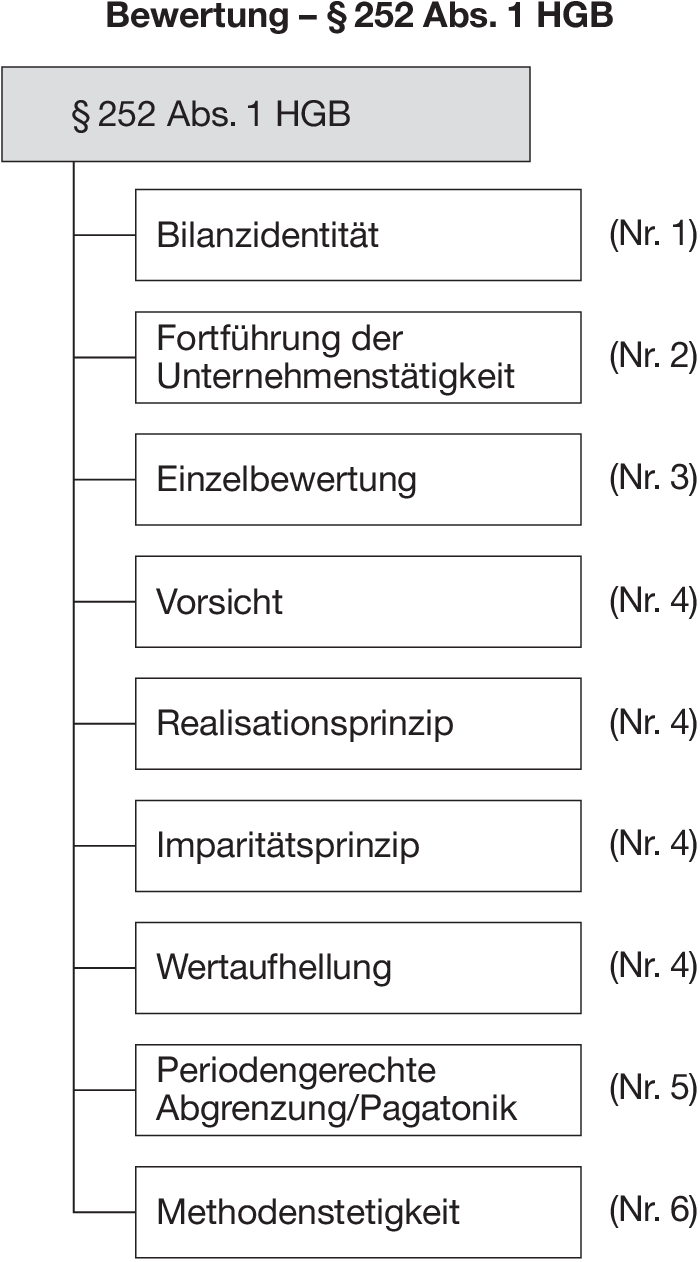

(1) Grundsatz der Bilanzidentität (§ 252 I Nr. 1);

(2) Grundsatz der Unternehmensfortführung (Going-Concern-Prinzip), d.h. es ist bei der Bewertung von der Fortführung der Unternehmenstätigkeit auszugehen, wenn nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen (§ 252 I Nr. 2);

(3) Prinzip der Einzelbewertung (§ 252 I Nr. 3) zum Abschlussstichtag (Stichtagsprinzip);

(4) Wertaufhellung (§ 252 I Nr. 4) d.h. es sind wertbeeinflussende Tatbestände, die ihre Ursache vor oder am Abschlussstichtag haben, aber erst danach bekannt werden, zu berücksichtigen;

(5) Vorsichtsprinzip, konkretisiert als Realisationsprinzip und Imparitätsprinzip (§ 252 I Nr. 4);

(6) Abgrenzungsprinzip, d.h. Aufwands- und Ertragsbildung nach der wirtschaftlichen Verursachung und nicht nach dem Zahlungszeitpunkt (§ 252 I Nr. 5);

(7) Grundsatz der Bewertungsmethodenstetigkeit (s. Bewertungsstetigkeit), (§ 252 I Nr. 6).

Vgl. tabellarische Übersicht „Bewertung - § 252 I HGB” .

b) Von den Grundsätzen (1) bis (7) darf nur in begründeten Ausnahmefällen abgewichen werden.

2. Bewertung in der handelsrechtlichen Jahresbilanz: Für Vermögensgegenstände stellen die Anschaffungskosten oder Herstellungskosten grundsätzlich die Wertobergrenze dar (§ 253 I HGB); eingetretene Wertsteigerungen (etwa marktbedingt) bleiben grundsätzlich außer Betracht (Anschaffungswertprinzip; Realisationsprinzip). Ausnahmen bestehen für Vermögensgegenstände, die dem Zugriff aller übrigen Gläubiger entzogen sind und ausschließlich der Erfüllung von Schulden aus Altersversorgungsverpflichtungen oder vergleichbaren langfristig fälligen Verpflichtungen dienen (§ 246 II HGB) sowie für Finanzinstrumente des Handelsbestands bei Kredit- und Finanzdienstleistungsinstituten. Nach § 340 e III HGB sind diese zum beizulegenden Zeitwert abzüglich eines Risikoabschlags zu bewerten.

Bei den abnutzbaren Anlagegegenständen sind die Anschaffungs- oder Herstellungskosten um planmäßige Abschreibungen zu verringern. Außerplanmäßige Abschreibungen (Sonderabschreibungen) sind grundsätzlich bei allen Gütern des Anlagevermögens vorzunehmen, um die Gegenstände mit dem niedrigeren Wert anzusetzen, der ihnen am Abschlussstichtag beizulegen ist. Sie sind vorzunehmen bei einer voraussichtlich dauernden Wertminderung (§ 253 III HGB); nur bei den Vermögensgegenständen die Finanzanlagen sind, können außerplanmäßige Abschreibungen auch bei voraussichtlich nicht dauernder Wertminderung vorgenommen werden.

Für Gegenstände des Umlaufvermögens gilt das (strenge) Niederstwertprinzip, d.h. von den möglichen Wertansätzen gemäß § 253 IV HGB ist der jeweils niedrigste zu wählen. Entfällt der Grund für eine außerplanmäßige Abschreibung besteht mit Ausnahme für den entgeltlich erworbenen Geschäfts- oder Firmenwert ein Wertaufholungsgebot (§253 V HGB).

3. Steuerrechtliche Bewertung: Von Bedeutung ist die Bewertung in der Steuerbilanz für Zwecke der Ertragsteuern und in der Vermögensaufstellung für Zwecke der Substanzsteuern (heute praktisch nur noch Erbschaftsteuer). Grundsätzlich bestimmt sich die steuerliche Bewertung nach den Regelungen des Bewertungsgesetzes, soweit nicht Spezialvorschriften anderer Steuergesetze vorgehen.

a) Die ertragsteuerlichen Bewertungsvorschriften sind in § 6 EStG geregelt und verdrängen damit die Regelungen des Bewertungsgesetzes. Zu beachten ist, dass gemäß § 5 EStG für die Steuerbilanz grundsätzlich die GoB maßgeblich sind (Maßgeblichkeitsprinzip). Da dies auch für die Bewertung gilt, sind, soweit § 6 EStG nicht andere Maßstäbe bestimmt, die Wertansätze der Handelsbilanz in die Steuerbilanz zu übernehmen. Als Wertmaßstab nennt § 6 EStG neben den Anschaffungskosten bzw. Herstellungskosten den Teilwert. Bei den einzelnen Bilanzpositionen sind bes. folgende steuerliche Besonderheiten zu beachten:

(1) Wirtschaftsgüter des Anlagevermögens, die der Abnutzung unterliegen, sind mit den Anschaffungs- und Herstellungskosten, vermindert um die Absetzungen für Abnutzung (AfA) o.Ä., anzusetzen. Ist der Teilwert aufgrund einer voraussichtlich dauernden Wertminderung niedriger, so kann dieser angesetzt werden. Fällt die Wertminderung später fort, muss eine entsprechende Zuschreibung vorgenommen werden.

(2) Andere Wirtschaftsgüter (Grund und Boden, immaterielle Wirtschaftsgüter, Beteiligungen, Umlaufvermögen) sind mit den Anschaffungs- oder Herstellungskosten anzusetzen. Stattdessen kann der niedrigere Teilwert angesetzt werden, wenn die Wertminderung dauerhaft ist; auch hier besteht Zuschreibungspflicht bei späterem Wegfall der Wertminderung. Diese Regelung gilt sinngemäß auch für Verbindlichkeiten. Unverzinsliche Verbindlichkeiten mit einer Restlaufzeit von weniger als zwölf Monaten sind mit 5,5 Prozent abzuzinsen.

(3) Entnahmen und Einlagen sind grundsätzlich mit dem Teilwert zu bewerten. Entsprechendes gilt für die Bewertung von Wirtschaftsgütern bei der Eröffnung eines Betriebes.

(4) Wirtschaftsgüter beim entgeltlichen Erwerb eines Betriebes sind mit dem Teilwert, höchstens jedoch mit den Anschaffungs- oder Herstellungskosten anzusetzen.

b) Die Bewertungsmaßstäbe der Vermögensaufstellung sind im Bewertungsgesetz festgelegt. Gemäß § 109 BewG werden die zu einem Gewerbebetrieb gehörenden Wirtschaftsgüter bei Steuerpflichtigen, die ihren Gewinn nach § 4 oder § 5 EStG ermitteln (bilanzierende Kaufleute), grundsätzlich mit dem gemeinen Wert angesetzt. Die Ermittlung des gemeinen Werts wird in § 11 II BewG normiert.

c) Neuregelungen sind im Rahmen der Erbschaftsteuerreform zu berücksichtigen, welche auf Antrag (nur für Erbfälle) bereits ab dem 1.1.2007 angwendet werden können.

Bewertung in ausgewählten Sonderbilanzen

Abwicklungsbilanz, Gründungsbilanz, Insolvenzstatus, Überschuldungsbilanz, Umwandlungsbilanzen.

Bewertung in der Kostenrechnung

1. Der einem betriebszweckbezogenen Gütergebrauch oder -verbrauch zuzuordnende Kostenwert hängt grundsätzlich vom Zweck der Verwendung der Kosteninformation ab (Auswertungsrechnung). Der Verbrauch von auf Lager liegendem Material für einen Zusatzauftrag z.B. zieht dann keine Kosten nach sich, wenn das Material bei Nichtverarbeitung verderben würde; er ist mit Wiederbeschaffungskosten zu bewerten, wenn das Lager nach der Lagerentnahme wieder auf den ursprünglichen Bestand aufgefüllt wird.

2. Für die laufende Kostenerfassung erweist sich eine derartige Bewertungsvielfalt als unpraktikabel. Als Standardwert zieht man deshalb durchweg die Anschaffungskosten bzw. Herstellungskosten heran (wie in der externen Rechnungslegung). Auswertungen für spezielle Rechnungszwecke erfordern dann Umbewertungen.

3. Bewertung als Zurechnungsproblem: I.Allg. wird gefordert, die Bewertung (als Zuordnung eines Geldbetrags auf ein Gut) am jeweiligen Zweck auszurichten. Das gilt bes. für den wertmäßigen Kostenbegriff. Ein eindeutiger Zusammenhang zwischen Zweck und Bewertung besteht jedoch nur selten. Eine Objektivierung des Rechnungswesens verlangt Preiseindeutigkeit.

Bewertung einer Unternehmung als Ganzes

GEPRÜFTES WISSEN

Über 200 Experten aus Wissenschaft und Praxis.

Mehr als 25.000 Stichwörter kostenlos Online.

Das Original: Gabler Wirtschaftslexikon