Vorsteuerabzug

Übersicht

zuletzt besuchte Definitionen...

1. Begriff des Umsatzsteuergesetzes (§§ 15, 15a UStG) für das Recht eines Unternehmers, von seiner Umsatzsteuerschuld die an Vorunternehmer oder Eingangszollstellen bzw. Finanzämter entrichtete Umsatzsteuer (sog. Vorsteuer) abzuziehen. Der Vorsteuerabzug bewirkt, dass Wirtschaftsgüter und Leistungen im Unternehmensbereich grundsätzlich von einem anderen Unternehmer frei von einer Umsatzsteuerbelastung erworben werden können und somit nur die Umsatzsteuer für die Leistungsabgabe an den Verbraucher endgültig bleibt. Alternativ kann man, da jeder Unternehmer für die von ihm erbrachten Leistungen Umsatzsteuer zu entrichten hat, aber durch den Vorsteuerabzug die auf den Vorleistungen ruhende Umsatzsteuer von seiner Zahllast abziehen kann, den Vorsteuerabzug auch so interpretieren, dass im Ergebnis nur seine eigene, zusätzliche Wertschöpfung der Umsatzsteuer unterliegt. Auf diese Betrachtungsweise geht die Bezeichnung „Mehrwertsteuer“ für die Umsatzsteuer zurück.

2. Voraussetzungen: a) Zum Vorsteuerabzug sind nur Unternehmer berechtigt. Bestimmte Körperschaften und juristische Personen des öffentlichen Rechts, die aus bes. Gründen steuerfrei Leistungen beziehen können sollen, aber keine Unternehmer sind, erhalten auf Antrag eine Steuervergütung. Ohne eine Rechnung, die allen Anforderungen der §§ 14 ff. UStG genügt, ist ein Vorsteuerabzug nicht möglich (§15 I Nr. 1 UStG).

b) Abzugsfähig:

(1) Die in Rechnungen ausgewiesene Steuer für Lieferungen und sonstige Leistungen, die von einem anderen Unternehmer für das Unternehmen des vorsteuerabzugsberechtigten Unternehmers ausgeführt worden sind;

(2) die entrichtete Einfuhrumsatzsteuer (EUSt) für Gegenstände, die für das Unternehmen des Empfängers eingeführt worden sind;

(3) die Erwerbsteuer für den innergemeinschaftlichen Erwerb von Gegenständen für das Unternehmen des Erwerbs;

(4) die Umsatzsteuer, die der Unternehmer als Leistungsempfänger aufgrund des Reverse-Charge-Verfahrens selbst bezahlen musste (§13b UStG), und die Umsatzsteuer, die er bei Auslagerung einer Ware aus einem Umsatzsteuerlager zu entrichten hatte.

c) Zeitpunkt: Der Vorsteuerabzug ist mit Ablauf des Voranmeldungszeitraums vorzunehmen, in dem die vorstehenden Voraussetzungen erstmals erfüllt sind, d.h.

(1) die Leistung ist erfolgt und eine Rechnung erteilt worden.

Ausnahme: Anzahlungen (hierfür Abzug in dem Zeitpunkt, in dem die Rechnung vorliegt und die Zahlung geleistet ist).

(2) Die Einfuhrumsatzsteuer ist entrichtet worden;

(3) der innergemeinschaftliche Erwerb ist für das Unternehmen des Erwerbes erfolgt.

3. Ausschluss: a) Vollständig ausgeschlossen sind die nach 2. abziehbaren Vorsteuern, wenn die zugrunde liegenden Lieferungen, die Einfuhr und der innergemeinschaftliche Erwerb von Gegenständen sowie die sonstigen Leistungen zur Ausführung folgender Umsätze verwendet werden:

(1) Bestimmter steuerfreier Umsätze;

(2) (nicht steuerbarer) Umsätze im Ausland, die steuerbar, aber steuerfrei wären, wenn sie im Inland ausgeführt würden.

b) Teilweise ausgeschlossen ist der Vorsteuerabzug, wenn der Unternehmer einen für sein Unternehmen gelieferten oder eingeführten Gegenstand oder eine bezogene sonstige Leistung z.T. zu den unter a) genannten Umsätzen verwendet. Ausgeschlossen ist der Teil, der auf die vom Vorsteuerabzug ausgeschlossenen Umsätze entfällt. Dies bestimmt sich grundsätzlich nach der wirtschaftlichen Zurechnung zu diesen Umsätzen.

c) Vorsteuerberichtigung: Stimmt der bei Anschaffung eines Wirtschaftsguts bzw. Bezug einer sonstigen Leistung vorgenommene Vorsteuerabzug nicht mit den späteren Verhältnissen überein, z.B. weil eine bezogene Leistung in höherem/geringerem Ausmaß für steuerfreie Zwecke verwendet wird, als dies beim Bezug der Leistung und damit bei Vornahme des ursprünglichen Vorsteuerabzugs angenommen worden war, so ist der ursprüngliche Vorsteuerabzug während einer Periode von fünf Jahren (bei Grundstücken, ihren wesentlichen Bestandteilen etc. zehn Jahre) zu korrigieren. Diese Anpassung des ursprünglichen Vorsteuerabzugs an die tatsächlich zutreffenden Verhältnisse geschieht dann in der Art, dass die tatsächliche Verwendung für jedes Kalenderjahr mit den Verhältnissen zu vergleichen ist, die bei der ursprünglichen Geltendmachung der Vorsteuer prognostiziert worden waren. Da dies außerordentlich aufwendig werden kann, gilt die Verpflichtung zur Vorsteuerberichtigung nur dann, wenn bestimmte Mindestbeträge (§ 44 UStDV) überschritten werden. Hervorzuheben ist jedoch insbesondere, dass, anders als früher üblich, die Vorsteuerberichtigung seit 2005 nicht mehr nur für den Bezug langlebiger Wirtschaftsgüter, sondern umfassend vorgesehen ist. Sie ist also auch für Umlaufvermögen (Wirtschaftsgüter, die nur einmal verwendet werden), für nachträgliche Einbauten und sonstige Leistungen an Wirtschaftsgütern, z.B. Erhaltungsaufwand bei Gebäuden, sowie für andere sonstige Leistungen (z.B. Software oder Mietvorauszahlungen) zu beachten. Eine Vereinfachung der Vorsteuerberichtigung ist allerdings bei Erhaltungsaufwand vorgesehen: Demnach können mehrere Einbauten oder sonstige Leistungen an einem Wirtschaftsgut als ein Berichtigungsobjekt zusammengefasst werden, falls es sich um eine einheitliche Maßnahme handelt.

4. Besonderheiten: a) Pauschalierter Vorsteuerabzug nach Durchschnittsätzen:

(1) für Land- und Forstwirte (land- und forstwirtschaftliche Umsätze);

(2) für bestimmte Gruppen nicht buchführungspflichtiger Unternehmer, deren Vorjahresumsatz nicht über 61.356 Euro betrug (bestimmte Handwerker, Einzelhändler, Freiberufler); Voll- oder Teilpauschalierung des Vorsteuerabzugs (§ 23 UStG, §§ 69, 70 UStDV);

(3) für nicht buchführungspflichtige gemeinnützige Körperschaften, Personenvereinigungen und Vermögensmassen, deren Vorjahresumsatz 35.000 Euro nicht überstiegen hat (§ 23a UStG).

b) Bei Fahrausweisen und Kleinbetragsrechnungen ist der Vorsteuerabzug unter erleichterten Anforderungen möglich (§ 35 UStDV).

c) Weitere Besonderheiten: Vgl. §§ 40 und 43 UStDV.

5. Verfahren: Umsatzsteuer.

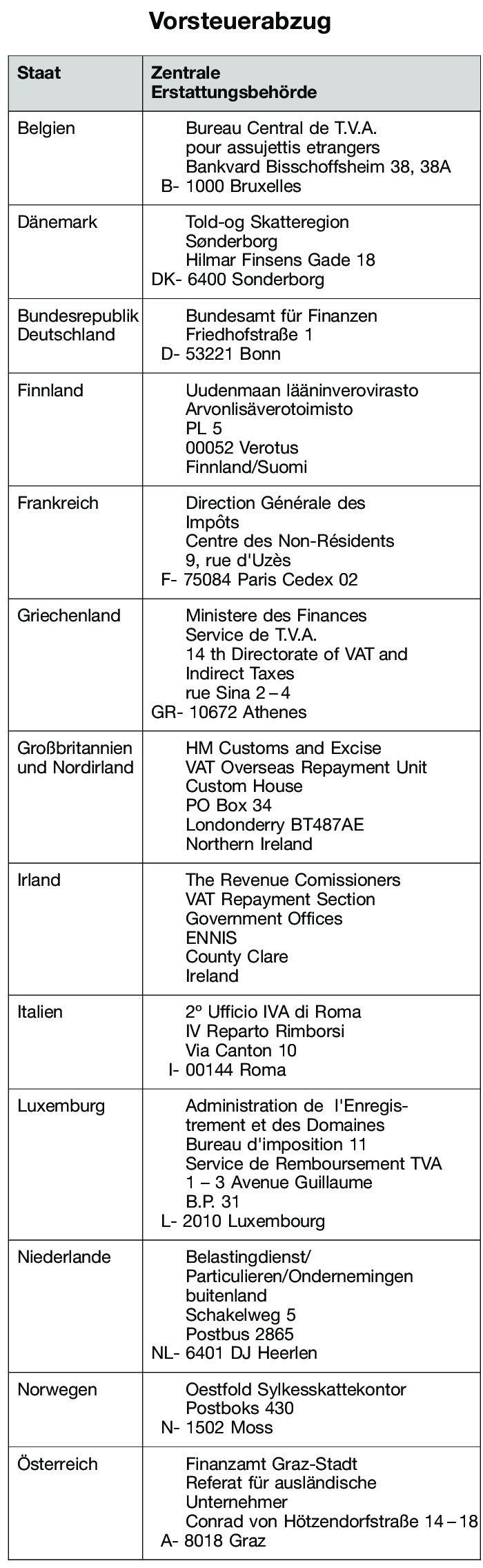

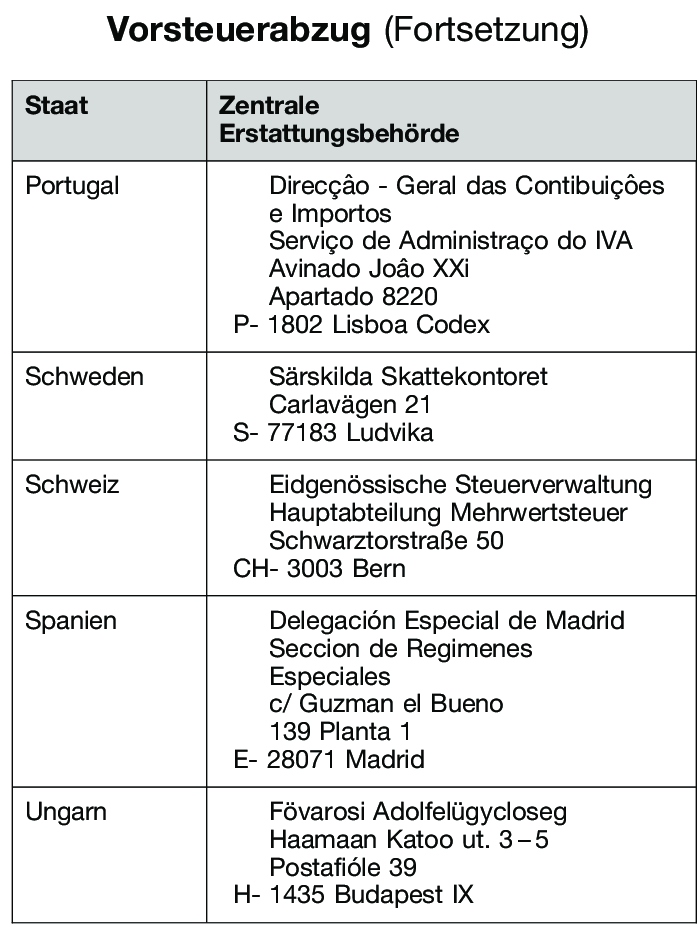

6. Erstattung von Vorsteuerabzügen in EU-Staaten: Aufgrund der Achten Richtlinie zur Harmonisierung der Umsatzsteuern vom 6.12.1979 (ab 2010 Inkrafttreten einer Neufassung unter dem Titel „Mehrwertsteuererstattungsrichtlinie“) sind die EU-Mitgliedsstaaten verpflichtet, den in einem anderen Mitgliedsstaat ansässigen Unternehmern die Vorsteuerabzüge zu erstatten.

Zentrale Erstattungsbehörden: Vgl. Tabelle „Vorsteuerabzug“.

Vgl. auch Umsatzbesteuerung.

Literaturhinweise SpringerProfessional.de

Bücher auf springer.com

Interne Verweise

Vorsteuerabzug

- Anzahlung

- Aufwendungseigenverbrauch

- Aufzeichnungspflicht

- Ausfuhrlieferung

- Berichtigung

- Blindenumsatz

- Differenzbesteuerung

- Durchschnittsbesteuerung

- Durchschnittsätze

- Einfuhrumsatzsteuer (EUSt)

- Erwerbsteuer

- Fahrzeuglieferer

- land- und forstwirtschaftliche Umsätze

- Lohnveredelung

- Mindest-Ist-Besteuerung

- Nettoumsatzsteuer

- Option

- Pauschalierung der Vorsteuer

- Rechnung

- Rechnungsberichtigung

- Skonto

- Steuervergütung

- Steuerüberwälzung

- Umsatzsteuer

- Umsatzsteuer im Immobilien- und Finanzierungsbereich

- Umsatzsteuer-Identifikationsnummer

- Umsatzsteuervoranmeldung

- Umsatzsteuerzahllast

- unentgeltliche Wertabgaben

- Unternehmer

- Vermietung und Verpachtung

- Verzicht auf Steuerbefreiungen

- Vorsteuer

- Vorsteuerberichtigung

- Vorsteuererstattung

- Vorsteuervergütungsverfahren

- Zwischenmietverhältnis

Vorsteuerabzug

- Ausland

- Einfuhrumsatzsteuer (EUSt)

- Erwerbsteuer

- Grundstück

- Inland

- Kleinbetragsrechnung

- land- und forstwirtschaftliche Umsätze

- Lieferung

- Rechnung

- Reverse-Charge-Verfahren

- sonstige Leistung

- Steuervergütung

- Umsatzbesteuerung

- Umsatzsteuer

- Umsatzsteuer

- Umsatzsteuerlager

- Unternehmer

- Voranmeldungszeitraum

- wesentliche Bestandteile